Капитални издатак (скраћено „ЦапЕк“) је плаћање готовином или кредитом за куповину добара или услуга који се капитализују у билансу стања Биланс стања Биланс стања је један од три основна финансијска извештаја. Ови извештаји су кључни и за финансијско моделирање и за рачуноводство. Биланс стања приказује укупну имовину компаније и како се та имовина финансира било кроз дуг или кроз капитал. Актива = Обавезе + Капитал. Другим речима, то су било који издаци Расходи Расходи представљају плаћање готовином или кредитом за куповину робе или услуга. Расход се евидентира у једном тренутку (у тренутку куповине), у поређењу са расходом који се распоређује или обрачунава током одређеног временског периода. Овај водич ће размотрити различите врсте трошкова у рачуноводству који се капитализују (тј. Не троше директно у билансу успеха предузећа) и сматра се улогом компаније у проширење свог пословања.

ЦапЕк је важан за компаније да расту и одржавају своје пословање улагањем у нова имања, постројења, опрему (ПП&Е), производе и технологију. Финансијски аналитичари и инвеститори обраћају велику пажњу на капиталне издатке компаније, јер се они у почетку не појављују у билансу успеха. Биланс успеха Извештај о добити је један од основних финансијских извештаја компаније који приказује њихов добитак и губитак током одређеног временског периода. Добит или губитак се утврђује узимајући све приходе и одузимајући све трошкове како из оперативних тако и из ван оперативних активности. Овај извештај је један од три извештаја који се користе и у финансијама предузећа (укључујући финансијско моделирање) и у рачуноводству. али може имати значајан утицај на новчани ток.

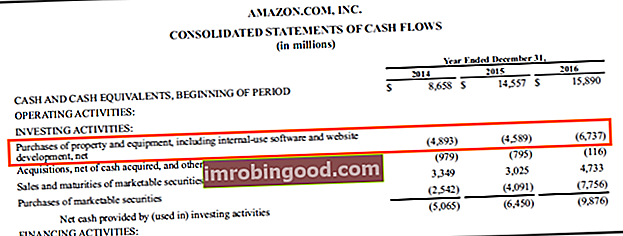

Извор: амазон.цом

Извор: амазон.цом

Када капитализирати у односу на трошак

Одлука да ли ће се трошак трошити или капитализовати заснива се на томе колико се очекује да корист од те потрошње траје. Ако је накнада мања од 1 године, мора се трошити директно на биланс успеха. Ако је корист већа од 1 године, мора се капитализовати као средство у билансу стања.

На пример, куповина канцеларијског материјала као што су мастило за штампач и папир не би спадале у недовољно инвестирање, већ као оперативни трошак.

Куповина зграде, насупрот томе, доносила би корист већу од једне године и тако би се сматрала капиталним издацима.

Сазнајте више о томе када треба капитализовати на веб локацији МСФИ.

ЦапЕк на Извештају о новчаном току

Капитални издатак се може наћи у извештају о токовима готовине предузећа Извештај о новчаном току Извештај о новчаном току (званично назван Извештај о новчаним токовима) садржи информације о томе колико је готовине компанија генерисала и користила у датом периоду. Садржи 3 одељка: новац од пословања, новац од улагања и новац од финансирања. , под „инвестиционе активности“. Као што можете видети на снимку екрана горе из Амазоновог годишњег извештаја за 2016. годину (10-к 10-К образац 10-К је детаљан годишњи извештај који треба да се поднесе америчкој Комисији за хартије од вредности (СЕЦ). Подношење захтева свеобухватан резиме учинка компаније за годину. Детаљнији је од годишњег извештаја који се шаље акционарима), у 2016. години имали су 6.737 милиона долара капиталних трошкова повезаних са „куповином имовине и опреме, укључујући софтвер за интерну употребу и веб локацију развој, мрежа “.

С обзиром да се ова потрошња сматра инвестицијом, она се не појављује у билансу успеха.

ЦапЕк на билансу стања

ЦапЕк тече из извештаја о новчаном току у биланс стања. Једном када се капитализује, вредност средства се временом полако смањује (тј. Троши) кроз трошак амортизације. Трошак амортизације Трошак амортизације користи се за смањење вредности постројења, имовине и опреме како би се временом ускладила са њеном употребом и хабањем. . Трошак амортизације користи се за боље одражавање трошкова и вредности дугорочног средства с обзиром на то да се односи на приход који генерише. .

Како израчунати нето капиталну потрошњу

Нето ЦапЕк се може израчунати директно или индиректно. У директном приступу, аналитичар мора сабрати све појединачне ставке које чине укупне трошкове, користећи распоред или рачуноводствени софтвер. У индиректном приступу, вредност се може закључити гледањем вредности имовине у билансу стања заједно са трошковима амортизације.

Директна метода:

- Износ потрошен на средство бр. 1

- Плус: Износ потрошен на средство бр. 2

- Плус: Износ потрошен на средство бр. 3

- Мање: Вредност примљена за имовину која је продата

- = Нето ЦапЕк

Индиректна метода:

- ПП&Е Салдо у текућем периоду

- Мање: ПП&Е биланс у претходном периоду

- Плус: Амортизација у текућем периоду

- = Нето ЦапЕк

Прочитајте више о ЦапЕк формули Како израчунати ЦапЕк - Формула Овај водич показује како израчунати ЦапЕк извођењем ЦапЕк формуле из биланса успеха и биланса стања за финансијско моделирање и анализу. .

Капитални издаци и амортизација

Као понављање горе наведених информација, када се издатак капитализује, класификује се као средство у билансу стања. Да би се средство временом померило из биланса стања, мора се расходовати и кретати кроз биланс успеха.

Рачуновође троше имовину на биланс успеха амортизацијом. Постоји широк спектар метода амортизације Методе амортизације Најчешћи типови метода амортизације укључују линеарне линије, салдо са двоструким опадањем, производне јединице и цифре из година. Постоје разне формуле за израчунавање амортизације средства. Трошак амортизације користи се у рачуноводству за алокацију трошкова материјалног средства током његовог корисног века трајања. који се могу користити (равна линија амортизације Права линија амортизације је најчешће коришћена и најлакша метода за расподелу амортизације средства. Код линеарне методе годишњи трошак амортизације једнак је трошку средства умањеном за вредност спашавања, подељена до корисног века употребе (# године). Овај водич садржи примере, формуле, објашњења, опадање равнотеже итд.) засноване на преференцама менаџерског тима.

Током животног века средства, укупна амортизација биће једнака нето капиталним издацима. То значи да ако компанија редовно има више ЦапЕк-а од амортизације, основа имовине расте.

Ево смерница за утврђивање да ли компанија расте или се смањује (током времена):

- ЦапЕк> Амортизација = Растућа имовина

- ЦапЕк <амортизација = скупљање имовине

Капитални издаци у слободном новчаном току

Бесплатни новчани ток Бесплатни новчани ток (ФЦФ) Бесплатни новчани ток (ФЦФ) мери способност компаније да произведе оно до чега је инвеститорима највише стало: готов новац који је доступан може се дистрибуирати на дискрециони начин један је од најважнијих показатеља у корпоративним финансијама. Аналитичари редовно процењују способност компаније да генерише новчани ток и сматрају је једним од главних начина на које компанија може створити вредност за акционаре Акционарска вредност Акционарска вредност је финансијска вредност коју власници предузећа добијају због поседовања удела у компанији. Ствара се повећање вредности акционара.

Формула за слободни новчани ток (ФЦФ) је:

ФЦФ = Готов новац из пословања - капитални издаци

ЦапЕк у вредновању

У финансијском моделирању Шта је финансијско моделирање Финансијско моделирање се врши у програму Екцел да би се предвиделе финансијске перформансе компаније. Преглед шта је финансијско моделирање, како и зашто градити модел. и процену, аналитичар ће израдити ДЦФ модел ДЦФ бесплатни водич за обуку модела ДЦФ модел је посебна врста финансијског модела који се користи за вредновање посла. Модел је једноставно предвиђање слободног новчаног тока компаније за одређивање нето садашње вредности (НПВ НПВ Формула Водич за НПВ формулу у Екцелу приликом обављања финансијске анализе. Важно је тачно разумети како НПВ формула функционише у програму Екцел и математика иза тога. НПВ = Ф / [(1 + р) ^ н] где је, ПВ = Садашња вредност, Ф = Будућа уплата (новчани ток), р = Дисконтна стопа, н = број будућих периода) посао. Најчешћи приступ је израчунавање слободног новчаног тока предузећа (слободни новчани ток према фирми) и његово враћање у садашњост користећи пондерисани просечни трошак капитала (ВАЦЦ ВАЦЦ ВАЦЦ је пондерисани просечни трошак капитала предузећа и представља његов мешани трошкови капитала укључујући капитал и дуг. ВАЦЦ формула је = (Е / В к Ре) + ((Д / В к Рд) к (1-Т)). Овај водич ће пружити преглед онога што је то, зашто користи се, како се израчунава, а такође нуди и ВАЦЦ калкулатор који се може преузети).

Испод је снимак екрана финансијског модела који израчунава слободни новчани ток без дозволе, на који утичу капитални издаци.

Извор: Финансијски курс финансијског моделирања.

Додатна средства

Финанце је званични добављач глобалног аналитичара за финансијско моделирање и вредновање (ФМВА) ™ ФМВА® сертификација Придружите се 350.600+ ученика који раде у компанијама попут Амазона, ЈП Моргана и Ферраријевог сертификационог програма, осмишљеног да помогне свима да постану финансијски аналитичари светске класе . Да бисте наставили да напредујете у каријери, ови додатни ресурси из финансија биће вам корисни:

- Методе вредновања Методе вредновања Када се компанија вреднује као временско неограничено пословање, користе се три главне методе процене: ДЦФ анализа, упоредива предузећа и претходне трансакције. Ове методе процене користе се у инвестиционом банкарству, истраживању капитала, приватном капиталу, корпоративном развоју, спајању и преузимању, откупу под леверажом и финансијама

- Анализа финансијских извештаја Анализа финансијских извештаја Како извршити анализу финансијских извештаја. Овај водич ће вас научити да извршите анализу финансијских извештаја биланса успеха, биланса стања и извештаја о токовима готовине, укључујући марже, показатеље, раст, ликвидност, полуге, стопе поврата и профитабилности.

- ЕБИТДА маржа ЕБИТДА маржа ЕБИТДА маржа = ЕБИТДА / приход. Коефицијент профитабилности мери зараду коју компанија ствара пре опорезивања, камата, амортизације и амортизације. Овај водич садржи примере и образац за преузимање

- Пројектовање ставки биланса стања Пројектовање ставки биланса стања Пројектовање ставки биланса стања укључује анализу обртног капитала, ПП&Е, акцијског капитала дуга и нето добити. Овај водич описује како израчунати