Револвинг дуг се такође назива кредитном линијом (ЛОЦ). Револвинг дуг нема фиксни износ плаћања сваког месеца. Накнаде се заснивају на стварном стању кредита. Исто важи и за израчунавање каматне стопе; зависи од укупног неизмиреног стања зајма.

Како приступити обртном дугу

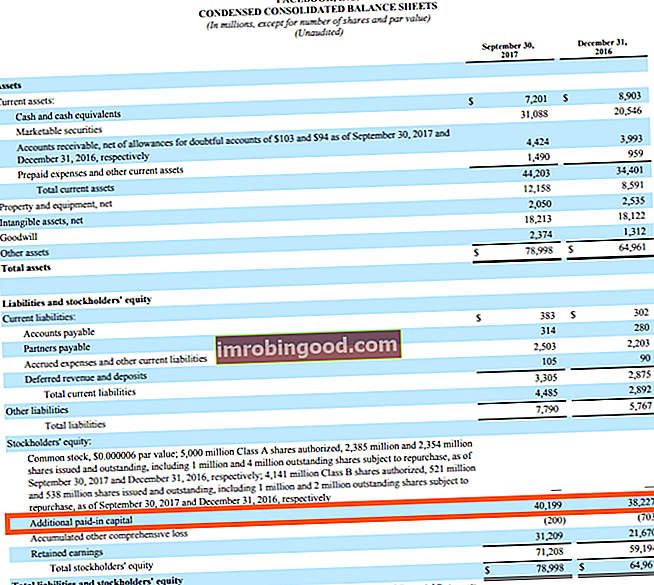

Пре него што додели подносиоцу захтева обртну кредитну линију, финансијска институција разматра неколико фактора који одређују способност зајмопримца да отплати. За појединачног кандидата главни фактор који се разматра је кредитна оцена, приход и стабилност посла. За посао, финансијска институција може да прегледа биланс успеха компаније, извештај о новчаним токовима и биланс стања како би утврдила способност предузећа да плати.

Врсте обртног кредита

Постоје разне врсте обнављајућег дуга, укључујући зајмове са потписима, кредитне картице и кредитне линије за капитал код куће. Најчешћи облик обнављајућег дуга је кредитна картица. Кредитне картице спадају у револвинг категорију због одговорности власника картице да плаћа само минималну уплату сваког месеца

Други важан део револвинг дуга је да не постоји утврђени износ, обично само кредитно ограничење. За разлику је од осталих зајмова и дугова јер се не може навести фиксни износ. Револвинг дуг у потпуности зависи од стања у одређеном месецу, за разлику од личних и осталих зајмова који имају фиксни износ главнице. Револвинг дуг углавном долази са вишим каматним стопама од традиционалних кредита на рате, а стопа је обично променљива, а не фиксна.

ХЕЛОЦс

Домаће кредитне линије и заштита од прекорачења на текућим рачунима такође се сматрају револвинг дугом. Ова врста дуга може имати променљиве камате и накнаде, уместо фиксне каматне стопе која остаје иста током века трајања зајма.

Предности обртног кредита

Обртни кредит је користан за појединце и предузећа која морају да позајмљују средства брзо и по потреби. Особа или предузеће које доживљава нагле осцилације у готовинском приходу може да нађе револвинг кредитну линију као прикладан начин плаћања дневних или неочекиваних трошкова. Такође омогућава флексибилност куповине предмета сада и каснијег плаћања.

Опасности од обртног дуга

Ако се користи неопрезно, обртни кредит може измаћи контроли.

Појединци, компаније и земље ризикују финансијске потешкоће ако су се превише задужили. Такође, превише задуживања и / или неплаћање на време погодиће кредитни извештај потенцијално негативним информацијама. Лош кредитни рејтинг може послати негативан сигнал неким банкама и може представљати проблеме у одобравању нових захтева за кредит.

Упадање у дугове изнова и изнова може довести до неких главних ефеката као што су губитак слободе, губитак новчаног тока, губитак времена и губитак могућности.

Прочитајте више о дугу

Да бисте сазнали више о дугу и кредиту, Финанце препоручује доле наведене ресурсе.

- Трошкови дуга Трошкови дуга Трошкови дуга представљају повраћај који компанија пружа својим иматељима дуга и повериоцима. Трошкови дуга користе се у ВАЦЦ прорачунима за анализу процене.

- Револвер дебт Револвер Дебт Револвер дебт је облик кредита који се разликује од кредита на рате. У револверском дугу, зајмопримац има сталан кредитни приступ до максимума

- Распоред дуга Распоред дуга Распоред дугова распоређује сав дуг који предузеће има у распореду на основу његове доспелости и каматне стопе. У финансијском моделирању, трошак камата тече

- Меззанине Фунд Меззанине Фунд Меззанине Фунд је скуп капитала који улаже у мезанинске финансије за аквизиције, раст, докапитализацију или откуп управљања или полуге. У структури капитала предузећа, мезанинске финансије су хибрид између капитала и дуга. Меззанинско финансирање најчешће је у облику повлашћених деоница или подређеног и необезбеђеног дуга.