Постоји неколико важних тачака које треба знати о сличностима и разликама између приватног капитала и хеџ фонда. Овај водич ће дати главне тачке у наставку за свакога ко планира свој каријерни пут у корпоративним финансијама.

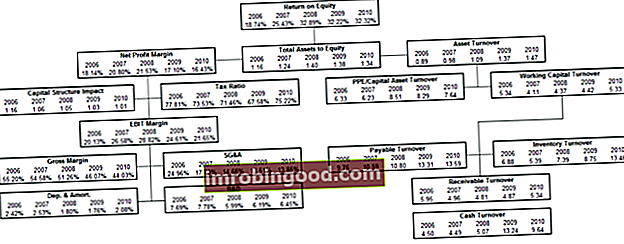

Оба пута каријере захтевају опсежно знање и вештине у финансијском моделирању, методама процене, методама вредновања Када се компанија вреднује као временско неограничено пословање, користе се три главне методе процене: ДЦФ анализа, упоредива предузећа и претходне трансакције. Ове методе процене користе се у инвестиционом банкарству, истраживању капитала, приватном капиталу, корпоративном развоју, спајању и преузимању, откупу и финансијама под левериџом и детаљној финансијској анализи.

Главне разлике између приватног капитала и хеџ фонда су наведене и разматране у наставку:

# 1 Временски хоризонт улагања

У погледу приватног капитала у односу на хеџ фонд, прва разлика је улагања временски хоризонти. Хеџ фондови имају тенденцију да улажу у средства која им могу обезбедити добар повраћај улагања (РОИ) у краткорочном временском оквиру. Менаџери хеџ фондова преферирају ликвидна средства како би се брзо могли пребацити са једне инвестиције на другу.

Насупрот томе, Привате Екуити фондови не траже краткорочне приносе. Њихов фокус је на улагању у компаније које имају потенцијал да дугорочно обезбеде значајну добит. Они, међутим, нису заинтересовани за стицање или управљање компанијама, нити за улагање у компаније којима је потребан преокрет.

Приватне капиталне компаније Топ 10 приватних власничких предузећа Ко су 10 најбољих приватних капиталних компанија на свету? Наша листа првих десет највећих ПЕ предузећа, поређана по укупном прикупљеном капиталу. Уобичајене стратегије у оквиру П.Е. укључују откупе са полугом (ЛБО), ризични капитал, капитал за раст, улагања у невољи и међукат. обично стичу контролни удео у компанијама у које улажу. Контролни улог се често добија путем откупа са полугом (ЛБО) ЛБО Буи-Сиде Овај чланак посебно говори о ЛБО на откупу корпоративних финансија. У откупу са полугом (ЛБО), приватна капитална компанија користи што је више могуће полуге за стицање посла и максимизирање интерне стопе поврата (ИРР) за власнике капитала. ЛБО купци укључују компаније са приватним власничким капиталом, компаније за животно осигурање, хедге фондове, пензијске фондове и узајамне фондове. . Након стицања контроле, ЈП фондови предузимају кораке за побољшање перформанси компаније. То се може постићи променом управљања, проширења, усмеравања операција или других метода. Њихов крајњи циљ је да продају свој удео за значајан профит када компанија постане профитабилно пословно предузеће.

Иако улагање хеџ фонда може трајати од неколико секунди до неколико година, они су усредсређени на банкарску добит што је брже могуће и прелазе на следећу обећавајућу инвестицију. Просечни инвестициони хоризонт за фонд приватног капитала је пет до седам година.

Да бисте сазнали више, покрените наш бесплатни курс за корпоративне финансије.

# 2 Капитална инвестиција

Следећа разлика је начин улаже се капитал. Инвеститор који улаже у приватни капитал уложиће капитал који жели да уложи. Дакле, новац се мора уложити само када га се позове. Међутим, неиспуњавање захтева за капиталом менаџера приватног капитала може резултирати озбиљним казнама.

Инвеститор у хедге фонд уложиће новац у једном потезу.

Због улагања приватног капитала, инвеститори су дужни да уложе капитал на одређени временски период, који је обично три до пет година или седам до десет година. Ово ограничење се не односи на инвестиције хеџ фонда, које могу бити ликвидиране у било ком тренутку.

Сазнајте више о техникама инвестирања Стратегије улагања у залихе Стратегије улагања у залихе односе се на различите врсте улагања у акције. Ове стратегије су наиме вредност, раст и инвестирање у индекс. На стратегију коју инвеститор одабере утичу бројни фактори, као што су финансијска ситуација инвеститора, циљеви инвестирања и толеранција на ризик. .

# 3 Правна структура

Правна структура инвестиција је различита за Привате Екуити вс Хедге Фунд. Хеџ фондови су обично отворени инвестициони фондови без ограничења у преносивости. Фондови приватног капитала, с друге стране, су обично затворени инвестициони фондови са ограничењима преносивости у одређеном временском периоду.

# 4 Структура и накнада накнада

Хеџ фондови и приватни капитал се такође разликују у начину на који им се надокнађују. Инвеститорима из приватног капитала се обично наплаћује 2% као накнада за управљање, заједно са 20% као подстицајна накнада. За инвеститоре у хеџ фонд, накнада се заснива на концепту марке високе воде. Нето вредност имовине (НАВ), која се разликује за сваког инвеститора у зависности од времена његове / њене инвестиције, упоређује се са растом и падом у односу на прошлу годину (ИОИ) ИоИ (Година у години) ИоИ означава Годину изнад Година и је врста финансијске анализе која се користи за упоређивање података из временских серија. Корисно за мерење раста, откривање трендова.

На пример, господин А је инвестирао у Хедге Фунд АБЦ. НАВ је износио 200 долара у време инвестирања. Ако би током године НАВ порастао на 210 долара, тада би хеџ фонд имао право на подстицај од 10 долара. Ако би фонд НАВ пао на 150 долара, а затим се поново попео на 190 долара, тада хеџ фонд не би имао право на било какав подстицај јер високи водени жиг од 200 долара није био сломљен.

У случају приватног капитала, уместо високог воденог жига постоји стопа препрека. Приватни капитални фондови зарађују подстицајне накнаде тек након преласка ове стопе препрека. На пример, ако је стопа препрека 8%, а ако је годишњи приход 5%, инвеститорима се не наплаћује никаква подстицајна накнада. Ако, с друге стране, годишњи приноси износе 10%, тада се инвеститорима наплаћује подстицајна накнада на пуних 10% приноса.

Да бисте сазнали више, покрените наш бесплатни курс за корпоративне финансије.

# 5 Ниво ризика

Хеџ фондови и фондови приватног капитала такође се значајно разликују у погледу ниво ризика. Обоје надокнађују своја ризична улагања сигурнијим улагањима, али хеџ фондови имају тенденцију да буду ризичнији јер се усредсређују на зараду високих приноса на кратким временским оквирима.

Тешко је направити уопштавање на нивоу ризика, јер се појединачни фондови толико разликују на основу својих стратегија инвестирања.

# 6 Порез

Сваке године и хеџ фондови и фондови приватног капитала морају да генеришу и предају се Пореском списку К-1. Прилог К-1 користи се за извештавање о приходима, губицима и дивидендама сваког инвеститора који су партнери у фонду.

Хеџ фондови, као и приватне инвестиционе компаније, структуриране на концепту партнерства, морају да пријаве порез ИРС порезом краткорочних добитака у односу на дугорочне добитке користећи образац К-1.

Дугорочни и краткорочни порези на добит или капитални добитак настају код инвеститора хеџ фонда и приватног капитала, у зависности од тога колико се дуго држе инвестиције пре него што се продају. Због дугорочне природе инвестиција у приватни капитал, оне не подлежу краткорочним стопама пореза на капиталну добит.

Више ресурса

Наша мисија је да вам помогнемо у напредовању у каријери. Надамо се да је овај водич о Привате Екуити вс Хедге Фунд-у био користан, а с обзиром на нашу мисију, створили смо ове додатне ресурсе који ће вам помоћи да постанете финансијски аналитичар светске класе:

- Профил каријере у приватном капиталу Профил приватне каријере у профилу приватни капитал аналитичари и сарадници обављају сличан посао као у инвестиционом банкарству. Посао укључује финансијско моделирање, процену вредности, дуго радно време и високе плате. Приватни капитал (ПЕ) уобичајени је напредак у каријери инвестиционих банкара (ИБ). Аналитичари у ИБ-у често сањају да „дипломирају“ на страну куповине,

- Списак десет најбољих компанија са приватним капиталом Топ 10 компанија са приватним капиталом Ко су 10 најбољих компанија са приватним капиталом на свету? Наша листа првих десет највећих ПЕ предузећа, поређана по укупном прикупљеном капиталу. Уобичајене стратегије у оквиру П.Е. укључују откупе са полугом (ЛБО), ризични капитал, капитал за раст, улагања у невољи и међукат.

- Методе вредновања Методе вредновања Када се компанија вреднује као временско неограничено пословање, користе се три главне методе процене: ДЦФ анализа, упоредива предузећа и претходне трансакције. Ове методе процене користе се у инвестиционом банкарству, истраживању капитала, приватном капиталу, корпоративном развоју, спајању и преузимању, откупу под леверажом и финансијама

- Водич за финансијско моделирање Овај водич за финансијско моделирање покрива Екцел савете и најбоље праксе о претпоставкама, покретачима, предвиђању, повезивању три изјаве, ДЦФ анализи, више