Обрачунски циклус је период између последњег датума обрачуна и тренутног датума обрачуна за било коју продају робе или пружање услуга. Дужина обрачунских циклуса варира у зависности од зајмодавца или добављача услуга, али обично траје од 20 до 45 дана.

Да би привукле што већи број купаца за сервисирање, банке нуде разне нове производе. Такође се односи на кредитне картице Кредитна картица Кредитна картица је једноставна, али необична картица која омогућава власнику да врши куповину без изношења готовине. Уместо тога, коришћењем кредита уз бескаматно коришћење банкарског новца. Кредитне картице са грејс периодом (бескаматне) заузимају највећи део тржишта.

Грејс период је коришћење позајмљеног новца без плаћања камате за период наведен у условима уговора. Многе банке продужавају грејс период само на безготовинске трансакције, док друге укључују и безготовинско плаћање и подизање са банкомата.

Кратак сажетак

- Обрачунски циклус је период између две узастопне исплате за одређену услугу, који често трају 20-25 дана.

- Период плаћања зависи од услова и одредби банке; може се израчунати од датума прве куповине или одређеног календарског датума.

- Период током којег се узимају у обзир сви трошкови кредитне картице назива се период обрачуна. Када се период обрачуна заврши, почиње обрачунски циклус.

Пример циклуса наплате

Након куповине претплате на ТВ, купац сваког месеца мора да плати договорени износ за успостављање и задржавање услуге. ТВ компанија може започети обрачунски циклус првог дана у месецу, а завршити 30. дана. ТВ провајдери могу да подесе од 15. у месецу до 15. у следећем месецу. Циклуси обрачуна варирају у дужини од 20 до 45 дана, у зависности од издаваоца кредитне картице или добављача услуга.

Горња врста обрачунског циклуса може да олакша вођење рачуноводствених евиденција Главна књига У рачуноводству, Главна књига (ГЛ) је евиденција свих прошлих трансакција предузећа, организованих по рачунима. Рачуни главне књиге (ГЛ) садрже све дебитне и кредитне трансакције које на њих утичу. Поред тога, они укључују детаљне информације о свакој трансакцији, као и омогућавају компанијама да памте услове плаћања. Такође могу да користе ваљани обрачунски циклус. Провајдер кабловске телевизије може да подеси циклус обрачуна клијента према томе када је купац започео услугу.

Период обрачуна и циклус обрачуна

Период током којег се узимају у обзир сви трошкови кредитне картице назива се период обрачуна. Обухвата и безготовинске трансакције и подизање готовине. Траје од тренутка генерисања извода картице до датума плаћања. Када се период обрачуна заврши, почиње обрачунски циклус.

Период обрачуна је период током којег купци морају подмирити све трошкове потрошене на картици без камате или извршити обавезно плаћање. Ако је лимит картице у потпуности враћен током периода плаћања и дуг је у потпуности отплаћен, клијент не прима провизију или камату.

Како пронаћи свој обрачунски циклус?

Одржавање вашег циклуса плаћања може бити тешко, јер се датуми не поклапају с почетком и крајем календарског месеца. Купац може да провери свој најновији извод са кредитне картице или рачун на мрежи да би пронашао свој обрачунски циклус. Ако треба да израчунају број дана у циклусу плаћања, пребројте број дана између почетка и последњег циклуса плаћања.

На пример, ако је последњи циклус плаћања био од 5. јануара 2020. до 1. фебруара 2020., циклус плаћања биће 27 дана. Користећи информације, корисник кредитне картице може израчунати крај следећег циклуса плаћања. Одбројте 27 дана од 1. фебруара до 28. фебруара 2020.

Период обрачуна са фиксним датумом

У покушају да клијенту поједноставе рад и живот, неке кредитне институције одређују фиксни датум за крај периода плаћања. Притом не узимају у обзир датум регистрације уговора о кредиту Уговор о комерцијалном зајму Уговор о комерцијалном зајму односи се на уговор између зајмопримца и зајмодавца када је зајам у пословне сврхе. Сваки пут када се позајми значајна количина новца, појединац или организација мора да склопи уговор о зајму. Зајмодавац даје новац под условом да се зајмопримац сложи са свим одредбама зајма, као и почетком коришћења картице од стране клијента.

Банке често узимају као референтни датум први дан било ког месеца. Стога се период плаћања завршава крајем месеца, отприлике 22-25 дана.

Одређивање минималних плаћања

Када купац не може да врати целокупан дуг према банци, мора да изврши минималну уплату на картици након периода без камате.

У неким банкама износ плаћања израчунава се на основу утрошеног износа кредитног лимита или око 5% -10% укупног износа. Остале банке дефинишу одређени новчани допринос.

Кредитирање минималне уплате омогућава купцу да настави да користи кредитни новац и задржи свој добар статус зајмопримца за банку.

Додатна средства

Финанце је званични добављач сертификованог банкарског и кредитног аналитичара (ЦБЦА) ™ ЦБЦА ™ сертификација Акредитација сертификованог банкарског и кредитног аналитичара (ЦБЦА) ™ је глобални стандард за кредитне аналитичаре који покрива финансије, рачуноводство, кредитну анализу, анализу новчаног тока, моделирање савеза, отплата зајма и још много тога. програм сертификације, осмишљен да трансформише било кога у финансијског аналитичара светске класе.

Да би вам помогли да постанете финансијски аналитичар светске класе и унапредите своју каријеру у потпуности, ови додатни ресурси ће вам бити од велике помоћи:

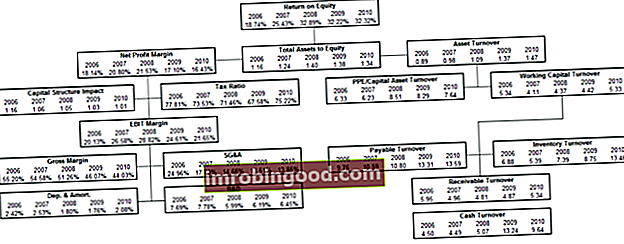

- Дан распродаје изванредних дана Продаја изванредних дана распродаја (ДСО) представља просечни број дана потребних за продају кредита да би се претворио у готовину или колико је времена потребно предузећу да наплати своја потраживања. ОДС се може израчунати дељењем укупних потраживања током одређеног временског оквира са укупном нето продајом кредита.

- Однос обима залиха Однос обрта залиха Однос обрта залиха, познат и као однос промета залиха, је однос ефикасности који мери ефикасношћу управљања залихама. Формула односа промета залихама једнака је трошковима продате робе подељеним са укупним или просечним залихама да би се показало колико је пута залиха „окренута“ или продата током периода.

- Циклус продаје и наплате Циклус продаје и наплате Циклус продаје и наплате, такође познат као циклус прихода, потраживања и примања (РРР), састоји се од различитих класа трансакција. Класе трансакција продаје и примања су типичне ставке дневника које терете потраживања и приходе од продаје кредита и задужују готовину и потраживања по кредитима

- Накнада за услугу Накнада за услугу Накнада за услугу, која се назива и накнада за услугу, односи се на накнаду прикупљену за плаћање услуга које се односе на производ или услугу који се купују.