Саставили смо листу најчешћих и најчешћих питања о финансијским интервјуима. Ако желите припремити свој интервју за финансије, онда савладајте одговоре на ова доле изазовна питања. Овај водич је савршен за све који обављају разговоре за посао финансијског аналитичара Водич за постајање финансијским аналитичаром Како постати финансијски аналитичар. Пратите Финансијски водич за умрежавање, животописе, интервјуе, вештине финансијског моделирања и још много тога. Током година помогли смо хиљадама људи да постану финансијски аналитичари и тачно знају шта је потребно. и заснива се на стварним питањима постављеним у глобалним инвестиционим банкама. Булге Брацкет инвестиционе банке Булге Брацкет инвестиционе банке су водеће светске инвестиционе банке. На списку су компаније попут Голдман Сацхс, Морган Станлеи, БАМЛ и ЈП Морган. Шта је Булге Брацкет Инвестмент Банк и доносити одлуке о запошљавању.

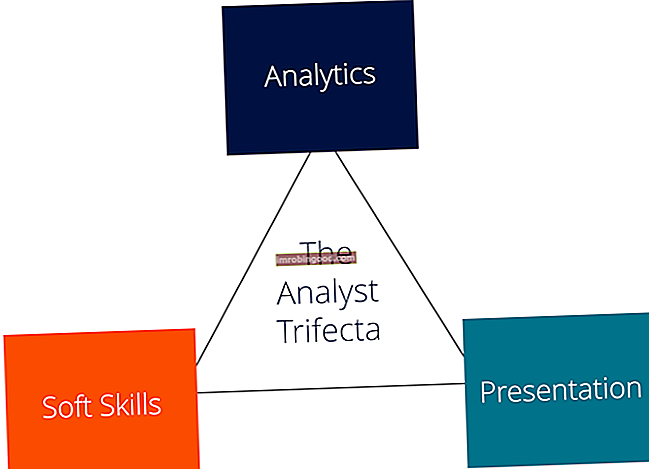

У вези са овим свеобухватним водичем за финансирање питања са интервјуа (и одговора), можда ћете желети и да прочитате наш водич о томе како бити сјајан финансијски аналитичар, где истичемо „Аналитичар Трифецта Водич аналитичара Трифецта® Крајњи водич о томе како бити финансијски аналитичар светске класе. Да ли желите да будете финансијски аналитичар светске класе? Да ли желите да следите најбоље праксе у индустрији и издвојите се из масе? Наш процес, назван Аналитичар Трифецта®, састоји се од аналитике, презентације и меких вештина “.

Савети за интервју за опште финансије

Постоје две главне категорије питања за интервјуе за финансије са којима ћете се суочити:

- Питања о понашању / прилагођавању

- Техничка питања

# 1 Бихевиорална и фит питања више се односе на меке вештине попут ваше способности за рад са тимом, лидерске особине лидерске особине лидерске особине се односе на личне квалитете који дефинишу ефикасне вође. Лидерство се односи на способност појединца или организације да води појединце, тимове или организације ка испуњавању циљева. Лидерство игра важну функцију у управљању, посвећености, креативном размишљању и вашем укупном типу личности. Припрема за овакве врсте питања је пресудна, а најбоља стратегија је одабрати из резимеа 5-7 примера специфичних ситуација које можете користити као примере лидерства, тимског рада, слабости Слабост јавног говора Одговор „Слабост јавног говора“ је одличан начин да заобиђете питање „која је ваша највећа слабост?“. Ако за ваш посао није потребан јавни наступ, онда је то сигуран одговор, јер то заправо неће утицати на ваш посао, а опет је врло честа и релативна слабост већине људи. Овај водич, напоран рад, решавање проблема итд. Да бисмо вам помогли да се позабавите овим аспектом интервјуа, креирали смо засебни водич за питања у вези са бихејвиоралним интервјуима Интервјуи Аце следећи интервју! Погледајте финансијске водиче за интервјуе са најчешћим питањима и најбољим одговорима за било коју позицију у корпоративним финансијама. Интервјуирајте питања и одговоре за финансије, рачуноводство, инвестиционо банкарство, истраживање капитала, комерцијално банкарство, ФП&А, још! Бесплатни водичи и вежбајте за ас интервјуа.

# 2 Техничка питања су повезани са одређеним рачуноводством Рачуноводство Рачуноводство је термин који описује процес обједињавања финансијских информација како би био јасан и разумљив за све, а финансије Чланци о финансијама Финанце Финанце су направљени као водичи за самостално учење како бисте научили важне финансијске концепте на мрежи својим ритмом. Прегледајте стотине чланака! теме. Овај водич се фокусира искључиво на питања за интервјуе из техничких финансија.

Опште најбоље праксе питања за интервјуе за финансије укључују:

- Одвојите неколико секунди да испланирате свој одговор и поновите питање анкетара наглас (купујете мало времена понављањем дела питања на почетку вашег одговора).

- Користите структурирани приступ за одговор на свако питање. То обично значи имати тачке 1, 2 и 3, на пример. Будите што је могуће организованији.

- Ако не знате тачан одговор, наведите ствари које сте урадити знај да су релевантне (и не бојте се рећи „не знам тачно“, што је много боље од нагађања или измишљања ствари).

- Покажите своје размишљање (покажите да имате логичан процес размишљања и да можете да решите проблеме, чак и ако то не знате тачно одговор).

Питања за интервју за финансије (и одговори):

Прођите кроз три финансијска извештаја.

Биланс стања Биланс стања Биланс стања је један од три основна финансијска извештаја. Ови извештаји су кључни и за финансијско моделирање и за рачуноводство. Биланс стања приказује укупну имовину компаније и како се та имовина финансира било кроз дуг или кроз капитал. Имовина = Обавезе + Капитал приказује имовину компаније, њене обавезе и капитал акционара (другачије речено: шта поседује, шта дугује и нето вредност). Извештај о билансу успеха Извештај о приходу Извештај о добити је један од основних финансијских извештаја компаније који приказује њихов добитак и губитак током одређеног временског периода. Добит или губитак се утврђује узимајући све приходе и одузимајући све трошкове како из оперативних тако и из ван оперативних активности. Овај извештај је један од три извештаја који се користе и у финансијама предузећа (укључујући финансијско моделирање) и у рачуноводству. описује приходе предузећа Приход од продаје Приход од продаје је приход који предузеће добија од продаје робе или пружања услуга. У рачуноводству, изрази „продаја“ и „приход“ могу се користити, и често се користе наизменично, у значењу исте ствари. Приход не значи нужно примљени новац. , трошкови и нето приход. Извештај о новчаном току Извештај о новчаном току Извештај о новчаном току (службено назван Извештај о новчаним токовима) садржи информације о томе колико је готовине компанија генерисала и користила у датом периоду. Садржи 3 одељка: новац од пословања, новац од улагања и новац од финансирања. приказује приливе и одливе готовине из три области: оперативне активности, инвестиционе активности и финансијске активности.

Да могу да користим само једну изјаву за преглед целокупног здравственог стања компаније, коју бих изјаву користио и зашто?

Готовина је краљ. Извештај о токовима готовине Извештај о токовима готовине Извештај о токовима готовине (такође се назива и извештај о токовима готовине) један је од три кључна финансијска извештаја који извештавају о готовини која је генерисана и потрошена током одређеног временског периода (нпр. Месец дана , квартал или година). Извештај о новчаним токовима делује као мост између биланса успеха и биланса стања и даје истиниту слику о томе колико готовине компанија генерише. Иронично, често привуче најмање пажње. Вероватно можете да изаберете другачији одговор за ово питање, али морате да наведете добро образложење (нпр. Биланс стања, јер су средства прави покретач новчаног тока; или биланс успеха јер приказује моћ зараде и профитабилност предузећа на изравнано књиговодствено књиговодствено разграничење У финансијском књиговодственом рачуноводству или рачуноводственом разграничењу, обрачунско временско разграничење односи се на евидентирање прихода које предузеће може остварити, али које тек треба да прими или на основу трошкова).

Да је до вас, како би изгледао процес израде буџета наше компаније?

Ово је донекле субјективно. Добар буџет Врсте буџета Постоје четири уобичајене врсте буџетских метода које компаније користе: (1) инкрементално, (2) засновано на активностима, (3) предлог вредности и (4) засновано на нули. Онај који купује из свих одељења компаније, реалан је, али тежи постигнућима, прилагођен је ризику како би се омогућила маргина грешака и везан је за целокупан стратешки план компаније Стратешко планирање Стратешко планирање је уметност формулисања пословних стратегија, њихове примене и процене њиховог утицаја на организационе циљеве. Концепт . Да би се то постигло, буџет треба да буде итеративни процес који укључује сва одељења. То може бити нулто заснивање на буџету засновано на нули. НБУ (ЗББ) је техника израде буџета која средства додељује на основу ефикасности и потребе, а не на основу буџетске историје. Управљање (сваки пут од почетка) или надоградња претходне године, али зависи од тога коју врсту предузећа водите и који приступ је бољи. Важно је имати добар календар буџетирања / планирања који сви могу пратити.

Када компанија треба да размисли о издавању дуга уместо капитала?

Предузеће увек треба да оптимизује своју структуру капитала Структура капитала Структура капитала односи се на износ дуга и / или капитала који фирма користи за финансирање свог пословања и финансирање своје имовине. Структура капитала предузећа. Ако има опорезиви приход, онда може имати користи од пореског штита Порески штит Порески штит је дозвољени одбитак од опорезивог дохотка који резултира смањењем пореза који се дугује. Вредност ових штитова зависи од ефективне пореске стопе за корпорацију или појединца. Уобичајени трошкови који се могу одбити укључују амортизацију, отплату хипотеке и трошкове камата по основу издавања дуга. Ако фирма има одмах стабилне новчане токове и ако је у стању да изврши потребна плаћања камата, трошак камата Трошкови камата настају из предузећа које финансира путем дугова или закупа капитала. Камата се налази у билансу успеха, али се такође може израчунати кроз распоред дуга. Распоред треба да наведе све главне делове дуга које предузеће има у билансу стања и израчуна камате множењем, тада може имати смисла издавати дуг ако смањује просечни пондерисани трошак капитала компаније Трошак капитала минимална стопа поврата коју предузеће мора да оствари пре него што генерише вредност. Пре него што предузеће може да оствари профит, мора да створи барем довољан приход да покрије трошкове финансирања свог пословања. .

Како израчунавате ВАЦЦ?

ВАЦЦ (представља пондерисани просечни трошак капитала) израчунава се узимајући проценат дуга у укупном капиталу, помножен са каматном стопом дуга, помножен са један минус ефективна пореска стопа, плус проценат капитала у капиталу, помножен са потребном принос на капитал. Сазнајте више у бесплатном Водичу за разумевање ВАЦЦ ВАЦЦ ВАЦЦ ВАЦЦ је пондерисани просечни трошак капитала компаније и представља његов комбиновани трошак капитала, укључујући капитал и дуг. Формула ВАЦЦ је = (Е / В к Ре) + ((Д / В к Рд) к (1-Т)). Овај водич ће пружити преглед шта је то, зашто се користи, како се израчунава, а такође нуди и ВАЦЦ калкулатор који се може преузети.

Шта је јефтиније, дуг или капитал?

Дуг је јефтинији јер се плаћа пре капитала и има колатерал. Обезбеђење Обезбеђење је средство или својство које појединац или ентитет нуди зајмодавцу као обезбеђење зајма. Користи се као начин за добијање зајма, делујући као заштита од потенцијалног губитка зајмодавца уколико зајмопримац не изврши своје обавезе. подржавајући га. Дуг се налази испред капитала на ликвидацији. Нето ликвидација имовине Нето ликвидација имовине или нето распуштање имовине је процес којим предузеће продаје имовину и након тога престаје са радом. Нето имовина је вишак вредности имовине предузећа у односу на њене обавезе. Међутим, приход остварен продајом нето имовине на тржишту може се разликовати од њихове књиговодствене вредности. посла. Постоје предности и недостаци у финансирању са дугом у односу на капитал који предузеће треба узети у обзир. Није аутоматски боље користити задуживање само зато што је јефтиније. Добар одговор на питање може нагласити компромисе ако су потребни неки даљи кораци. Сазнајте више о трошковима дуга Трошак дуга Трошак дуга је поврат који компанија пружа својим иматељима дуга и повериоцима. Трошкови дуга користе се у ВАЦЦ прорачунима за анализу процене. и трошак капитала Трошак капитала Трошак капитала је стопа поврата коју акционар захтева за улагање у посао. Потребна стопа поврата заснива се на нивоу ризика повезаног са инвестицијом.

Компанија је научила да због новог рачуноводственог правила може почети капитализовати трошкове истраживања и развоја уместо да их троши.

Ово питање има четири дела:

Део И) Какав је утицај на ЕБИТДА ЕБИТДА ЕБИТДА компаније или на зараду пре камата, пореза, амортизације, амортизације је добит компаније пре него што се изврши било који од ових нето одбитка. ЕБИТДА се фокусира на пословне одлуке предузећа јер гледа на профитабилност предузећа из основних операција пре утицаја структуре капитала. Формула, примери?

Део ИИ) Какав је утицај на нето приход компаније Нето приход Нето приход је кључна ставка, не само у билансу успеха, већ у сва три основна финансијска извештаја. Иако се до њега долази кроз биланс успеха, нето добит се користи и у билансу стања и у извештају о новчаном току. ?

Део ИИИ) Какав је утицај на новчани ток предузећа Новчани ток (ЦФ) новчаног тока је повећање или смањење износа новца који предузеће, институција или појединац има. У финансијама се термин користи за описивање количине готовине (валуте) која се генерише или потроши у датом временском периоду. Постоји много врста ЦФ-а?

Део ИВ) Какав је утицај на методе процене вредности предузећа приликом вредновања предузећа Када се компанија вреднује као стално пословање, користе се три главне методе процене: ДЦФ анализа, упоредива предузећа и претходне трансакције. Ове методе процене користе се у инвестиционом банкарству, истраживању капитала, приватном капиталу, корпоративном развоју, спајању и преузимању, откупу под леверажом и финансијама?

Одговор:

Део И) ЕБИТДА ЕБИТДА ЕБИТДА или Зарада пре камата, пореза, амортизације је добитак компаније пре него што се изврши било који од ових нето одбитка. ЕБИТДА се фокусира на пословне одлуке предузећа јер гледа на профитабилност предузећа из основних операција пре утицаја структуре капитала. Формула, примери се повећавају за тачан износ трошкова истраживања и развоја који се капитализује.

Део ИИ) Нето приход Нето приход Нето приход је кључна ставка, не само у билансу успеха, већ у сва три основна финансијска извештаја. Иако се до њега долази кроз биланс успеха, нето добит се користи и у билансу стања и у извештају о новчаном току. повећава се, а износ зависи од методе амортизације Методе амортизације Најчешћи типови метода амортизације укључују линеарну линију, салдо двоструког опадања, јединице производње и цифре година. Постоје разне формуле за израчунавање амортизације средства. Трошак амортизације користи се у рачуноводству за алокацију трошкова материјалног средства током његовог корисног века трајања. и порески третман.

Део ИИИ) Новчани ток Новчани ток (ЦФ) је повећање или смањење износа новца који предузеће, институција или појединац има. У финансијама се термин користи за описивање количине готовине (валуте) која се генерише или потроши у датом временском периоду. Постоји много врста ЦФ-а скоро без утицаја - међутим, новчани порези могу бити различити због промена у трошковима амортизације, па би стога новчани ток могао бити мало другачији.

Део ИВ) Методе вредновања Процена вредности Када се компанија вреднује као стално пословање, користе се три главне методе процене: ДЦФ анализа, упоредива предузећа и претходне трансакције. Ове методе процене користе се у инвестиционом банкарству, истраживању капитала, приватном капиталу, корпоративном развоју, спајањима и аквизицијама, откупима под левериџом и финансијама. У суштини константа - осим утицаја пореза на готовину / утицаја времена на нето садашњу вредност (НПВ) Нето садашња вредност (НПВ) Нето садашња вредност (НПВ) је вредност свих будућих токова готовине (позитивних и негативних) током читавог века трајања инвестиција снижена до данас. Анализа НПВ је облик суштинске процене и широко се користи у финансијама и рачуноводству за одређивање вредности посла, сигурности улагања, новчаних токова.

Шта, по вашем мишљењу, чини добар финансијски модел?

Важно је имати снажно финансијско моделирање Шта је финансијско моделирање Финансијско моделирање се врши у програму Екцел да би се предвиделе финансијске перформансе компаније. Преглед шта је финансијско моделирање, како и зашто градити модел. принципи. Где год је то могуће, претпоставке модела (улази) треба да буду на једном месту и изразито обојене (модели банака обично користе плави фонт за улазе у модел). Добри Екцел модели такође олакшавају корисницима да разумеју како се улази преводе у излазе. Добри модели такође укључују провере грешака како би се осигурало да модел исправно ради (нпр. Биланс стања, биланс новчаних токова, итд.). Садрже довољно детаља, али не превише, а имају и контролну таблу Контролна табла за финансијско моделирање која јасно приказује кључне излазе са графиконима и графиконима Врсте графикона Топ 10 врста графикона за презентацију података које морате користити - примери, савети, обликовање, како да користе ове различите графиконе за ефикасну комуникацију и у презентацијама. Преузмите Екцел образац са тракасти графикон, линијски графикон, тортни графикон, хистограм, водопад, распршени графикон, комбиновани графикон (тракасти и линијски), мерач,. Више информација потражите у комплетном финансијском водичу за финансијско моделирање Водич за бесплатно финансијско моделирање Овај водич за финансијско моделирање покрива Екцел савете и најбоље праксе о претпоставкама, покретачима, предвиђању, повезивању три изјаве, ДЦФ анализи и још много тога.

Слика: Финансијски курсеви финансијског моделирања.

Шта се дешава на билансу успеха ако залихе порасту за 10 долара?

Ништа. Ово је трик питање - само биланс стања Биланс стања Биланс стања је један од три основна финансијска извештаја. Ови извештаји су кључни и за финансијско моделирање и за рачуноводство. Биланс стања приказује укупну имовину компаније и како се та имовина финансира било кроз дуг или кроз капитал. Актива = Обавезе + Извештаји о капиталу и новчаним токовима утичу на куповину залиха. Залиха залиха је рачун текуће имовине који се налази у билансу стања, а састоји се од свих сировина, недовршене производње и готових производа које је предузеће акумулирало. Често се сматра најликвиднијом од свих обртних средстава - стога је у брзом израчуну односа искључен из бројила. .

Шта је обртни капитал?

Нето обртни капитал Нето обртни капитал Нето обртни капитал (НВЦ) је разлика између текуће активе предузећа (без готовине) и текућих обавеза (без дуга) у њеном билансу стања. То је мера ликвидности предузећа и његове способности да испуни краткорочне обавезе, као и да финансира пословање предузећа. Идеална позиција је да се обично дефинише као обртна средства умањена за текуће обавезе. У банкарству се обртни капитал обично дефинише уже као обртна имовина (без готовине) умањена за текуће обавезе (искључујући каматоносни дуг). Понекад је чак и уско дефинисано као потраживања Рачуни потраживања Рачуни потраживања (АР) представљају кредитну продају предузећа, коју још увек купци не плаћају у потпуности, текућу имовину у билансу стања. Компаније омогућавају својим клијентима да плаћају у разумном, продуженом временском периоду, под условом да су услови договорени. плус залихе минус обавезе Обавезе Обавезе Обавезе настале су када организација од добављача на робу добије робу или услуге. Очекује се да ће се дуговања према рачунима отплатити у року од годину дана или у оквиру једног оперативног циклуса (шта год је дуже). АП се сматра једним од најликвиднијих облика текућих обавеза. Познавањем све три ове дефиниције можете дати врло темељит одговор.

Шта значи негативни обртни капитал?

Негативни обртни капитал је уобичајен у неким индустријама попут малопродаје прехрамбених производа и ресторанског посла. За прехрамбене продавнице купци плаћају унапред, инвентар се креће релативно брзо, али добављачи често дају кредит од 30 дана (или више). То значи да компанија прима готовину од купаца пре него што јој треба готовина за плаћање добављача. Негативни обртни капитал знак је ефикасности у предузећима са малим залихама и потраживањима. У другим ситуацијама, негативни обртни капитал може сигнализирати да се предузеће суочава са финансијским проблемима ако нема довољно готовине за плаћање својих текућих обавеза.

У одговору на ово питање из интервјуа, важно је размотрити нормалан циклус обртног капитала компаније. Циклус обртног капитала. Циклус обртног капитала предузећа представља дужину времена потребног за претварање укупног нето обртног капитала (обртне имовине умањене за текуће обавезе) у готовина. Предузећа обично покушавају да управљају овим циклусом тако што брзо продају залихе, брзо прикупљају приходе и полако плаћају рачуне како би оптимизовала новчани ток. .

Када куповину капитализујете, а не трошите?

Ако се куповина користи у послу дуже од једне године, капитализује се и амортизује Трошак амортизације Трошак амортизације користи се за смањење вредности постројења, имовине и опреме како би се временом ускладила са њеном употребом и хабањем. Трошак амортизације користи се за боље одражавање трошкова и вредности дугорочног средства с обзиром на то да се односи на приход који генерише. према рачуноводственим политикама компаније.

Како бележите ПП&Е и зашто је ово важно?

Постоје суштински четири области које треба узети у обзир приликом рачуноводства некретнина, постројења и опреме ПП&Е (некретнине, постројења и опрема) ПП&Е (некретнине, постројења и опрема) једно је од основних дугорочних средстава која се налазе у билансу стања. На ПП&Е утичу капитална улагања, амортизација и аквизиције / отуђења основних средстава. Ова имовина игра кључну улогу у финансијском планирању и анализи пословања компаније и будућих издатака (ПП&Е) у билансу стања: (И) почетна куповина, (ИИ) амортизација, (ИИИ) додаци (капитални издаци Капитални издаци Капитални издаци се односе на средства која компанија користи за куповину, побољшање или одржавање дуготрајне имовине ради побољшања ефикасности или капацитета предузећа. Дуготрајна имовина је обично физичка и има век трајања више од једног обрачунског периода. ) и (ИВ) диспозиције. Поред ове четири, можда ћете морати да размотрите и ревалоризацију. За многа предузећа ПП&Е је главно капитално средство које генерише приход, профитабилност и новчани ток.

Како отпис залиха утиче на три финансијска извештаја?

Ово је класично питање за интервју за финансије. У билансу стања, рачун имовине залиха умањује се за износ отписа, па тако и капитал акционара. Акционарски капитал Акцијски капитал (познат и као акционарски капитал) је рачун у билансу стања предузећа који се састоји од акцијског капитала и задржане добити. Такође представља резидуалну вредност имовине умањене за обавезе. Преуређивањем оригиналне рачуноводствене једначине добијамо Акционарски капитал = Имовина - Обавезе. Извештај о добити се погађа са трошковима или у трошку продате робе (ЦОГС) или у посебној ставци за износ отписа, смањујући нето приход. У извештају о токовима готовине, отпис се додаје готовини из пословних активности. Оперативни новчани ток Оперативни новчани ток (ОЦФ) је износ готовине генерисан редовним оперативним активностима предузећа у одређеном временском периоду. Формула оперативног новчаног тока је нето приход (са дна биланса успеха), плус било који неготовински став, плус прилагођавање за промене у обртном капиталу, јер је то неновчани трошак. биланс успеха јер рачуноводствени принципи захтевају да се евидентирају упркос томе што заправо нису плаћени готовином. (али се не сме двоструко рачунати у променама безготовинског обртног капитала). Прочитајте више о отпису залиха Записивање залиха Записивање залиха је поступак који се користи за приказ смањења вредности залиха када тржишна вредност инвентара падне испод књиговодствене вредности. Отпис залиха треба третирати као трошак који ће смањити нето приход. Отпис такође смањује власнички капитал. .

Зашто би се две компаније спојиле? Који су главни фактори покретачи спајања и преузимања предузећа?

Постоји много разлога због којих компаније пролазе кроз процес спајања и преузимања Спајање и преузимања процеса спајања и преузимања Овај водич води вас кроз све кораке у процесу спајања и преузимања. Сазнајте како се довршавају спајања и преузимања. У овом водичу ћемо описати поступак аквизиције од почетка до краја, разне врсте аквизитора (стратешке у односу на финансијске куповине), значај синергија и трансакционе трошкове: да би се постигле синергије М&А Синергије М&А Синергије се јављају када вредност спојено предузеће је веће од збира две појединачне компаније. 10 начина за процену оперативне синергије у пословима спајања и преузимања су: 1) анализа броја запослених, 2) испитивање начина консолидације добављача, 3) процена било ког седишта или уштеде у закупу 4) процена уштедене вредности дељењем (уштеда трошкова), улазак на нова тржишта , стекните нову технологију, елиминишите конкурента и зато што је „прилична“ за финансијске показатеље. Сазнајте више о прираштају / разблажењу у М&А Аццретион Дилутион Аццретион Дилутион Аналисис је једноставан тест који се користи да би се утврдило да ли ће предложено спајање или припајање повећати или смањити ЕПС после трансакције.

[Напомена: И социјални разлози су важни, али морате бити опрезни када их помињете, у зависности од тога с ким разговарате. Ту спадају: его, изградња царства и оправдање веће надокнаде извршној власти.]

Да сте финансијски директор наше компаније, шта би вас држало будним ноћу?

Ово је једно од сјајних питања за финансијски интервју. Одступите и дајте преглед на високом нивоу о тренутном финансијском положају компаније или о положају компанија у тој индустрији уопште. Истакните нешто на сваком од три финансијска извештаја.

- Биланс успеха: стопе раста, марже и профитабилност Показатељи профитабилности Показатељи профитабилности су финансијске метрике које аналитичари и инвеститори користе за мерење и процену способности предузећа да генерише приход (профит) у односу на приход, билансну активу, оперативне трошкове и капитал акционара током одређеног временског периода. Они показују колико добро компанија користи своју имовину за стварање профита.

- Биланс: ликвидност, капитална имовина, метрике кредита, показатељи ликвидности, полуга Полуга У финансијама, полуга је стратегија коју компаније користе за повећање имовине, новчаних токова и приноса, мада такође може увећати губитке. Постоје две главне врсте полуге: финансијска и оперативна. Да би повећала финансијску полугу, предузеће може позајмити капитал издавањем хартија од вредности са фиксним приходом или позајмљивањем новца директно од зајмодавца. Оперативни левериџ може, поврат на проценат (РОА Ретурн он Ассетс & РОА Формула РОА Формула. Ретурн он Ассетс (РОА) је врста показатеља повраћаја улагања (РОИ) који мери профитабилност предузећа у односу на његову укупну имовину. Ово однос показује колико добро предузеће ради упоређивањем добити (нето добити) коју генерише са капиталом који је уложило у имовину.), а принос на капитал (РОЕ Ретурн он Екуити (РОЕ) Ретурн он Екуити (РОЕ) је мера профитабилност компаније која узима годишњи принос (нето приход) предузећа подељен са вредношћу укупног капитала акционара (тј. 12%). РОЕ комбинује биланс успеха и биланс стања јер се нето приход или добитак упоређује са резултатом акционара капитал. ).

- Извештај о токовима готовине: краткорочни и дугорочни профил новчаног тока, било каква потреба за прикупљањем новца или враћањем капитала акционарима.

- Нефинансијски извештај: култура предузећа, државна регулатива, услови на тржиштима капитала Тржишта капитала Тржишта капитала су систем размене који преноси капитал од инвеститора који тренутно не требају њихова средства на појединце и.

Још питања и одговора за интервју

Ово је финансијски водич за финансирање питања и одговора на интервјуе. Такође смо објавили бројне друге врсте водича за интервјуе. Најбољи начин да будете добри на интервјуима је вежбање, па препоручујемо да прочитате најчешћа питања и одговоре у наставку како бисте били сигурни да сте спремни за било шта!

Ево наших најпопуларнијих водича за интервјуе (питања и одговори):

- Интервјуи о инвестиционом банкарству Интервју о инвестиционом банкарству Питања и одговори Питања и одговори о инвестиционом банкарству. Ову стварну форму банка је користила да запосли новог аналитичара или сарадника. Увиди и стратегије за ИБ интервју. Питања су разврстана на: преглед банака и делатности, историја запослености (животопис), техничка питања (финансије, рачуноводство, процена) и понашање (прилагођеност)

- Рачуноводствени интервјуи Рачуноводствени интервјуи Питања и одговори о рачуноводственим интервјуима. Ова листа укључује најчешћа питања за интервјуе која се користе за запошљавање за рачуноводствене послове. Неки су лукавији него што се у почетку чине! Овај водич покрива питања о билансу успеха, билансу стања, извештају о новчаном току, буџетирању, предвиђању и рачуноводственим принципима

- Интервјуи о финансијском планирању и анализи (ФП&А) Кредитни аналитичар Питања за интервју Кредитни аналитичар питања и одговори. Ово је водич за свакога ко има интервју за аналитичара у кредитном одељењу банке! Питања укључују следеће: техничке вештине (финансије и рачуноводство), социјалне вештине (комуникација, прилагођавање личности, итд.). Овај водич се фокусира искључиво

- Интервју са кредитним аналитичаром Питања и одговори за кредитног аналитичара. Ово је водич за свакога ко има интервју за аналитичара у кредитном одељењу банке! Питања укључују следеће: техничке вештине (финансије и рачуноводство), социјалне вештине (комуникација, прилагођавање личности, итд.). Овај водич се фокусира искључиво

- Макроекономски интервјуи Економска питања о интервјуима Најчешћа питања о економским интервјуима. Ово је водич за свакога ко има интервју за аналитичара у банци или другој институцији. Иако постоји неограничен број економских питања која би вам могла бити постављена, ова питања ће вам дати осећај о врстама питања која бисте могли добити.

- Питања за бихевиорални интервју Питања за бихевиорални интервју Питања и одговори за бихевиорални интервју. Ова листа укључује најчешћа питања и одговоре на интервјуе за финансијске послове и вештине меког понашања. Питања за бихевиорални интервју су врло честа за финансијске послове, а кандидати су за њих често недовољно припремљени.