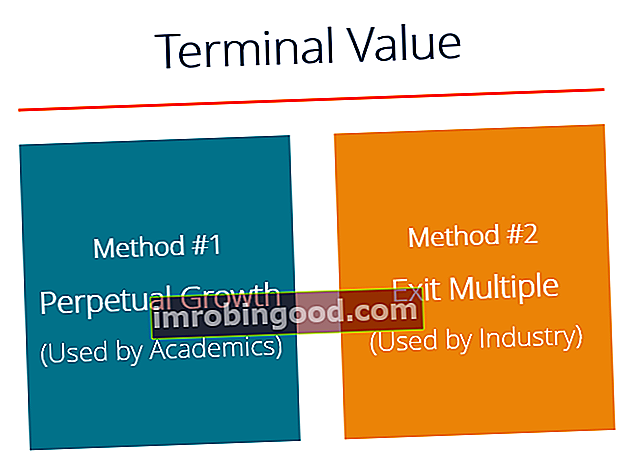

Вредност терминала је процењена вредност предузећа након експлицитног периода предвиђања. То је критични део финансијског модела, Врсте финансијских модела Најчешћи типови финансијских модела укључују: модел 3 извештаја, ДЦФ модел, М&А модел, ЛБО модел, буџетски модел. Откријте 10 најбољих врста, јер обично чине велики проценат укупне вредности предузећа. Постоје два приступа формули вредности ДЦФ терминала: (1) трајни раст и (2) вишеструки излаз.

Слика: Курс пословне процене финансија.

Зашто се користи вредност терминала?

Када се гради модел дисконтованог новчаног тока / ДЦФ, постоје две главне компоненте: (1) период прогнозе и (2) терминална вредност.

Предвиђени период је обично 3-5 година за нормално пословање (али може бити и дуже у неким врстама предузећа, попут нафте и гаса или рударства), јер је ово разумно време за давање детаљних претпоставки. Све што је даље од тога постаје права игра погађања, ту улази терминална вредност.

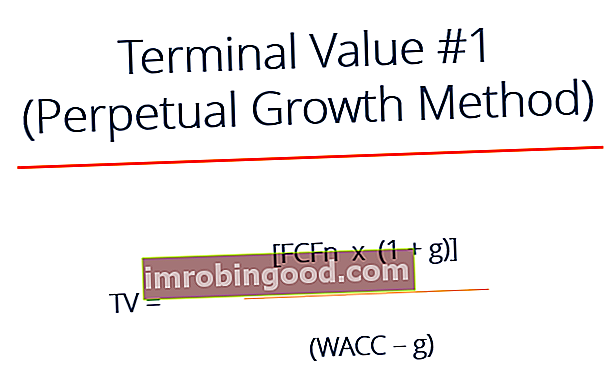

Шта је формула вредности ДЦФ сталног раста?

Метода трајног раста за израчунавање формуле терминалне вредности пожељна је метода међу академицима јер иза себе има математичку теорију. Овај метод претпоставља да ће предузеће наставити да генерише бесплатни новчани ток (ФЦФ) Новчани ток (ЦФ) представља повећање или смањење износа новца који предузеће, институција или појединац има. У финансијама се термин користи за описивање количине готовине (валуте) која се генерише или потроши у датом временском периоду. Много је врста ЦФ у заувек нормализованом стању (перпетуити Перпетуити Перпетуити је исплата готовинског тока која се наставља у недоглед. Пример трајности је британска државна обвезница која се зове Цонсол. Иако укупна).

Формула за израчунавање вредности сталног раста је:

ТВ = (ФЦФн к (1 + г)) / (ВАЦЦ - г)

Где:

ТВ = вредност терминала

ФЦФ = слободни новчани ток

г = стална стопа раста ФЦФ

ВАЦЦ = пондерисани просечни трошак капитала ВАЦЦ ВАЦЦ је пондерисани просечни трошак капитала предузећа и представља његов комбиновани трошак капитала, укључујући капитал и дуг. Формула ВАЦЦ је = (Е / В к Ре) + ((Д / В к Рд) к (1-Т)). Овај водич ће пружити преглед шта је то, зашто се користи, како се израчунава, а такође нуди и ВАЦЦ калкулатор који се може преузети

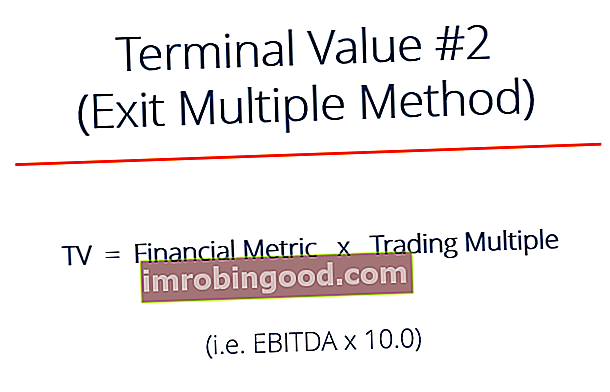

Шта је формула за излаз вишеструког ДЦФ терминала?

Излазни вишеструки приступ претпоставља да се посао продаје за вишеструке неке метрике (нпр. ЕБИТДА ЕБИТДА ЕБИТДА или Зарада пре камата, пореза, амортизације, добит је компаније пре него што се изврши било који од ових нето одбитка. ЕБИТДА се фокусира на оперативне одлуке пословања јер гледа на профитабилност пословања од основних операција пре утицаја структуре капитала. Формула, примери) засновани на тренутно уоченим упоредивим трговинским вишекратницима Компс - упоредиви трговачки вишекратници Анализа упоредивих трговачких вишекратника (Цомпс) укључује анализу предузећа са сличним оперативним пословањем , финансијски и власнички профили који пружају корисно разумевање: пословања, финансија, стопа раста, трендова марже, капиталне потрошње, вишеструких процена, претпоставки ДЦФ-а и мерила за ИПО за слична предузећа.

Формула за израчунавање излазне вишеструке вредности терминала је:

ТВ = финансијска метрика (нпр. ЕБИТДА) к вишеструко трговање (нпр. 10к)

Који метод терминалне вредности је чешћи?

Приступ вишеструког излаза чешћи је међу професионалцима у индустрији, јер више воле да упоређују вредност пословања Методе вредновања Када се компанија вреднује као стално пословање, користе се три главне методе процене: ДЦФ анализа, упоредива предузећа и претходне трансакције. Ове методе процене користе се у инвестиционом банкарству, истраживању капитала, приватном капиталу, корпоративном развоју, спајањима и преузимањима, откупљеним кредитима и финансирањем за нешто што могу да примете на тржишту. Међу академицима ћете чути више говора о моделу вечитог раста, јер иза њега стоји више теорије. Неки стручњаци у индустрији ће заузети хибридни приступ и користити просек оба.

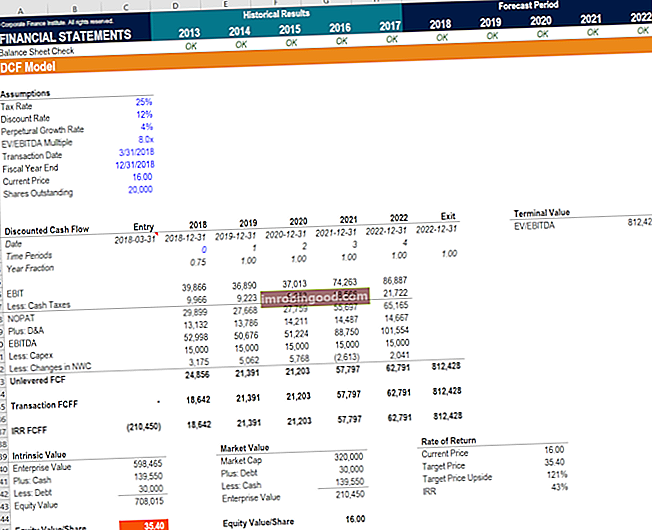

Пример из финансијског модела

Испод је пример ДЦФ модела са формулом вредности терминала који користи приступ вишеструком излазу. Модел претпоставља да се 8.0к ЕВ / ЕБИТДА ЕВ / ЕБИТДА ЕВ / ЕБИТДА користи у процени ради поређења вредности сличних предузећа проценом њихове вредности предузећа (ЕВ) на ЕБИТДА вишеструку у односу на просек. У овом водичу ћемо разбити вишеструки ЕВ / ЕБТИДА-у на различите компоненте и провести вас кроз начин израчунавања продаје корак по корак продаје предузећа које се затвара 31.12.2022.

Као што ћете приметити, терминална вредност представља веома велики проценат укупног бесплатног новчаног тока према предузећу (ФЦФФ) Процена бесплатних водича за процену како бисте научили најважније концепте сопственим темпом. Ови чланци ће вас научити како најбоље проценити пословне процене и како вредновати компанију користећи упоредиву анализу предузећа, моделирање дисконтованог новчаног тока (ДЦФ) и претходне трансакције, као што се користи у инвестиционом банкарству, истраживању капитала,. У ствари, то представља приближно три пута већи новчани ток од предвиђеног периода. Из тог разлога, ДЦФ модели су врло осетљиви на претпоставке које се износе о вредности терминала.

Уобичајени начин да се ово прикаже је анализа осетљивости Шта је анализа осетљивости? Анализа осетљивости је алат који се користи у финансијском моделирању да би се анализирало како различите вредности за скуп независних променљивих утичу на зависну променљиву.

Слика: Курс финансијског моделирања финансија.

Преузмите бесплатни образац

Унесите своје име и адресу е-поште у доњи образац и преузмите бесплатни образац одмах!

Видео објашњење вредности терминала

Испод је кратак видео водич који објашњава како израчунати ТВ корак по корак у програму Екцел. Овај пример је преузет из финансијских курсева финансијског моделирања.

Више ресурса за процену

Надамо се да вам је овај чланак помогао да разбијете формулу терминалне вредности између излазне вишеструке методе и методе трајног раста. Финанце је званични глобални добављач ознаке Финанциал Моделинг & Валуатион Аналист (ФМВА) ® ознаке ФМВА® Цертифицатион. Придружите се 350.600+ ученика који раде у компанијама попут Амазона, ЈП Моргана и Феррарија. Да бисте сазнали више о процени вредности и финансијском моделирању, погледајте ове додатне финансијске ресурсе:

- Преглед метода процене Методе вредновања При вредновању предузећа као делујућег предузећа користе се три главне методе процене: ДЦФ анализа, упоредива предузећа и претходне трансакције. Ове методе процене користе се у инвестиционом банкарству, истраживању капитала, приватном капиталу, корпоративном развоју, спајању и преузимању, откупу под леверажом и финансијама

- ДЦФ водич за моделирање ДЦФ бесплатни водич за обуку модела ДЦФ модел је посебна врста финансијског модела који се користи за вредновање посла. Модел је једноставно прогноза слободног новчаног тока компаније

- Напредне Екцел формуле Напредне Екцел формуле морају знати Ове напредне Екцел формуле су кључне за познавање и подићи ће ваше вештине финансијске анализе на виши ниво. Напредне Екцел функције које морате знати. Научите 10 најбољих Екцел формула које сваки финансијски аналитичар светске класе редовно користи. Ове вештине ће побољшати рад са табелама у било којој каријери

- ДЦФ анализа - инфографска ДЦФ анализа Инфографска слика Како дисконтовани новчани ток (ДЦФ) заиста функционише. Ова инфографика ДЦФ анализе пролази кроз различите кораке који су укључени у изградњу ДЦФ модела у програму Екцел.