Имовина у управљању (АУМ), која се назива и фондови под управљањем, представља укупну тржишну вредност хартија од вредности Тржишне хартије од вредности Тржишне хартије од вредности су неограничени краткорочни финансијски инструменти који се издају или за власничке хартије од вредности или за дужничке хартије од вредности компаније која се јавно котира на берзи. Компанија издавалац креира ове инструменте изричито у сврху прикупљања средстава за даље финансирање пословних активности и ширење. финансијска институција (као што је банка, узајамни фонд или хеџ фонд) поседује или управља у име својих клијената.

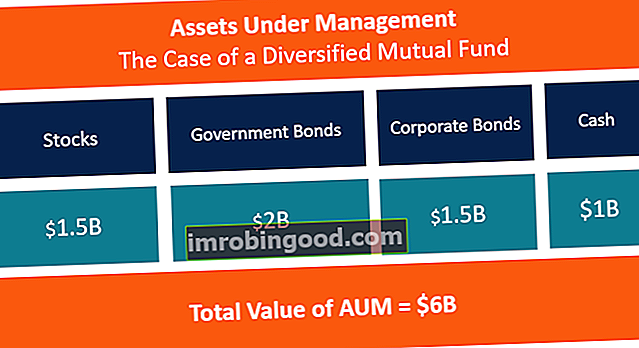

Пример АУМ-а за узајамни фонд

Узмимо пример заједничког фонда са разноликим портфељем акција и обвезница и значајном новчаном позицијом. Претпоставимо да се портфељ узајамног фонда састоји од 1,5 милијарди долара деоница, 2 милијарде долара државних обвезница, 1,5 милијарди долара корпоративних обвезница Корпоративне обвезнице Корпоративне обвезнице издају корпорације и обично доспевају у року од 1 до 30 година. Те обвезнице обично нуде већи принос од државних обвезница, али носе већи ризик. Корпоративне обвезнице могу се сврстати у групе, у зависности од тржишног сектора у коме компанија послује, и од милијарде долара у готовини.

Укупна вредност имовине фонда под управљањем биће 6 милијарди долара.

Зашто се израчунава имовина под управљањем

Укупна вредност АУМ-а је мера величине финансијске институције и кључни показатељ успешности, јер се већи АУМ обично претвара у већи приход у облику накнада за управљање. Због тога финансијске институције сагледавају вредност АУМ-а и упоређују га са конкурентима и сопственом историјом како би процениле пословне трендове.

Штавише, у неким јурисдикцијама, вредност имовине којом се управља може одредити да ли институција мора да се придржава одређених прописа.

Начин на који институције или инвеститори израчунавају имовину под управљањем може се мало разликовати. Неке банке могу укључити депозите и готовину, узајамни фондови Узајамни фондови Узајамни фонд је скуп новца прикупљен од многих инвеститора у сврху улагања у акције, обвезнице или друге хартије од вредности. Узајамни фондови су у власништву групе инвеститора, а њима управљају професионалци. Сазнајте о разним врстама фондова, начину њиховог рада, предностима и компромисима улагања у њих и њиховим прорачунима. Друге институције узимају у обзир само средства под дискреционим управљањем, која та институција може користити за трговање у име клијената.

Како се АУМ мења током времена

Износ имовине под управљањем се мења услед:

- Приливи и одливи средстава Управљање готовином Управљање готовином, такође познато као управљање ризницом, је процес који укључује прикупљање и управљање новчаним токовима из пословања, инвестирања и . На пример, инвеститори у узајамни фонд могу повећати или смањити величину своје инвестиције купујући додатне акције у фонду или продајући оне које већ поседују, што ће променити укупну величину АУМ-а фонда.

- Вредност хартија од вредности у које се улаже АУМ. На пример, узајамни фонд ће доживети пораст (пад) АУМ-а када се тржишна вредност његових хартија од вредности повећа (смањи).

- Број исплаћених дивиденди компаније из портфеља институције, ако се реинвестирају и не дистрибуирају.

Као резултат горе наведених фактора, вредност имовине којом се управља непрестано се мења.

Горе наведени фактори такође одређују колико се брзо мења АУМ. На пример, остали услови који се сматрају једнаким су:

- Фонд са честим приливима и одливима показаће већу волатилност у свом АУМ-у од фонда са врло посвећеном и стабилном базом инвеститора.

- Фонд који улаже у нестабилне хартије од вредности имаће веће осцилације у АУМ-у од фонда који улаже у стабилне хартије од вредности са ниском волатилношћу.

Међутим, волатилност АУМ-а такође може зависити од тога да ли су хартије од вредности у власништву ликвидне или колико често се маркирају на тржиште.

- На пример, изузетно неликвидним хартијама од вредности можда се неће трговати тако често, а утицај на АУМ можда неће бити тако чест као код ликвидних средстава.

- Приватно обезбеђење можда се неће често често маркирати на тржиште, што значи да се вредност АУМ-а неће мењати тако често као што се то односи на вредностни папир којим се тргује.

Новац за инвеститоре и нестабилност АУМ-а

Фонд са честим и / или великим приливима и одливима искусиће већу нестабилност у АУМ-у, што ће бити препрека за ефикасно управљање стратегијама инвестирања, посебно када су циљана улагања неликвидна.

Да би се избегла потенцијална штета због честих прилива и одлива, институције, као што су узајамни фондови или хеџ фондови, могу се ослонити на нека делимична решења:

- Периоди закључавања, обично између неколико месеци и неколико година, током којих повлачење средстава није могуће.

- Затварање фонда за инвеститоре, било трајно или привремено, тако да додатни новац не може да пристигне.

Горе поменуте мере су посебно корисне јер:

- Они помажу институцији да избегне појаве попут принудне продаје или куповине хартија од вредности, што ће бити посебно проблематично у случају неликвидних тржишта.

- Они помажу у избегавању прекомерног раста АУМ-а који би довео до проблема са расподелом, јер је често тешко ефикасно уложити велике количине новца, посебно ако је укључени фонд усмерен на бољу успешност у односу на мерила.

Ако је волатилност АУМ-а под контролом, фонд је у стању да следи своју инвестициону стратегију без потребе да повећава или смањује своје позиције због прилива и одлива.

Имовина у управљању као мерило успеха

Без обзира да ли имамо посла са банкама, менаџерима имовине, осигуравајућим друштвима или другим финансијским институцијама, величина АУМ-а је мерило успеха компаније. То је зато што је генерално у корелацији са другим КПИ-има.

- Већи АУМ је у корелацији са већим приходом ако је повраћај улагања константан или се не мења значајно.

- Величина АУМ-а такође је мерило престижа за институцију и њено управљање, јер ће се менаџери имовине и банке обично рангирати на основу ове метрике.

- Штавише, компензациони и бонус пакети управе често зависе од величине АУМ-а.

Имовина у управљању и учинак фонда

Прекомерни раст АУМ-а може бити негативан фактор, посебно за менаџере имовине који улажу активним стилом и циљају бољи учинак од референтних вредности.

- Веома велике количине новца је тешко алоцирати благовремено и без утицаја на цену хартија од вредности купљених и продатих.

- Као резултат већег износа новца, менаџери имовине обично треба да повећају диверзификацију, што може радити против циља постизања значајнијег учинка у односу на референтне вредности.

Више ресурса

Финанце је званични добављач глобалног сертификованог банкарског и кредитног аналитичара (ЦБЦА) ™ ЦБЦА ™ сертификација Акредитација сертификованог банкарског и кредитног аналитичара (ЦБЦА) ™ је глобални стандард за кредитне аналитичаре који покрива финансије, рачуноводство, кредитну анализу, анализу новчаног тока , моделирање савеза, отплата кредита и још много тога. програм сертификације, осмишљен да помогне свима да постану финансијски аналитичари светске класе. Да бисте наставили напредовати у каријери, додатни ресурси у наставку биће вам корисни:

- Диверзификација Диверзификација Диверзификација је техника додељивања портфељних ресурса или капитала различитим инвестицијама. Циљ диверзификације је ублажавање губитака

- Повраћај на имовину и РОА формула Повраћај на имовину и РОА формула РОА формула. Поврат на имовину (РОА) је врста метрике повраћаја улагања (РОИ) која мери профитабилност предузећа у односу на његову укупну имовину. Овај однос показује колико добро предузеће ради поређењем добити (нето добити) коју генерише са капиталом који је уложено у имовину.

- Класа активе Класа активе Класа активе је група сличних инвестиционих средстава. Различите класе или врсте инвестиционих средстава - попут инвестиција са фиксним приходом - групишу се заједно на основу сличне финансијске структуре. Обично се њима тргује на истим финансијским тржиштима и подлеже истим правилима и прописима.

- Очекивани повратак Очекивани принос Очекивани принос на инвестицију је очекивана вредност расподеле вероватноће могућег приноса који може пружити инвеститорима. Поврат инвестиције је непозната променљива која има различите вредности повезане са различитим вероватноћама.