У понуди хартија од вредности, „најбољи напори“ се односе на уговорни термин у којем је Ундервритер Ундервритинг у инвестицијском банкарству ундервритинг поступак у којем банка прикупља капитал за клијента (корпорацију, институцију или државу) од инвеститора у облику капитала или дужничке хартије од вредности. Овај чланак има за циљ да читаоцима пружи боље разумевање процеса прикупљања капитала или преузимања уговора о обећањима да ће учинити све што је у њиховој моћи да продају што већи део понуде хартија од вредности.

Разумевање „најбољих напора“

У најбољем напору који нуди, нису потребне све хартије од вредности да се продају. Генерално, осигуравајуће компаније (Листа инвестиционих банака са листе 100 најбољих инвестиционих банака на свету поређане по абецеди. Најбоље инвестиционе банке на листи су Голдман Сацхс, Морган Станлеи, БАМЛ, ЈП Морган, Блацкстоне, Ротхсцхилд, Сцотиабанк, РБЦ, УБС, Веллс Фарго, Деутсцхе Банк, Цити, Мацкуарие, ХСБЦ, ИЦБЦ, Цредит Суиссе, Банк оф Америца Меррил Линцх или синдикат) и издавалац (компанија) договориће се о минималном износу продаје који мора бити постигнут. Једном када је тај праг достигнут, преузимач није одговоран за било које непродате хартије од вредности.

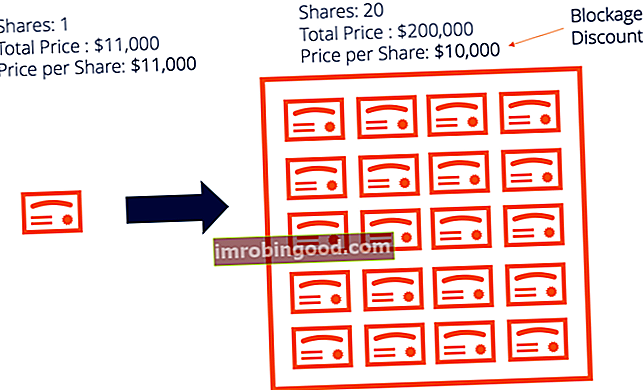

Ундервритерс ће обично ићи на емисије како би представили компанију издаваоца и утврдили величину и цену понуде. Важно је напоменути да, за разлику од потписане понуде, где осигуравајући купац купује целу емисију и продаје јавности, инвестициона банка има могућност да купи акције и делује као брокери.

Стога се осигуравајући суочава са знатно мањим ризиком у најбољим напорима који се нуде, јер се не би суочили са ризиком да не могу продати целу емисију. Као резултат тога, гаранти који нуде најбоље напоре обично плаћају паушалну накнаду без провизије. Комисија се односи на накнаду исплаћену запосленом након извршења задатка, а то је често продаја одређеног броја производа или услуга. Ако потписивач није у могућности да испуни продајну квоту, преузимач се углавном одриче накнаде коју плаћа издавалац.

Понуда за најбољи напор у односу на понуђену понуду

Размотрите пример где је емисија 5 милиона долара.

У а најбоље напоре који нуде, гарантиран је могућност куповине целокупне емисије од 5 милиона долара. Ако постоји потражња инвеститора за само 3 милиона долара емисије, осигуравајући аутор може купити 3 милиона долара емисије да би је продао инвеститорима. Под претпоставком да износ испуњава праг продаје, осигуравајућа кућа могла би оставити преосталих 2 милиона долара издања непродатих.

У ан преузета понуда, претплатник би морао да купи целокупну емисију од 5 милиона долара. У таквом сценарију, заложник би се суочио са ризиком да не може продати целу емисију од пет милиона долара и изгубити новац.

Важно је напоменути да постоји могућност куповине издања у најбољој намери, док постоји потреба за куповином издања у оквиру потписане понуде. Дијаграм испод илуструје чињеницу:

Разлози за најбоље напоре који се нуде

Понуда најбољих напора обично се користи током лоших тржишних услова или за хартије од вредности које носе већи ризик. У таквим сценаријима потражња за хартијама од вредности је генерално мања и било би ризично за осигураватеље да понуде заложене понуде.

На пример, ако осигуравајуће друштво зна да ће емисија генерирати ниску потражњу, не би било разлога да осигуравајућа компанија понуди потписивану понуду за куповину целе емисије и ризикује да не може продати емисију инвеститорима. Уместо тога, Ундервритер може одабрати да понуди најбоље напоре и покуша да прода довољно акција да би се достигао праг продаје потребан за постизање фиксне накнаде.

Пример

АБЦ инвестициона банка је осигуравајућа компанија компаније КСИЗ. Компанија жели да прикупи 500 милиона долара у почетној јавној понуди продајом 500 милиона акција. Због нестабилних услова на тржишту, АБЦ инвестициона банка приметила је да ће потражња за хартијама од вредности вероватно бити ниска. Као таква, компанија КСИЗ затражила је најбоље што нуди уз фиксну накнаду од 20 милиона долара.

У презентацији Роадсхов презентације Роадсхов презентација презентација је низ личних састанака одржаних између менаџерског тима корпорације која прикупља новац и институционалних инвеститора. , утврђено је да постоји потражња за 150 милиона акција компаније. Ако је праг продаје 200 милиона долара, да ли АБЦ инвестициона банка треба да пружи најбоље напоре који нуде компанију КСИЗ?

С обзиром да постоји само потражња за 150 милиона акција, остварена продаја била би само 150 милиона долара. Као таква, АБЦ инвестициона банка не би могла да достигне праг продаје. Банка не би требало да улаже све напоре који нуде напоре компаније АБЦ, јер не би могле да достигну праг продаје да би примиле фиксну накнаду.

Додатна средства

Финанце је званични добављач глобалног аналитичара за финансијско моделирање и вредновање (ФМВА) ™ ФМВА® сертификација Придружите се 350.600+ ученика који раде у компанијама попут Амазона, ЈП Моргана и Ферраријевог сертификационог програма, осмишљеног да помогне свима да постану финансијски аналитичари светске класе . Да бисте наставили напредовати у каријери, додатни ресурси у наставку биће вам корисни:

- Процес прикупљања капитала Процес прикупљања капитала Циљ овог чланка је да читаоцима пружи дубље разумевање како поступак прикупљања капитала функционише и како се данас дешава у индустрији. За више информација о прикупљању капитала и различитим врстама преузетих обавеза од стране гаранта, погледајте наш преглед осигурања.

- Почетна јавна понуда (ИПО) Почетна јавна понуда (ИПО) Иницијална јавна понуда (ИПО) је прва продаја акција које је компанија издала јавности. Пре ИПО-а, компанија се сматра приватном компанијом, обично са малим бројем инвеститора (оснивачи, пријатељи, породица и пословни инвеститори попут ризичних капиталиста или анђеоских инвеститора). Сазнајте шта је ИПО

- Јавне хартије од вредности Јавне хартије од вредности Јавне хартије од вредности или тржишне хартије од вредности су улагања којима се отворено или лако тргује на тржишту. Хартије од вредности су или на капиталу или на основу дуга.

- Проспект Проспект Проспект је правни документ о обелодањивању који компаније морају да поднесу Комисији за хартије од вредности (СЕЦ). Документ пружа информације о компанији, њеном менаџерском тиму, недавним финансијским резултатима и друге повезане информације које би инвеститори желели да знају.