Меморандум о понуди је такође познат као приватни меморандум о пласману. Користи се као средство за привлачење спољних инвеститора, било да циља посебно на познату групу, или само да тражи добровољне инвеститоре уопште. Документ омогућава инвеститору да детаљно разуме инвестицију како би им помогао да процене свој интерес за учешће у послу. Инвестициони банкар Шта раде инвестициони банкари? Шта раде инвестициони банкари? Инвестицијски банкари могу да раде 100 сати недељно изводећи истраживања, финансијско моделирање и презентације зграда. Иако садржи неке од најпожељнијих и финансијски најисплативијих позиција у банкарској индустрији, инвестиционо банкарство је такође један од најизазовнијих и најтежих путова каријере, Водич за ИБ често припрема меморандум о понуди у име власника предузећа.

У опису посла за инвестиционо банкарство Опис посла за инвестиционо банкарство описују главне вештине, образовање и радно искуство које је потребно да бисте постали ИБ аналитичар или сарадник, меморандум о понуди је врста детаљног пословног плана који истиче информације које инвеститор захтева разуме посао. Пружа детаље о условима ангажовања, потенцијалним ризицима повезаним са пословањем и детаљан опис пословања предузећа.

Документ такође често укључује уговор о претплати који делује као уговор између две стране, тј. Инвеститора и компаније издаваоца. Инвестиције формално следе ове смернице и углавном су потребне од стране регулатора хартија од вредности. Проспект је сличан меморандуму о понуди, али први је за емисије којима се тргује јавно, док је други за приватне пласмане.

За раст пословања потребна је ињекција капитала који се добија од инвеститора. Меморандум о понуди је део инвестиционог процеса. На пример, компанија може да одлучи да повећа број својих канцеларија, што ће захтевати значајан износ средстава. Процес започиње тако што фирма одлучује колико им је потребно за проширење.

Тада инвестициони банкар израђује меморандум о понуди, који мора бити у складу са постојећим процедурама и законима и прописима о хартијама од вредности. Тада компанија бира са ким ће издати документ, у зависности од циљаних инвеститора. То је слично процесу ИПО-а, али меморандум о понуди усмерен је на приватно пласирање, уместо на компанију која тражи средства која ће бити јавна.

Нуди пример Меморандума

Интернатионал Металс Традинг ЛЛЦ је јавно објавио меморандум о понуди на слидесхаре.нет. Презентација (доле) пружа јасан пример меморандума који нуди може да вам помогне да стекнете јасну слику о томе шта је обично укључено у документ и како он заправо изгледа.

Погледајте комплетан документ овде.

Садржај Меморандума о понуди

Меморандум о понуди садржи кључне информације о будућој стратегији раста компаније, предстојећим приликама на тржишту, стратегији за постизање будућих пројекција и детаљима о конкуренцији на тржишту. Како тренутни менаџерски тим планира да се бави слабостима, скалабилношћу операција итд., Детаљно је описано у документу.

Инвестицијски банкар, финансијски саветници и слично, требало би да пруже драгоцене информације, али меморандум о понуди такође треба да садржи информације директно од компаније. Сваку клаузулу треба прегледати и проверити како би се осигурало да у њој нема грешака или пропуста. Документ треба да пружи компанији прилику да убеди циљане инвеститоре и у ту сврху треба да буде беспрекоран.

Пример понуде меморандума Садржај:

- Резиме понуде

- Резиме пословања

- Захтеви за купце

- Информације о будућности (финансијске)

- Фактори ризика

- Коришћење прихода

- Менаџмент

- Компензација

- Управни одбор

- Табела великих слова и разређивање

- Правне информације

Документ треба да представља податке који показују напредак компаније и пружа будуће пројекције, истичући различите стратегије које се примењују за суочавање са изазовима. Требало би да представи реалну слику индустрије у којој компанија послује и да инвеститору јасно покаже које су перспективе и циљеви компаније.

Лажне информације су опасне и могу привући велике новчане казне ако се утврди да су инвеститори преварени у преузимању обавеза. Требало би представити детаље у билансу стања како би се инвеститору рекло колико вреди посао у активи и обавезама, што такође помаже инвеститору да утврди да ли вредност удела вреди извршити њихово улагање.

На крају, презентација треба да прикаже компанију као вредну целину у коју би свако требало да се осећа срећно што има прилику да инвестира.

Значај издавања меморандума о понуди

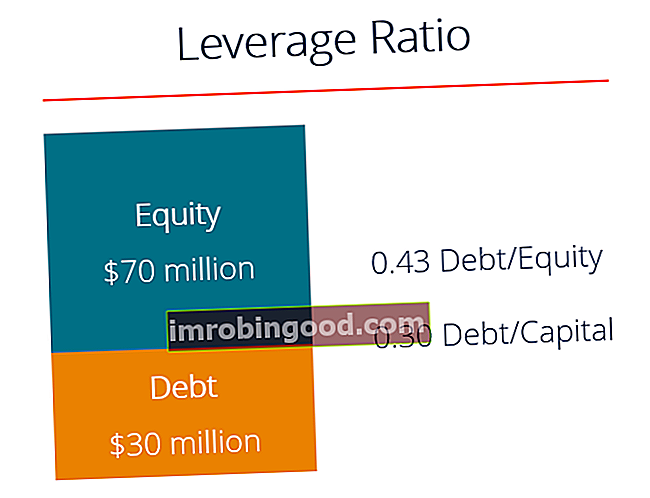

Документ је правно обавезујући и његова важност превазилази то што је неопходан документ у процесу инвестирања и за продавце и за инвеститоре. Протокол документа помаже инвеститору да разуме могућности које се представљају у инвестицији, непосредне ризике, потенцијалне приносе, укључене операције и општу структуру капитала Структура капитала Структура капитала односи се на износ дуга и / или капитала који компанија користи за финансирање своје пословање и финансира своју имовину. Структура капитала предузећа.

Меморандум о понуди такође пружа заштиту инвеститору и издаваоцима хартија од вредности. Од издаваоца се захтева да се дословно придржава свих прописа које је назначила Комисија за хартије од вредности. СЕЦ промовише праведност у инвестиционој индустрији штитећи инвеститоре у индустрији хартија од вредности од фалсификованих информација и помажући инвеститору у доношењу утемељених одлука у процесу додељивања огромних количина средстава.

Меморандум о понуди такође представља професионални додир за продавца. Инвеститори не могу свој новац наменити предузећима која у свом делу не изгледају организовано или професионално. Представљање меморандума показује озбиљност и професионалност у послу.

Нуђење Меморандума вс Проспекта

Проспект се користи за јавна тржишта, док се меморандум о понуди користи за приватна тржишта. Документ меморандума о понуди такође се може назвати „циркуларом понуде“ ако захтева регистрацију код берзанске комисије. Меморандум о понуди и проспект деле многе атрибуте, у распону од врста обелодањивања и износа потребних до услова и одредби.

Оба документа описују услове понуде, попут минималног износа за улагање и квалификација инвеститора. Инвеститор се такође обавештава о непосредним ризицима као што су пореска питања, рањивости, проблеми преносивости и потенцијални приноси.

Документи су у основи детаљан пословни план, са детаљним информацијама о управљачкој структури, снагама и слабостима, структуром капитала, вредностима имовине, вредностима удела, количином доступних удела и финансијским пројекцијама.

Више ресурса

Финанце нуди курсеве финансијског моделирања и процене који се рачунају у ознаку Финансијског моделирања и вредновања аналитичара ФМВА® сертификација Придружите се 350.600+ ученика који раде у компанијама попут Амазона, ЈП Моргана и Феррарија. Да бисте наставили да учите и напредујете у својој каријери, ови додатни извори за финансије ће вам бити од помоћи:

- Инвестмент Теасер Инвестмент Теасер Инвестицијски теасер је професионални документ на једној или две странице који се користи за представљање могућности стицања или инвестирања стратешким или финансијским купцима. Најава је важан документ у процесу трансакције јер је први документ који могући купци виде

- Предложак појма

- Меморандум о поверљивим информацијама ЦИМ - Меморандум о поверљивим информацијама Меморандум о поверљивим информацијама (ЦИМ) је документ који се користи у М&А за преношење важних информација у процесу продаје. Водич, примери и образац

- Коначни уговор о куповини Коначан уговор о купопродаји Дефинитиван уговор о куповини (ДПА) је правни документ који бележи услове и одредбе између две компаније које закључе уговор о спајању, преузимању, продаји, заједничком улагању или неком облику стратешког савеза. То је међусобно обавезујући уговор