Стохастички осцилатор је показатељ који упоређује најновију цену затварања хартија од вредности Јавне хартије од вредности Јавне хартије од вредности или тржишне хартије од вредности су улагања којима се отворено или лако тргује на тржишту. Хартије од вредности су или на капиталу или на основу дуга. на највише и најниже цене током одређеног временског периода. Даје очитања која се крећу (осцилирају) између нуле и 100 како би се показао замах заштите.

Стохастичка очитавања су у суштини процентуални изрази опсега трговања хартијама од вредности током датог временског периода. (Подразумевана поставка за Стохастички осцилатор је 14 временских периода - сатни, дневни итд.) Очитавање 0 представља најнижу тачку распона трговања. Очитавање 100 означава највишу тачку током одређеног временског периода.

Формула стохастичког осцилатора

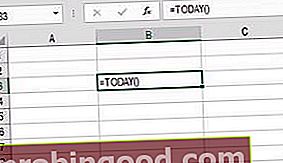

Формула за израчунавање стохастичког осцилатора је следећа:

% к = (Цена последњег затварања - најнижа цена) / (највиша цена - најнижа цена) к 100

% Д = тродневни СМА од% К

Где:

- Ц је последња цена затварања

- Најнижа најнижа је најнижа најнижа за временски период

- Највиши максимум је највиши максимум за временски период

Историја осцилатора

Др Георге Лане је развио Стохастички осцилатор крајем 1950-их за употребу у техничкој анализи хартија од вредности. Лане, финансијски аналитичар, био је један од првих истраживача који је објавио истраживачке радове о употреби стохастике. Веровао је да би се индикатор могао профитабилно користити заједно са Фибоначијевим повлачењем Фибоначијеви бројеви Фибоначијеви бројеви су бројеви пронађени у целобројном низу који је открио / креирао математичар Леонардо Фибонацци. Низ је низ циклуса бројева или са теоријом Еллиот-овог таласа.

Лане је приметио да Стохастички осцилатор указује на замах кретања цена хартија од вредности. То није показатељ тренда цене као што је, на пример, показатељ покретног просека. Осцилатор упоређује положај цене затварања хартије од вредности у односу на високу и најнижу (максимум и мин) његовог распона цена током одређеног временског периода. Поред мерења снаге кретања цена, осцилатор се такође може користити за предвиђање преокрета на преокрету тржишта.

Употребе стохастичког осцилатора

Следеће су примарне употребе стохастичког осцилатора:

1. Утврдите ниво прекомерне куповине и препродавања

Ниво прекомерне куповине је назначен када је стохастичко очитавање веће од 80. Очитавања испод 20 указују на претјерану продају на тржишту. Сигнал продаје се генерише када очитање осцилатора пређе ниво 80 и затим се врати на очитања испод 80. Супротно томе, сигнал за куповину је назначен када се осцилатор помери испод 20, а затим назад изнад 20. Нивои прекуповања и препродавања значе да цена вредноснице налази се при врху односно дну распона трговања за наведени временски период.

2. Дивергенција

До дивергенције долази када цена осигурања доноси нову високу или најнижу вредност која се не одражава на стохастички осцилатор. На пример, цена се помера на нову највишу вредност, али осцилатор се не пребацује на нову високу вредност. Ово је пример медвјеђег дивергенције, које може сигнализирати предстојећи преокрет тржишта са узлазног на силазни тренд. Неуспех осцилатора да достигне нови максимум дуж акције цена указујући на то да замах узлазног тренда почиње да опада.

Слично томе, бикова дивергенција се дешава када тржишна цена направи нови минимум, али осцилатор не следи њихов пример преласком на ново ниско очитавање. Бикова дивергенција указује на могући предстојећи преокрет на горе.

Важно је напоменути да Стохастички осцилатор може дати сигнал за одступање неко време пре него што дејство цене промени смер. На пример, када осцилатор да сигнал медведа дивергенције, цена може да се креће вишим током неколико сесија трговања пре него што се окрене негативној страни. То је разлог што Лане препоручује да сачекате неку потврду преокрета на тржишту пре уласка у трговинску позицију. Трговине не би требало да се заснивају само на дивергенцији.

3. Кросовери

Укрштања се односе на тачку у којој се пресецају брза стохастичка и спора стохастичка линија. Брза стохастичка линија је линија 0% К, а спора стохастичка линија је линија% Д. Када линија% К пресече линију% Д и пређе је изнад, ово је биковски сценарио. Супротно томе, линија% К која прелази одозго до испод стохастичке линије% Д даје медвеђи сигнал продаје.

Ограничења стохастичког осцилатора

Главни недостатак осцилатора је његова тенденција да генерише лажне сигнале. Нарочито су чести током турбулентних, врло нестабилних услова трговине. Циљ против субјективног трговања Циљ против субјективног трговања: Већина трговаца следи или суштински објективан или субјективан стил трговања. Објективни трговци следе низ правила како би водили своје трговачке одлуке. Они више воле да одлуке о куповини и продаји буду у основи унапред планиране. Супротно томе, субјективни трговци се одричу коришћења строгог скупа правила Због тога се наглашава важност потврде трговинских сигнала из Стохастичког осцилатора са индикацијама из других техничких индикатора.

Трговци морају увек имати на уму да је осцилатор првенствено дизајниран да мери снагу или слабост - а не тренд или смер - кретања цена на тржишту.

Неки трговци имају за циљ да умање тенденцију Стохастичког осцилатора да генерише лажне трговинске сигнале коришћењем екстремнијих очитавања осцилатора како би указали на услове прекуповања / препродавања на тржишту. Уместо да користе очитавања изнад 80 као линију разграничења, они уместо тога очитавања изнад 85 тумаче као индикацију услова прекомерне купљености. На медвеђој страни, само очитавања од 15 и ниже тумаче се као сигнал прекомерне продаје.

Иако прилагођавање на 85/15 смањује број лажних сигнала, трговци могу пропустити неке могућности трговања. На пример, ако током узлазног тренда осцилатор достигне високу вредност очитања од 82, након чега се цена окреће на доле, трговац је можда пропустио прилику да прода по идеалној цени јер осцилатор никада није достигао потребни ниво индикације прекомерне куповине 85 или више.

Завршна реч о осцилатору

Стохастички осцилатор је популаран, широко коришћен индикатор импулса. Трговци често користе дивергенцијске сигнале са осцилатора да би идентификовали могуће тачке преокрета на тржишту. Међутим, осцилатор је склон генерирању лажних сигнала. Због тога се најбоље користи заједно са осталим техничким показатељима, а не као самостални извор трговинских сигнала.

Сродна читања

Хвала вам што сте прочитали Финанце-ово објашњење стохастичког осцилатора. Финанце је званични добављач глобалног аналитичара за финансијско моделирање и вредновање (ФМВА) ™ ФМВА® сертификација Придружите се 350.600+ ученика који раде у компанијама попут Амазона, ЈП Моргана и Ферраријевог сертификационог програма, осмишљеног да помогне свима да постану финансијски аналитичари светске класе . Да бисте наставили учити и напредовати у каријери, корисни ће вам бити додатни ресурси у наставку:

- Златни крст Златни крст Златни крст је основни технички индикатор који се јавља на тржишту када се краткотрајни покретни просек (50 дана) имовине издиже изнад дугорочног покретног просека (200 дана). Када трговци виде да се јавља Златни крст, они виде овај образац графикона као индикативан за биковско тржиште.

- Узорак главе и рамена - техничка анализа Узорак главе и рамена - техничка анализа Глава и рамена су образац који се често среће на трговинским картама. Образац главе и рамена представља предвиђање формирања графикона који обично указује на преокрет у тренду где тржиште прави прелаз са биковог на медвеђи, или обрнуто.

- МцЦлеллан осцилатор - техничка анализа МцЦлеллан осцилатор - техничка анализа МцЦлеллан осцилатор је врста импулсног осцилатора. МцЦлеллан осцилатор израчунава се помоћу експоненцијалних покретних просека и дизајниран је да укаже на снагу или слабост кретања цена, а не на његов правац.

- Линије брзине - Техничке анализе Брзине линије су алат за анализу који се користи за одређивање нивоа подршке и отпора. Нису намењени за употребу као самостални технички индикатор.