Белета бета (позната као Ассет Бета) је бета компанија без утицаја дуга. Такође је позната и као променљивост приноса за компанију, без узимања у обзир финансијске полуге Финансијска полуга Финансијска полуга односи се на износ позајмљеног новца који се користи за куповину средства са очекивањем да ће приход од новог средства премашити трошкове задуживања. . Поређује ризик компаније без ризика са тржишним ризиком. Такође се често назива и „бета бета“, јер је променљивост предузећа без икаквог полуга резултат само његове имовине.

Екуити Бета вс Ассет Бета

Беверована бета (или „сопствени бета“) је мерење које упоређује волатилност Волатилност Волатилност је мера стопе флуктуација цене хартије од вредности током времена. Означава ниво ризика повезан са променама цена хартија од вредности. Инвеститори и трговци израчунавају волатилност хартије од вредности како би проценили прошле варијације у ценама приноса на акције компаније у односу на шире тржиште. Другим речима, то је мера ризика и укључује утицај структуре капитала и полуге предузећа. Капитал бета омогућава инвеститорима да процене колико су осетљиви папири хартија од вредности Трговање хартијама од вредности Хартије од вредности које су компаније купиле у сврху остваривања краткорочне добити. Компанија може да одлучи да шпекулише различитим дужничким или власничким хартијама од вредности ако идентификује потцењену хартију од вредности и жели да искористи прилику. можда на макро-тржишне ризике. На пример, компанија са бета верзијом 1,5 има приносе који су за 150% нестални као и тржиште са којим се упоређује.

Када потражите бета верзију компаније на Блоомбергу, подразумевани број који видите је промењен и одражава дуг те компаније. Будући да је структура капитала сваке компаније различита, аналитичар ће често желети да погледа колико су средства предузећа „ризична“, без обзира на проценат дуга или капиталног финансирања.

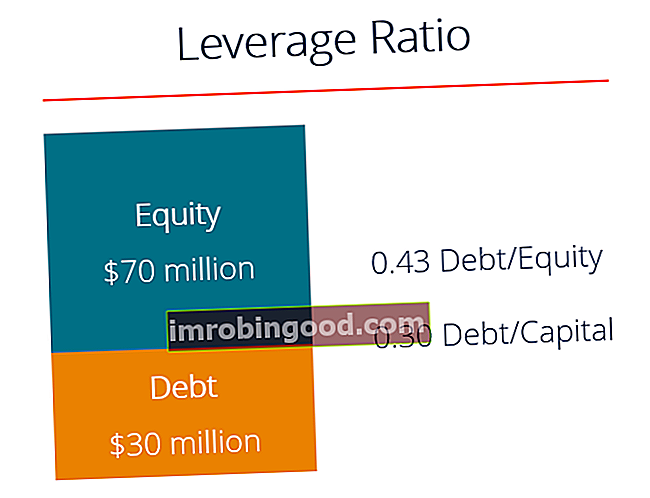

Што је већи дуг или полуга компаније, то је већа зарада компаније која је посвећена сервисирању тог дуга. Како компанија додаје све више и више дугова, повећава се и неизвесност компаније у погледу будућих зарада. Ово повећава ризик повезан са акцијама компаније, али није резултат тржишног или индустријског ризика. Стога, уклањањем финансијске полуге (утицај дуга), несуђена бета верзија може да ухвати ризик само од имовине компаније.

Како се израчунава бета вредност без имовине / бета?

Да бисмо утврдили ризик компаније без дуга, морамо да опозовемо бета (тј. Уклонимо утицај дуга).

Да бисте то урадили, потражите бета верзију за групу упоредивих компанија у истој индустрији, поништите сваку од њих, узмите медијану скупа, а затим је поново подигните на основу структуре капитала ваше компаније.

Коначно, ову Леверед Бета можете користити за израчунавање трошкова капитала.

За вашу референцу, формуле за повлачење и поновно повлачење Бета су испод:

Пример за Екцел - Претварање капитала у бета имовину

Испод је пример анализе како пребацити између капитала и активе бета. Анализирајмо неколико резултата да бисмо боље илустровали како то функционише.

Залиха 1 има бета вредност капитала од 1,21 и однос нето дуга и капитала од 21%. Након отпуштања залиха, бета капи на 1,07, што има смисла јер је дуг додавао полугу приносу на акције.

Залиха 2 нема готовине и дуга, тако да капитал и имовина бета су исте. То има савршеног смисла јер нема утицаја структуре капитала на принос.

Залиха 3 има нето новчану позицију (негативни нето дуг), па када се конвертује, бета бета је заправо већи него сопствени капитал бета. Ово такође има смисла јер се вредност готовине никада не мења, па се волатилност залиха (капитал бета) заправо смањује ефектом нето готовинске позиције.

Преузмите бесплатни образац

Унесите своје име и адресу е-поште у доњи образац и преузмите бесплатни образац одмах!

За шта се користи имовина Бета?

Актива бета се користи за мерење ризика од хартије од вредности умањених за дуг компаније.

Најбоље је користити бета активу када компанија или инвеститор жели да мери учинак компаније у односу на тржиште без утицаја дуга компаније.

У поређењу са полугом бета, имовина бета не узима у обзир утицај финансијске полуге (дуга). Актива бета се обично користи у финансијском моделирању и процени пословања за професионалце који раде у инвестиционом банкарству или истраживању капитала Екуити Ресеарцх вс Инвестмент Банкинг Истраживање капитала вс Инвестмент банкарство. Када гледате каријеру на тржиштима капитала, важно је да схватите да ли сте бољи за инвестиционо банкарство или истраживање капитала. Обоје нуде одлично радно искуство и одличну плату. Избор једног над другим заиста се више од свега своди на личност. .

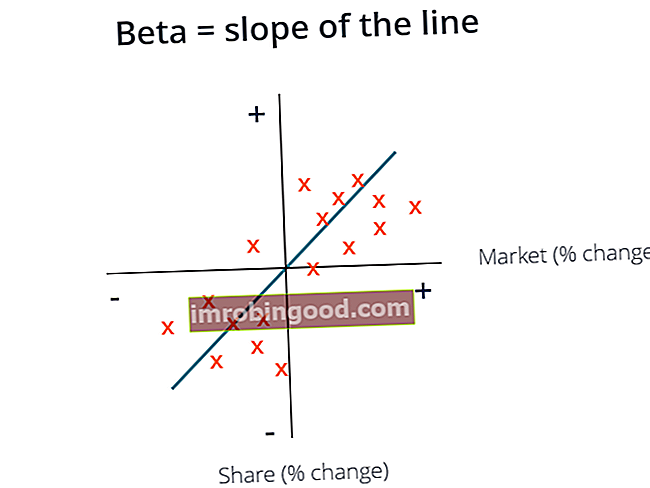

Графикон Бета-е

Бета се израчунава као линија која најбоље одговара графикону тржишног приноса у односу на принос средства. У Екцелу се ово може израчунати помоћу функције нагиба СЛОПЕ Фунцтион (функција нагиба) је категоризирана у Екцел статистичке функције. Вратиће нагиб линеарне регресионе линије кроз тачке података у кновн_и'с и кновн_к'с. У финансијској анализи, СЛОПЕ може бити користан у израчунавању бета за деоницу. Формула = ЛОПЕ (познати_и, познати_к) Функција користи.

Додатна средства

Надамо се да је ово корисно упутство за бета верзију бета бета или имовине и подстиче вас да наставите да градите своје знање о корпоративним финансијама.

Кориснији ресурси на тему укључују:

- Пондерисани просечни трошкови капитала (ВАЦЦ) ВАЦЦ ВАЦЦ је пондерисани просечни трошак капитала компаније и представља његов комбиновани трошак капитала, укључујући капитал и дуг. Формула ВАЦЦ је = (Е / В к Ре) + ((Д / В к Рд) к (1-Т)). Овај водич ће пружити преглед шта је то, зашто се користи, како се израчунава, а такође нуди и ВАЦЦ калкулатор који се може преузети

- Модел цена капитала (ЦАПМ) Модел цене капитала (ЦАПМ) Модел цене капитала (ЦАПМ) је модел који описује везу између очекиваног приноса и ризика од хартије од вредности. ЦАПМ формула показује да је повраћај хартије од вредности једнак ризику без поврата плус премија за ризик, заснован на бета верзији те хартије од вредности

- Стопе препрека Дефиниција стопе препрека Стопа препрека, која је такође позната и као минимално прихватљива стопа поврата (МАРР), је минимална потребна стопа поврата или циљна стопа коју инвеститори очекују од инвестиције. Стопа се одређује проценом цене капитала, ризиком који је укључен, тренутним могућностима за ширење пословања, стопама поврата за сличне инвестиције и другим факторима

- Методе вредновања Методе вредновања Када се компанија вреднује као временско неограничено пословање, користе се три главне методе процене: ДЦФ анализа, упоредива предузећа и претходне трансакције. Ове методе процене користе се у инвестиционом банкарству, истраживању капитала, приватном капиталу, корпоративном развоју, спајању и преузимању, откупу под леверажом и финансијама

- Водич за финансијско моделирање Овај водич за финансијско моделирање покрива Екцел савете и најбоље праксе у вези са претпоставкама, покретачима, предвиђањем, повезивањем три изјаве, ДЦФ анализом, више