Суштинска вредност предузећа (или било ког улагања у хартије од вредности) је садашња вредност свих очекиваних будућих токова готовине Извештај о новчаним токовима Извештај о новчаним токовима (такође се назива и извештај о новчаном току) један је од три кључна финансијска извештаја који пријавите готовину која је генерисана и потрошена током одређеног временског периода (нпр. месец, квартал или година). Извештај о новчаним токовима делује као мост између биланса успеха и биланса стања, дисконтованог по одговарајућој дисконтној стопи. За разлику од релативних облика процене који гледају на упоредива предузећа Упоредна анализа предузећа Како извршити упоредну анализу предузећа. Овај водич вам показује корак по корак како да направите упоредиву анализу предузећа („Цомпс“), укључује бесплатан образац и много примера. Цомпс је релативна методологија процене која проучава омјере сличних јавних предузећа и користи их за извођење вредности другог предузећа, а унутрашња процена само посматра само инхерентну вредност предузећа.

Други начин за дефинисање унутрашње вредности је једноставно: „Цена коју је рационалан инвеститор спреман да плати за инвестицију, с обзиром на ниво ризика“.

Позадина

Бењамин Грахам и Варрант Буффетт се сматрају претцима вредносног улагања, које се заснива на унутрашњој методи процене. Грахамова књига, Интелигентни инвеститор, поставила је темеље Варрену Буффетту и целој школи мишљења о тој теми.

Израз суштинско значи суштинска природа нечега. Синоними укључују урођене, урођене, урођене, природне, дубоко укорењене итд.

Формула суштинске вредности

Постоје различите варијације формуле суштинске вредности, али нај „стандарднији“ приступ је сличан нето садашњој вредности. Нето садашња вредност (НПВ) Нето садашња вредност (НПВ) је вредност свих будућих новчаних токова (позитивних и негативних) током читав живот инвестиције снижен до данас. НПВ анализа је облик суштинске процене и широко се користи у финансијама и рачуноводству за одређивање вредности посла, сигурности улагања, формуле.

Где:

НПВ = Нето садашња вредност

ФВј = Нето новчани ток за ј тх период (за почетни „Садашњи“ новчани ток, ј = 0

и= годишња каматна стопа

н= број укључених периода

Варијације укључују вишестепене моделе раста и додељивање вероватноће или нивоа сигурности новчаним токовима и поигравање са дисконтном стопом.

Прилагођавање сопствене вредности ризику

Задатак прилагођавања новчаних токова је врло субјективан и комбинација је уметности и науке.

Постоје две главне методе:

- Дисконтна стопа - Коришћење дисконтне стопе која у њу укључује премију ризика за адекватно дисконтовање новчаних токова

- Фактор извесности - Коришћење фактора на скали од 0-100% сигурности новчаних токова у материјализацији предвиђања (Верује се да овај приступ користи Варрен Буффетт. Сазнајте више читајући Буффеттова годишња писма акционарима)

Дисконтна стопа

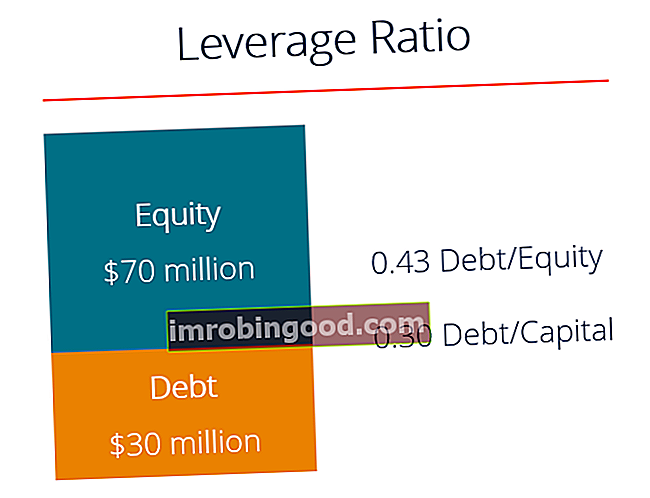

У приступу дисконтне стопе, финансијски аналитичар ће обично користити пондерисани просечни трошак капитала предузећа (ВАЦЦ). ВАЦЦ ВАЦЦ је пондерисани просечни трошак капитала предузећа и представља његов комбиновани трошак капитала, укључујући капитал и дуг. Формула ВАЦЦ је = (Е / В к Ре) + ((Д / В к Рд) к (1-Т)). Овај водич ће пружити преглед шта је то, зашто се користи, како се израчунава, а такође нуди и ВАЦЦ калкулатор који се може преузети. Формула за ВАЦЦ укључује стопу без ризика (обично принос државне обвезнице) плус премију на основу волатилности акције помножене са премијом ризика капитала. Овде научите све о ВАЦЦ формули ВАЦЦ ВАЦЦ је пондерисани просечни трошак капитала компаније и представља његов комбиновани трошак капитала, укључујући капитал и дуг. Формула ВАЦЦ је = (Е / В к Ре) + ((Д / В к Рд) к (1-Т)). Овај водич ће пружити преглед шта је то, зашто се користи, како се израчунава, а такође нуди и ВАЦЦ калкулатор који се може преузети.

Образложење овог приступа је да ако је акција нестабилнија, то је ризичније улагање. Због тога се користи већа дисконтна стопа, што има за последицу смањење вредности новчаног тока који би се даље добијао у будућности (због веће неизвесности).

Фактор извесности

Фактор извесности или вероватноћа може се доделити сваком појединачном новчаном току или помножити са целокупном нето садашњом вредношћу (НПВ) Нето садашња вредност (НПВ) Нето садашња вредност (НПВ) је вредност свих будућих новчаних токова (позитивних и негативних ) током читавог века трајања инвестиције снижене до данас. Анализа НПВ је облик суштинске процене и широко се користи у финансијама и рачуноводству за одређивање вредности посла, сигурности улагања у посао као средство за дисконтовање инвестиције. У овом приступу се као дисконтна стопа користи само безризична стопа, јер су новчани токови већ прилагођени ризику.

На пример, новчани ток из новчанице америчког Министарства финансија има 100% извесности, тако да је дисконтна стопа једнака приносу, рецимо 2,5% у овом примеру. Упоредите то са новчаним токовима технолошке компаније са врло високим растом и ризиком. Фактор вероватноће од 50% додељује се новчаном току од технолошке компаније и користи се иста дисконтна стопа од 2,5%.

На крају, обе методе покушавају да учине исто - да се улагање дисконтује на основу нивоа ризика који је њему својствен.

Израчунавање унутрашње вредности у програму Екцел

У наставку ћемо дати примере како израчунати унутрашњу вредност у програму Екцел помоћу две горе описане методе.

1. Дисконтна стопа

На снимку екрана испод можете видети како се овај приступ примењује у програму Екцел. Дисконтна стопа прилагођена ризику за ову инвестицију утврђена је на 10,0% на основу историјске променљивости цена. У овој методи не постоји фактор сигурности или вероватноће додељен сваком новчаном току Водичи за процену бесплатног процењивања да бисте научили најважније концепте својим темпом. Ови чланци ће вас научити како најбоље проценити пословне процене и како вредновати компанију користећи упоредиву анализу предузећа, моделирање дисконтованог новчаног тока (ДЦФ) и претходне трансакције, као што се користи у инвестиционом банкарству, истраживању капитала, јер дисконтна стопа чини сав ризик прилагођавање.

Као што ћете видети, за инвестицију која на крају сваке године плаћа 10.000 УСД током 10 година са дисконтном стопом од 10%, суштинска вредност је 61.446 УСД.

Да бисте сазнали више о ДЦФ моделима, погледајте финансијске курсеве финансијског моделирања на мрежи.

2. Фактор извесности

На другом снимку екрана испод можете видети како се у програму Екцел користи овај алтернативни приступ. Овог пута, аналитичар ФМВА® Цертифицатион придружује се 350.600+ ученика који раде у компанијама попут Амазона, ЈП Моргана и Феррарија као дисконтну стопу користи само стопу без ризика од 2,5%. Међутим, постоји додатни фактор прилагођавања од 70% који се примењује на сваки новчани ток. Начин на који размишљамо о овоме је, „постоји 70% шансе да примите 10.000 УСД сваке године“, или, „Постоји 100% шанса да добијете 7.021 УСД сваке године.“

Као што видите, за ову исту инвестицију која на крају сваке године у износу од 10.000 УСД плаћа 10 година са 70% фактора поузданости и 2,5% дисконтне стопе, стварна вредност је 61.446 УСД (исто као и код метода 1).

Изазови са унутрашњом вредношћу

Проблем са израчунавањем унутрашње вредности је у томе што је то врло субјективна вежба. Постоји толико много претпоставки које се морају направити, а коначна нето садашња вредност Нето садашња вредност (НПВ) Нето садашња вредност (НПВ) је вредност свих будућих новчаних токова (позитивних и негативних) током читавог века трајања инвестиције с попустом садашњост. Анализа НПВ је облик суштинске процене и широко се користи у финансијама и рачуноводству за утврђивање вредности посла, сигурност улагања, веома је осетљива на промене у тим претпоставкама.

Свака од претпоставки у ВАЦЦ (бета Бета коефицијент Бета коефицијент је мера осетљивости или корелације хартија од вредности или инвестиционог портфеља са кретањима на укупном тржишту. Статистичку меру ризика можемо извести упоређивањем приноса појединца сигурност / портфељ на повраћај укупног тржишта, премија тржишног ризика Тржишни ризик премије Премија тржишног ризика је додатни поврат који инвеститор очекује од држања ризичног тржишног портфеља уместо безризичне имовине.) може се израчунати на различите начине, док се претпоставка око фактора поузданости / вероватноће је у потпуности субјективна.

У суштини, када је реч о предвиђању будућности, она је по дефиницији неизвесна. Из тог разлога, сви најуспешнији инвеститори на свету могу да гледају исте информације о компанији и дођу до потпуно различитих података о њеној суштинској вредности.

Преузмите бесплатни образац

Унесите своје име и адресу е-поште у доњи образац и преузмите бесплатни образац одмах!

Остали облици вредновања

Интерна процена се често користи за дугорочне инвестиционе стратегије, али постоје многи други приступи процени и инвестирању. Алтернативе укључују техничку анализу, оцену вредности и приступ моде.

1. Техничка анализа

Техничка анализа Техничка анализа - Водич за почетнике Техничка анализа је облик вредновања инвестиција који анализира прошле цене како би се предвидела будућа цена. Технички аналитичари верују да колективне акције свих учесника на тржишту тачно одражавају све релевантне информације и стога континуирано додељују поштену тржишну вредност хартијама од вредности. укључује гледање графикона и процену различитих показатеља који могу указивати на то да ће се деонице у кратком или средњем року повећавати или спуштати. Примери укључују дијаграме свећњака, замах и покретне просеке, релативну снагу и још много тога.

2. Релативна процена

Релативна процена посматра шта су други инвеститори спремни да плате за сличну инвестицију и претпоставља да би платили упоредиву цену за дотичну компанију. Два најчешћа примера су упоредива анализа предузећа Упоредна анализа предузећа Како извршити упоредну анализу предузећа. Овај водич вам показује корак по корак како да направите упоредиву анализу предузећа („Цомпс“), укључује бесплатан образац и много примера. Цомпс је релативна методологија процене која проучава омјере сличних јавних предузећа и користи их за извођење вредности другог посла („Цомпс“) и претходне анализе трансакција Прецедентна анализа трансакција Прецедентна анализа трансакција је метода процене предузећа у којој су прошле трансакције спајања и преузимања некада вредновао упоредив посао данас. Обично се назива „преседанима“, овај метод вредновања користи се за вредновање целог посла као део спајања / припајања који обично припремају аналитичари („Прецеденти“).

3. Приступ трошковима

У трошковном приступу, инвеститор сагледава колика би била цена за изградњу или стварање нечега и претпоставља да је то оно што вреди. Они могу погледати шта кошта друге изградњу сличног посла и узети у обзир како су се трошкови променили од тада (инфлација, дефлација, улазни трошкови итд.).

Видео објашњење суштинске вредности

Погледајте овај кратки видео како бисте брзо разумели главне концепте обухваћене овим упутством, укључујући шта је унутрашња вредност, формула, како ризиковати да прилагоди унутрашњу вредност и како извршити прорачун у програму Екцел.

Додатна средства

Хвала вам што сте прочитали овај водич за унутрашњу вредност. Надамо се да сте до сада стекли боље разумевање како инвеститори утврђују колико им вреди инвестиција.

Финанце је глобални добављач сертификата за финансијске аналитичаре ФМВА® Цертифицатион Придружите се 350.600+ ученика који раде у компанијама попут Амазона, ЈП Моргана и Феррарија у финансијском моделирању и процени. Да бисте наставили да учите и напредујете у каријери, ови додатни ресурси ће вам бити од помоћи:

- Аналитичар Трифецта Водич Аналитичар Трифецта® Врхунски водич о томе како бити финансијски аналитичар светске класе. Да ли желите да будете финансијски аналитичар светске класе? Да ли желите да следите најбоље праксе у индустрији и издвојите се из масе? Наш процес, назван Тхе Аналист Трифецта®, састоји се од аналитике, презентације и меких вештина

- Инфографика за вредновање Инфографска процена Током година провели смо много времена размишљајући и радећи на процени вредности предузећа у широком спектру трансакција. Ова процена инфографика

- Водич за финансијско моделирање Овај водич за финансијско моделирање покрива Екцел савете и најбоље праксе о претпоставкама, покретачима, предвиђању, повезивању три изјаве, ДЦФ анализи, више

- Сви чланци о процени Процена вредности односи се на поступак утврђивања садашње вредности предузећа или имовине. То се може урадити користећи бројне технике. Аналитичари који желе