Корпоративне финансије се баве структуром капитала корпорације, укључујући њено финансирање и радње које менаџмент предузима да би повећао вредност предузећа. Корпоративне финансије такође укључују алате и анализе који се користе за одређивање приоритета и дистрибуцију финансијских ресурса.

Крајња сврха финансирања предузећа је максимизирање вредности Додата вредност Додата вредност је додатна вредност створена изнад првобитне вредности нечега. Може се применити на производе, услуге, компаније, менаџмент и пословање кроз планирање и примену ресурса, истовремено балансирајући ризик и профитабилност.

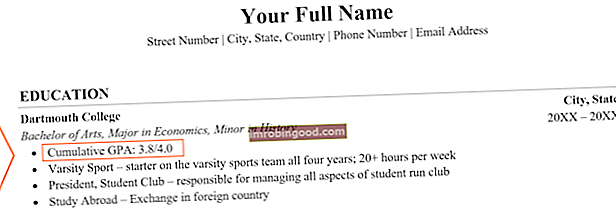

Слика: Финансијско бесплатно представљање курса за корпоративне финансије.

Три важне активности којима се управљају корпоративне финансије

# 1 Инвестиције и капитално буџетирање

Улагање и буџетирање капитала укључује планирање где се смешта дугорочна капитална имовина компаније како би се генерисао највећи принос прилагођен ризику. Ово се углавном састоји од одлуке да ли ће се тражити могућност инвестирања или не, а постиже се опсежном финансијском анализом.

Коришћењем алата за финансијско рачуноводство, предузеће идентификује капиталне издатке Како израчунати ЦапЕк - Формулу Овај водич показује како израчунати ЦапЕк извођењем ЦапЕк формуле из биланса успеха и биланса стања за финансијско моделирање и анализу. , процењује новчане токове Вредновање Бесплатни водичи за процену да бисте научили најважније концепте властитим темпом. Ови чланци ће вас научити како најбоље проценити пословне процене и како вредновати компанију користећи упоредиву анализу предузећа, моделирање дисконтованог новчаног тока (ДЦФ) и претходне трансакције, које се користе у инвестиционом банкарству, капиталним истраживањима, из предложених капиталних пројеката, упоређује планиране инвестиције са пројектованог прихода и одлучује које ће пројекте укључити у капитални буџет.

Финансијско моделирање Шта је финансијско моделирање Финансијско моделирање се врши у програму Екцел како би се предвиделе финансијске перформансе компаније. Преглед шта је финансијско моделирање, како и зашто градити модел. користи се за процену економског утицаја инвестиционе могућности и упоређивање алтернативних пројеката. Аналитичар ће често користити интерну стопу поврата (ИРР Интернал Рате оф Ретурн (ИРР)). Интерна стопа повраћаја (ИРР) је дисконтна стопа која чини нето садашњу вредност (НПВ) пројекта нула. Другим речима, је очекивана сложена годишња стопа приноса која ће се зарадити на пројекту или инвестицији.) у вези са нето садашњом вредношћу (НПВ НПВ Формула А водич за НПВ формулу у Екцелу приликом извођења финансијске анализе. Важно је тачно разумети како НПВ формула функционише у Екцелу и математика иза ње. НПВ = Ф / [(1 + р) ^ н] где је, ПВ = Садашња вредност, Ф = Будућа уплата (новчани ток), р = Дисконтна стопа, н = број периода у будућности) за упоређивање пројеката и одабир оптималног.

# 2 Финансирање капитала

Ова основна активност укључује одлуке о томе како оптимално финансирати капиталне инвестиције (о којима је раније било речи) путем пословног капитала Вредност капитала Вредност капитала може се дефинисати као укупна вредност предузећа која се може приписати акционарима. Да бисте израчунали вредност капитала, следите овај водич из Финанце. , дуг Тржишна вредност дуга Тржишна вредност дуга односи се на тржишну цену у коју би инвеститори били спремни да купе дуг компаније по цени која се разликује од књиговодствене вредности биланса стања. , или комбинација оба. Дугорочно финансирање главних капиталних издатака или инвестиција може се добити продајом акција предузећа или издавањем дужничких хартија од вредности на тржишту путем инвестиционих банака.

Балансирањем два извора финансирања (главницом и дугом) требало би пажљиво управљати, јер превише дуга може повећати ризик од неплаћања, док превише зависност од капитала може умањити зараду и вредност за оригиналне инвеститоре.

На крају, посао професионалаца у корпоративним финансијама је да оптимизују структуру капитала компаније снижавањем пондерисаних просечних трошкова капитала (ВАЦЦ ВАЦЦ ВАЦЦ је пондерисани просечни трошак капитала предузећа и представља његов комбиновани трошак капитала, укључујући капитал и дуг. Формула ВАЦЦ је = (Е / В к Ре) + ((Д / В к Рд) к (1-Т)). Овај водич ће дати преглед онога што је, зашто се користи, како се израчунава, а такође садржи и ВАЦЦ калкулатор који се може преузети) што је више могуће.

# 3 Дивиденде и повраћај капитала

Ова активност захтева од корпоративних менаџера да одлуче да ли ће задржати вишак зараде предузећа за будуће инвестиције и оперативне захтеве или ће зараду расподелити акционарима у облику дивиденде или откупа акција.

Задржана добит Задржана добит Формула задржане добити представља сав акумулирани нето приход умрежен свим дивидендама исплаћеним акционарима. Задржана зарада део је капитала у билансу стања и представља део добити предузећа који се не дели као дивиденда акционарима, већ је резервисан за реинвестирање који се не дели натраг акционарима и може се користити за финансирање ширења предузећа. То често може бити најбољи извор средстава, јер не ствара додатне дугове нити умањује вредност капитала издавањем додатних деоница.

На крају, ако корпоративни менаџери верују да могу остварити стопу поврата на капиталну инвестицију која је већа од трошкова капитала компаније, ВАЦЦ ВАЦЦ је пондерисани просечни трошак капитала компаније и представља његов комбиновани трошак капитала, укључујући капитал и капитал. дуг. Формула ВАЦЦ је = (Е / В к Ре) + ((Д / В к Рд) к (1-Т)). Овај водич ће пружити преглед шта је то, зашто се користи, како се израчунава, а такође нуди и ВАЦЦ калкулатор који се може преузети, а они би требало да га користе. У супротном, требало би да врате вишак капитала акционарима путем дивиденде или откупа акција. Дивиденда вс Откуп / поновна куповина акција Акционари улажу у компаније којима се тргује у јавности ради повећања капитала и прихода. Постоје два главна начина на која компанија враћа добит својим акционарима - готовинске дивиденде и откуп акција. Разлози за стратешку одлуку о дивиденди у односу на откуп акција разликују се од компаније до компаније.

Колико је важна структура капитала предузећа у корпоративним финансијама?

Структура капитала предузећа је пресудна за максимизирање вредности посла. Његова структура може бити комбинација дугорочног и краткорочног дуга и / или обичног и жељеног капитала. Однос између обавезе предузећа и њеног капитала често је основа за одређивање колико је уравнотежено или ризично капитално финансирање предузећа.

Сматра се да компанија која се снажно финансира дугом има агресивнију структуру капитала и, према томе, потенцијално држи већи ризик за заинтересоване стране. Међутим, преузимање овог ризика често је примарни разлог раста и успеха компаније.

Слика: Бесплатан увод финансија у курс корпоративних финансија.

Који су путови до каријере у корпоративним финансијама?

У Финанцеу смо специјализовани за помоћ у напредовању у каријери корпоративних финансија.

Најбоље место за почетак је истраживање наше мапе каријере и откривање различитих послова и позиција који постоје у корпоративним финансијама.

Главни путови каријере у корпоративној финансијској индустрији укључују радна места у банкарским банкама инвестиционих банака (продаја) Банке, познате и као дилери или заједнички Селл-Сиде, нуде широк спектар улога попут инвестиционог банкарства, истраживања капитала, продаје и трговање (Селл-Сиде), Институције Буи-Сиде Институционални менаџери имовине, познати као Буи Сиде, нуде широк спектар послова, укључујући приватни капитал, управљање портфељем, истраживање. Сазнајте више о послу (Буи-Сиде), Корпорације Корпоративне информације Правне информације о Институту за корпоративне финансије (Финансије). Ова страница садржи важне правне информације о финансијама, укључујући регистровану адресу, порески број, пословни број, сертификат о оснивању, назив компаније, заштитне знакове, правног саветника и рачуновођу. , и јавне рачуноводствене фирме рачуноводство Јавне рачуноводствене фирме састоје се од рачуновођа чији посао је опслуживање предузећа, појединаца, влада и непрофитних организација припремајући финансијске извештаје, порезе.

Додатни ресурси за корпоративне финансије

Хвала вам што сте прочитали финансијски водич и преглед корпоративне финансијске индустрије. Да бисте наставили учити и напредовати у каријери, ови додатни извори за финансије ће вам помоћи на путу:

- Шта је инвестиционо банкарство? Послови Прегледајте описе послова: захтеви и вештине за објављивање послова у инвестиционом банкарству, капиталном истраживању, трезору, ФП&А, корпоративним финансијама, рачуноводству и другим областима финансија. Ови описи послова састављени су узимајући најчешће листе вештина, захтева, образовања, искуства и другог

- Спајања и преузимања Спајања и преузимања Процес спајања и преузимања Овај водич води вас кроз све кораке у процесу спајања и преузимања. Сазнајте како се довршавају спајања и преузимања. У овом водичу ћемо описати поступак аквизиције од почетка до краја, разне врсте аквизитора (стратешка или финансијска куповина), значај синергије и трансакционе трошкове

- Водич за финансијско моделирање Овај водич за финансијско моделирање покрива Екцел савете и најбоље праксе о претпоставкама, покретачима, предвиђању, повезивању три изјаве, ДЦФ анализи, више

- Методе вредновања Методе вредновања Када се компанија вреднује као временско неограничено пословање, користе се три главне методе процене: ДЦФ анализа, упоредива предузећа и претходне трансакције. Ове методе процене користе се у инвестиционом банкарству, истраживању капитала, приватном капиталу, корпоративном развоју, спајању и преузимању, откупу под леверажом и финансијама