Систематски ризик је онај део укупног ризика који проузрокују фактори ван контроле одређене компаније или појединца. Систематски ризик узрокују фактори који су ван организације. Све инвестиције или хартије од вредности Деоница Шта је акција? Појединац који поседује акције у компанији назива се акционаром и има право да захтева део преостале имовине и зараде компаније (уколико предузеће икада буде распуштено). Појмови „акција“, „акције“ и „капитал“ користе се наизменично. су изложени систематском ризику и, према томе, то је недиверсификовани ризик. Премија за ризик од власничког капитала Премија за ризични капитал представља разлику између приноса на капитал / појединачне акције и безризичне стопе приноса. То је накнада инвеститору за преузимање већег нивоа ризика и улагање у капитал уместо безризичних хартија од вредности. Систематски ризик не може се диверзификовати држањем великог броја хартија од вредности.

Врсте систематског ризика

Систематски ризик укључује тржишни ризик, премију за тржишни ризик Премија за тржишни ризик је додатни повратак који инвеститор очекује од држања ризичног тржишног портфеља уместо без ризичне активе. ризик од каматних стопа, ризик куповне моћи и курсни ризик.

Тржишни ризик

Тржишни ризик је узрокован менталитетом стада Менталитет стада У финансијама, предрасуда менталитета стада односи се на тенденцију инвеститора да прате и копирају оно што други инвеститори раде. На њих у великој мери утичу осећања и инстинкт, а не њихова независна анализа. Овај водич пружа примере предрасуда стада инвеститора, тј. Тенденцију инвеститора да следе правац тржишта. Отуда је тржишни ризик тенденција кретања цена безбједности заједно. Ако тржиште опада, онда чак и цене акција компанија са добрим перформансама падају. Тржишни ризик чини готово две трећине укупног систематског ризика. Због тога се понекад систематски ризик назива и тржишни ризик. Промене на тржишним ценама су најистакнутији извор ризика код хартија од вредности.

Ризик од каматних стопа

Ризик од каматних стопа настаје услед промена тржишних каматних стопа. На берзи, ово првенствено утиче на хартије од вредности са фиксним приходом, јер су цене обвезница обрнуто повезане са тржишном каматном стопом. У ствари, ризици од каматних стопа укључују две супротне компоненте: ризик од цена и ризик од поновног улагања. Оба ова ризика делују у супротним смеровима. Ценовни ризик повезан је са променама цене хартије од вредности услед промена каматне стопе. Ризик поновног улагања повезан је са поновним улагањем прихода од камата / дивиденди. Ако је ценовни ризик негативан (тј. Пад цене), ризик поновног улагања био би позитиван (тј. Повећање зараде од реинвестираног новца). Промене каматних стопа главни су извор ризика за хартије од вредности са фиксним приходом, попут обвезница и задужница.

Ризик куповне моћи (или ризик од инфлације)

Ризик куповне моћи настаје услед инфлације. Инфлација је упорно и континуирано повећање општег нивоа цена. Инфлација нагриза куповну моћ новца, тј. Исти износ новца може купити мање робе и услуга због повећања цена. Према томе, ако се доходак инвеститора не повећава у време растуће инфлације, тада инвеститор заправо остварује нижи приход у реалном смислу. Хартије од вредности са фиксним приходом Хартије од вредности са фиксним приходом Хартије од вредности са фиксним приходом су врста дужничког инструмента који пружа повраћај у облику редовних или фиксних плаћања камата и отплата на њих подлежу високом нивоу куповне моћи јер је приход од таквих хартија од вредности номинално. Често се каже да су власнички удели добра заштита од инфлације и да су стога подложни нижем ризику куповне моћи.

Ризик девизног курса

У глобализованој економији Тржишна економија Тржишна економија се дефинише као систем где је производња добара и услуга подешена у складу са променљивим жељама и могућностима тржишта, већина компанија је изложена девизама. Ризик девизног курса је неизвесност повезана са променама вредности страних валута. Према томе, ова врста ризика утиче само на хартије од вредности компанија са девизним трансакцијама или изложеностима као што су извозне компаније, МНК или компаније које користе увозне сировине или производе.

Прорачун систематског ризика (β)

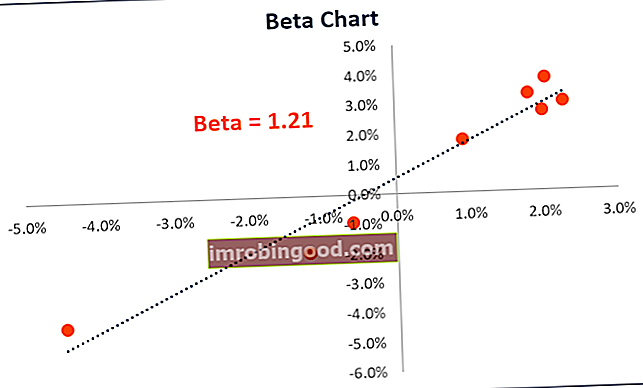

Систематски ризик је онај део укупног ризика који проузрокују фактори ван контроле одређеног предузећа, као што су економски, политички и социјални фактори. Може се ухватити осетљивошћу поврата хартије од вредности у односу на укупан принос на тржишту. Ова осетљивост се може израчунати помоћу β (бета) коефицијента. Бета коефицијент Бета коефицијент је мера осетљивости или корелације хартија од вредности или инвестиционог портфеља са кретањима на укупном тржишту. Статистичку меру ризика можемо извести упоређивањем приноса поједине хартије од вредности / портфеља са приносима на укупном тржишту. Коефицијент β израчунава се регресирањем поврата хартије од вредности на повраћају на тржишту. Процењена једначина дата је у наставку:

Р.С. је повраћај на одређену хартију од вредности док је Р.М. је повраћај на тржишту. Може се приметити да је β коефицијент регресије РС. на Р.М.. Термин пресретања α приказује повраћај хартије од вредности неовисно од поврата на тржишту.

Вредност β се може израчунати помоћу следеће формуле:

Бета акције или портфеља мери волатилност Волатилност Волатилност је мера стопе флуктуације цене хартије од вредности током времена. Означава ниво ризика повезан са променама цена хартија од вредности. Инвеститори и трговци израчунавају волатилност хартија од вредности како би проценили прошле варијације цена инструмента у поређењу са укупном волатилношћу тржишта. Користи се као замена за систематски ризик деоница и може се користити за мерење колико је деоница ризична у односу на тржишни ризик. Када се користи као замена за мерење систематског ризика, β вредност портфеља може имати следеће тумачење.

- Када β = 0 то сугерише да је портфолио / залиха неповезан са повратом на тржиште.

- Када β <0 сугерише да портфељ / деоница има инверзна корелација са повратом на тржиште.

- Када 0 < β <1 то сугерише повраћај портфеља / деоница позитивно корелирани са повратом на тржиште, међутим са мањом нестабилношћу.

- Када β = 1 то сугерише да повраћај портфеља има а савршена корелација са повратом тржишног портфеља.

- Када β> 1 сугерише да портфељ има а позитивна корелација са тржиштем, али би имао кретање цена веће величине.

Додатна средства

Да би боље разумели разне инвестиционе ризике, Финанце нуди следеће ресурсе

- Премија за тржишни ризик Премија за тржишни ризик Премија за тржишни ризик је додатни повратак који инвеститор очекује од држања ризичног тржишног портфеља уместо без ризичне имовине.

- Кредитни ризик Кредитни ризик Кредитни ризик је ризик од губитка који може настати услед пропуста било које стране да се придржава услова било ког финансијског уговора, пре свега,

- Валутни ризик Валутни ризик Валутни ризик, или девизни ризик, односи се на изложеност са којом се суочавају инвеститори или компаније које послују у различитим земљама, у вези са непредвидивим добицима или губицима услед промена вредности једне валуте у односу на другу валуту.

- Склоност ризику Дефиниција несклоности ризику Неко ко је несклон ризику има карактеристику или особину да више воли да избегава губитак него да доноси добит. Ова карактеристика се обично везује за инвеститоре или учеснике на тржишту који преферирају инвестиције са нижим приносима и релативно познатим ризицима у односу на улагања са потенцијално већим приносима, али такође са већом неизвесношћу и већим ризиком.