Оперативни новчани ток (ОЦФ) је износ готовине генерисан редовним оперативним активностима предузећа у одређеном временском периоду. ОЦФ започиње нето приходом. Нето приход Нето приход је кључна ставка, не само у билансу успеха, већ у сва три основна финансијска извештаја. Иако се до њега долази кроз биланс успеха, нето добит се користи и у билансу стања и у извештају о новчаном току. (са дна биланса успеха Биланс успеха Извештај о добити је један од основних финансијских извештаја компаније који приказује њихов добитак и губитак током одређеног временског периода. Добит или губитак се утврђује узимајући све приходе и одузимајући све трошкове од оба оперативна и неоперативне активности.Ова изјава је једна од три изјаве која се користи и у корпоративним финансијама (укључујући финансијско моделирање) и у рачуноводству.), додаје све безготовинске ставке и прилагођава се променама у нето обртном капиталу, Нето радни капитал Нето радни Капитал (НВЦ) је разлика између текуће активе предузећа (без готовине) и текућих обавеза (без дуга) у њеном билансу стања. То је мера ликвидности предузећа и његове способности да испуни краткорочне обавезе, као и да финансира пословање предузећа. Идеална позиција је да се дође до укупне готовине створене или потрошене у том периоду. Приликом обављања финансијске анализе Анализа финансијских извештаја Како извршити анализу финансијских извештаја. Овај водич ће вас научити да извршите анализу финансијских извештаја биланса успеха, биланса стања и извештаја о токовима готовине, укључујући марже, показатеље, раст, ликвидност, полуге, стопе поврата и профитабилности. , оперативни новчани ток треба користити заједно са нето приходом, слободним новчаним током (ФЦФ) и осталим показатељима за правилну процену учинка предузећа и финансијског здравља.

Пример оперативног новчаног тока

Испод је пример оперативног новчаног тока (ОЦФ) користећи Амазонов годишњи извештај за 2017. годину. Као што видите, консолидовани извештај о токовима готовине Извештај о токовима готовине Извештај о токовима готовине (такође се назива и извештај о токовима готовине) један је од три кључна финансијска извештаја који извештавају о готовини која је генерисана и потрошена током одређеног периода време (нпр. месец, квартал или година). Извештај о новчаним токовима делује као мост између биланса успеха и биланса стања који је организован у три различита одељења, са оперативним активностима на врху, затим инвестиционим активностима и на крају, финансијским активностима. Поред та три одељка, извештај такође приказује почетно стање готовине, укупну промену у периоду и крајње стање.

Анализирајмо како функционише оперативни одељак:

- Као почетна тачка користи се нето приход од дна биланса успеха

- Све безготовинске ставке су „враћене натраг“, што значи да су сва разграничења укинута, укључујући:

- Методе амортизације амортизације Најчешћи типови метода амортизације укључују правоцртни биланс двоструког опадања, јединице производње и цифре година. Постоје разне формуле за израчунавање амортизације средства. Трошак амортизације користи се у рачуноводству за алокацију трошкова материјалног средства током његовог корисног века трајања. , што је рачуноводствени метод за трошење набаве некретнина, постројења и опреме (ПП&Е)

- Компензација заснована на акцијама Компензација заснована на акцијама Компензација заснована на акцијама (такође названа Компензација заснована на акцијама или Компензација капитала) је начин плаћања запослених и директора компаније са уделом у власништву у послу. Обично се користи за мотивисање запослених изнад њихове редовне новчане накнаде и за усклађивање њихових интереса са интересима компаније. се не исплаћује стварним новцем, већ издавањем акција

- Остали расходи / приходи могу укључивати разне ставке као што су нереализовани добици или губици или обрачунате ставке

- Одложени порези Одложена пореска обавеза / имовина Одложена пореска обавеза или имовина настају када постоје привремене разлике између књиговодственог пореза и стварног пореза на добит. Бројне су врсте трансакција које могу створити привремене разлике између прихода прије опорезивања и опорезивог дохотка, стварајући тако одгођена пореска средства или обавезе које произлазе из разлике између рачуноводствених метода које компаније користе приликом пријављивања пореза у односу на оне потребне за подношење финансијских извјештаја.

- Прилагођавање промене обртног капитала (оперативне имовине и обавеза) укључује:

- Када је залиха Попис залиха је рачун текуће имовине који се налази у билансу стања, а састоји се од свих сировина, недовршене производње и готових производа које је предузеће накупило. Често се сматра најликвиднијом од свих обртних средстава - стога је у брзом израчуну односа искључен из бројила. на билансу стања расте, резултира смањењем готовине

- Када потраживања потраживања потраживања потраживања потраживања (АР) представљају кредитну продају предузећа, која још увек нису у потпуности плаћени од стране купаца, текуће средство у билансу стања. Компаније омогућавају својим клијентима да плаћају у разумном, продуженом временском периоду, под условом да су услови договорени. повећава, то такође ствара смањење готовине, јер то значи да део забележених прихода још нису платили купци

- Када се обрачунавају обавезе, пасивни временски разграничени приходи и приход од прихода Одложени приход Одложени приход се генерише када предузеће прими уплату за робу и / или услуге које још није зарадило. У обрачунском рачуноводству, приход се признаје само када је остварен. Ако купац плати робу / услуге унапред, компанија не евидентира приход у свом билансу успеха и уместо тога бележи повећање, они узрокују раст готовине

Извор: амазон.цом

Извор: амазон.цом

Слика: Финанце’с Адванцед Моделинг Цоурсе - Амазон Цасе Студи.

На дну одељка оперативног новчаног тока можемо видети укупан износ који је означен као „Нето готовина коју пружају (користе се у) оперативне активности“. Ред је збир свих ставки изнад њега и представља укупан износ за период.

Формула оперативног новчаног тока

Било да сте рачуновођа, финансијски аналитичар ФМВА® сертификација Придружите се 350.600+ ученика који раде у компанијама попут Амазона, ЈП Моргана и Феррарија или приватни инвеститор, важно је знати како израчунати колики је новчани ток генерисан у раздобље. Понекад можемо читати финансијске извештаје здраво за готово колико је корака заправо укључено у израчун.

Анализирајмо формулу оперативног новчаног тока и сваку од различитих компоненти.

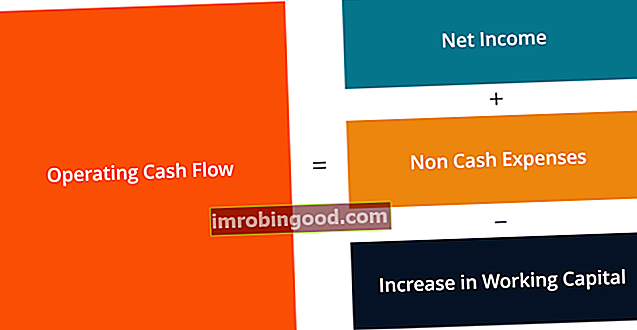

Формула (кратка форма):

Оперативни новчани ток = нето приход + неготовински трошкови - повећање обртног капитала

Формула (дуга форма):

Оперативни новчани ток = Нето приход + Амортизација + Накнада заснована на залихама + Одложени порез + Остале неготовинске ставке - Повећање потраживања - Повећање залиха + Повећање рачуна + Повећање обрачунатих расхода + Повећање одложених прихода

Горње формуле имају за циљ да вам дају идеју како да сами извршите прорачун, међутим, нису у потпуности исцрпне. Могу бити додатне безготовинске ставке и додатне промене у краткотрајној активи или текућим обавезама које нису горе наведене. Кључно је осигурати да се сви предмети књиже, а то ће се разликовати од компаније до компаније.

Оперативни новчани ток у односу на нето приход

Нето приход и зарада по акцији Зарада по акцији (ЕПС) Зарада по акцији (ЕПС) је кључна метрика која се користи за одређивање дела заједничког акционара у добити компаније. ЕПС мери добит сваке заједничке акције (ЕПС) две су најчешће помињане финансијске метрике, па како се они разликују од оперативног новчаног тока? Главна разлика се своди на рачуноводствена правила као што је принцип подударања Принцип подударања Принцип подударања је рачуноводствени концепт који налаже да компаније извештавају о трошковима истовремено са приходима на које су повезане. Приходи и расходи се подударају у билансу успеха за одређени временски период (нпр. Годину, квартал или месец). Пример принципа подударања и начела настанка начела начела настанка начела начела настанка начела рачуноводства који подразумева рачуноводствени концепт који захтева да се трансакције евидентирају у временском периоду током којег се јављају, без обзира на временски период када су примљени стварни новчани токови од трансакције. Идеја која стоји иза принципа обрачунавања је да финансијски догађаји укључују подударање прихода приликом припреме финансијских извештаја.

Нето приход укључује све врсте трошкова, неке који су можда стварно плаћени, а неке које су једноставно створили рачуновође (као што је амортизација).

Поред тога, принцип признавања прихода компаније, принцип признавања прихода, принцип признавања прихода, налаже процес и временски период у коме се приход евидентира и препознаје као ставка у финансијским извештајима компаније. Теоретски, постоји више временских тачака у којима компаније могу препознати приход. а подударање трошкова са временом прихода може резултирати материјалном разликом између ОЦФ и нето прихода.

Нажалост, није могуће једноставно рећи да је један број увек већи или мањи од другог. Понекад је ОЦФ већи од нето прихода (као код Амазона, приказан горе), а понекад је супротно.

Извор: амазон.цом

Извор: амазон.цом

Слика: Финансов курс за напредно моделирање - Амазон Цасе Студи

Као што можете видети на снимку екрана изнад, постоји велика разлика између две метрике, а Амазон је непрестано генерирао више ОЦФ него нето прихода. Да будемо поштени, оно што ОЦФ не узима у обзир су капитални издаци Капитални издаци Капитални издаци (скраћено Цапек) је плаћање готовином или кредитом за куповину добара или услуга који се капитализују у билансу стања. Другим речима, то је издатак који се капитализује (тј. Не троши директно на биланс успеха) и сматра се „инвестицијом“. Аналитичари гледају Цапек (ЦапЕк) или куповину ПП&Е. Одбијањем ЦапЕк-а Како израчунати ЦапЕк-Формула Овај водич показује како израчунати ЦапЕк извођењем ЦапЕк-ове формуле из биланса успеха и биланса стања за финансијско моделирање и анализу. од ОЦФ стижете на Формулу слободног новчаног тока (ФЦФ) Формула ФЦФ = Готовина из пословања - капитални издаци. ФЦФ представља износ новчаног тока који је предузеће створило након одбитка ЦапЕк-а, што је упоредивија цифра са нето приходом.

Оперативни новчани ток у финансијском моделирању

Израчунавање новчаног тока из пословања може бити један од најизазовнијих делова финансијског моделирања Шта је финансијско моделирање Финансијско моделирање се врши у програму Екцел да би се предвиделе финансијске перформансе компаније. Преглед шта је финансијско моделирање, како и зашто градити модел. у програму Екцел. Испод је пример како ова активност изгледа у табели.

Као што видите на снимку екрана, постоје различита прилагођавања ставки неопходних за усклађивање нето прихода и нето готовине из пословних активности, као и промене у пословној активи и обавезама. У финансијском моделу постоје одвојени одељци за распоред амортизације. План амортизације. План амортизације је потребан у финансијском моделирању да повеже три финансијска извештаја (приход, биланс стања, новчани ток) у Екцелу и распоред обртног капитала. Финансијско моделирање обртног капитала, који затим унесите у одељак извештаја о новчаном току модела. Пример у наставку је преузет из финансијског курса Амазон Цасе Студи.

Слика: Финанце'с Адванцед Амазон Моделинг Цоурсе.

Као што можете видети у горњем примеру, постоји много детаља потребних за моделирање одељка оперативних активности, а многе од тих ставки захтевају сопствене распореде подршке у финансијском моделу.

Видео објашњење извештаја о новчаним токовима

Испод је кратак видео водич који објашњава како функционишу три одељка извештаја о новчаном току, укључујући оперативне активности, инвестиционе активности и финансијске активности.

Додатна средства

Хвала вам што сте прочитали овај финансијски водич за Оперативни новчани ток. Финанце је званични глобални добављач сертификата за финансијско моделирање и вредновање аналитичара (ФМВА). ФМВА® сертификација Придружите се 350.600+ ученика који раде у компанијама попут Амазона, ЈП Моргана и Феррарија, који могу свакога претворити у финансијског аналитичара светске класе.

Да бисте наставили да учите и напредујете у каријери, ови додатни извори за финансије ће вам бити од помоћи:

- Новчани ток од инвестиционих активности Новчани ток од инвестиционих активности Новчани ток од инвестиционих активности је одељак извештаја о новчаном току компаније који приказује колико је новца утрошено (или генерисано од) за инвестирање током одређеног временског периода. Инвестиционе активности укључују куповину дуготрајне имовине, аквизиције предузећа и улагања у тржишне хартије од вредности

- Извештај о билансу успеха Извештај о приходу Извештај о добити је један од основних финансијских извештаја компаније који приказује њихов добитак и губитак током одређеног временског периода. Добит или губитак се утврђује узимајући све приходе и одузимајући све трошкове како из оперативних тако и из ван оперативних активности. Овај извештај је један од три извештаја који се користе и у финансијама предузећа (укључујући финансијско моделирање) и у рачуноводству.

- Водич за биланс стања Биланс стања Биланс стања је један од три основна финансијска извештаја. Ови извештаји су кључни и за финансијско моделирање и за рачуноводство. Биланс стања приказује укупну имовину компаније и како се та имовина финансира било кроз дуг или кроз капитал. Актива = Обавезе + Капитал

- Врсте финансијских модела Врсте финансијских модела Најчешћи типови финансијских модела укључују: 3 модел извода, ДЦФ модел, М&А модел, ЛБО модел, буџетски модел. Откријте 10 најбољих врста