Однос ПЕГ је однос цене и зараде компаније подељен стопом раста зараде током одређеног временског периода (обично у наредних 1-3 године). Однос ПЕГ прилагођава традиционални однос П / Е узимајући у обзир стопу раста зараде по акцији која се очекује у будућности. Ово може да помогне да се „прилагоде“ компаније које имају високу стопу раста и висок однос цене и зараде Однос зараде цена Однос зараде цена (П / Е Ратио) однос је између цене акција компаније и зараде по акцији. Инвеститорима даје бољи осећај вредности предузећа. П / Е показује очекивања тржишта и представља цену коју морате платити по јединици тренутне (или будуће) зараде.

Шта је формула односа ПЕГ?

Формула односа ПЕГ за компанију је следећа:

ПЕГ = Цена акције / Зарада по акцији / Зарада по акцији

Пример израчунавања односа ПЕГ

Користећи пример приказан у табели на врху овог водича, можемо упоредити три компаније - Фаст Цо, Модерате Цо и Слов Цо.

- Фаст Цо има цену од 58,00 УСД, 2018. ЕПС од 2,15 УСД, а 2019 ЕПС од 3,23 УСД.

- Фаст Цо, према томе, има П / Е од 27,0к, што подељено са стопом раста од 50, резултира односом ПЕГ од 0,54.

- Умерена компанија има цену од 146,12 УСД, 2018. ЕПС од 11,43 УСД, а 2019. ЕПС од 13,25 УСД.

- Умерени Цо има П / Е од 12,8к, што подељено са растом ЕПС-а од 15,9, резултира ПЕГ од 0,80.

- Слов Цо има цену од 45,31 УСД, 2018. ЕПС 8,11 УСД, а 2019 ЕПС 8,65 УСД.

- П / Е спорог Цо-а износи 5,6к, што се дели растом од 6,7, што резултира односом ПЕГ-а од 0,84.

Преузмите бесплатни образац

Унесите своје име и адресу е-поште у доњи образац и преузмите бесплатни образац одмах!

Како протумачити однос ПЕГ-а

На основу горњих примера, Фаст Цо има највећи однос П / Е у 27 пута, а на површини може изгледати скупо. С друге стране, Слов Цо има врло низак однос ПЕ само 5,6 пута, што може довести до тога да инвеститори мисле да је јефтин.

Између ове две компаније постоји једна велика разлика (под једнаким условима), а то је да Фаст Цо расте зараду по акцији много бржим темпом од Слов Цо. С обзиром на то колико брзо Фаст Цо расте, чини се разумним платити више за залиху. Један од начина процене колико још је поделити однос ПЕ сваког предузећа са стопом раста. Када то радимо, видимо да је Фаст Цо можда заправо „јефтинији“ од Слов Цо-а с обзиром на све већи ЕПС.

Ризици коришћења односа ПЕГ

Иако однос помаже у прилагођавању расту током одређеног временског периода, обично узима у обзир само кратак временски период, као што су 1-3 године. Из тог разлога, једна или две године високог раста могу преценити корист од куповине компаније која брже расте. Са Слов Цо. је обрнуто.

Поред тога, крајњи покретач вредности предузећа - бесплатан новчани ток - и раст ЕПС-а можда неће резултирати растом новчаног тока (тј. Високи капитални издаци потребни за постизање раста зараде).

Иако је често корисно прилагођавање П / Е, требало би га сматрати само једним од различитих фактора приликом вредновања предузећа.

Финансијско моделирање за вредновање предузећа

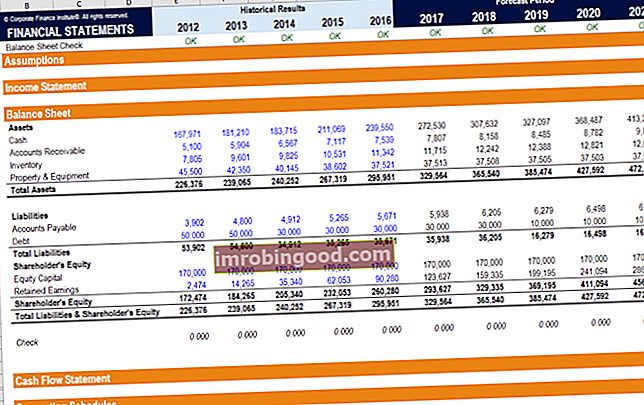

Коришћење формуле односа ПЕГ може бити корисно, али на крају је финансијско моделирање најбољи начин да се урачунају сви аспекти профила раста компаније приликом вршења процене. Изградња модела дисконтованог новчаног тока (ДЦФ) обично узима у обзир око 5 година прогнозираног раста, плус терминалну вредност, да би се дошло до нето садашње вредности пословања.

Постоје разне врсте финансијских модела Врсте финансијских модела Најчешћи типови финансијских модела укључују: 3 модел извода, ДЦФ модел, М&А модел, ЛБО модел, буџетски модел. Откријте 10 најбољих врста. Да бисте сазнали више о финансијском моделирању и процени, погледајте наше курсеве финансијског моделирања на мрежи.

Додатна средства

Ово је био водич за прилагођавање традиционалног коефицијента ПЕ дељењем са стопом раста компаније у заради по акцији да би се дошло до ПЕГ односа.

Да бисте наставили да учите и напредујете у својој каријери, топло препоручујемо следеће додатне ресурсе:

- Технике вредновања Методе вредновања Када се компанија вреднује као стално пословање, користе се три главне методе процене: ДЦФ анализа, упоредива предузећа и претходне трансакције. Ове методе процене користе се у инвестиционом банкарству, истраживању капитала, приватном капиталу, корпоративном развоју, спајању и преузимању, откупу под леверажом и финансијама

- Крајњи водич за новчани ток Водичи за процену без процене да бисте научили најважније концепте властитим темпом. Ови чланци ће вас научити како најбоље проценити пословне процене и како вредновати компанију користећи упоредиву анализу предузећа, моделирање дисконтованог новчаног тока (ДЦФ) и претходне трансакције, као што се користи у инвестиционом банкарству, истраживању капитала

- Предвиђање биланса успеха Пројектовање ставки биланса успеха Разговарамо о различитим методама пројектовања ставки биланса успеха. Пројектовање ставки биланса успеха започиње приходом од продаје, а затим трошком

- Упоредна анализа предузећа Упоредна анализа предузећа Како извршити упоредну анализу предузећа. Овај водич вам показује корак по корак како да направите упоредиву анализу предузећа („Цомпс“), укључује бесплатан образац и много примера. Цомпс је релативна методологија процене која проучава показатеље сличних јавних предузећа и користи их за добијање вредности другог посла