Финансијска анализа укључује употребу финансијских података Финансијски подаци Где пронаћи податке за финансијске аналитичаре - Блоомберг, ЦапиталИК, ПитцхБоок, ЕДГАР, СЕДАР и друге изворе финансијских података за финансијске аналитичаре на мрежи како би проценили учинак компаније и дали препоруке о томе како се може побољшати у будућности . Финансијски аналитичари ФМВА® сертификација Придружите се 350.600+ ученика који раде у компанијама попут Амазона, ЈП Моргана и Феррарија, првенствено свој посао обављају у програму Екцел, користећи табелу за анализу историјских података и израду пројекција о томе како мисле да ће компанија радити у будућности . Овај водич ће обухватити најчешће типове финансијских анализа које обављају професионалци. Сазнајте више на курсу Основе финансијске анализе у финансијама.

Врсте финансијске анализе

Најчешћи типови финансијске анализе су:

- Вертикала

- Хоризонтално

- Полуга

- Раст

- Профитабилност

- Ликвидност

- Ефикасност

- Проток новца

- Стопе поврата

- Процена вредности

- Сценариј и осетљивост

- Променљив

Вертикална анализа

Ова врста финансијске анализе укључује разматрање различитих компонената биланса успеха Биланс успеха Извештај о добити је један од основних финансијских извештаја компаније који приказује њихов добитак и губитак током одређеног временског периода. Добит или губитак се утврђује узимајући све приходе и одузимајући све трошкове како из оперативних тако и из ван оперативних активности. Овај извештај је један од три извештаја који се користе и у финансијама предузећа (укључујући финансијско моделирање) и у рачуноводству. и делећи их по приходу да би се изразили у процентима. Да би ова вежба била најефикаснија, резултати би требало да се упореде са другим компанијама у истој индустрији да би се видело колико добро предузеће ради.

Овај процес се понекад назива и рачун добити и губитка заједничке величине, јер омогућава аналитичару да упоређује компаније различитих величина процењујући њихове марже уместо долара.

Хоризонтална анализа

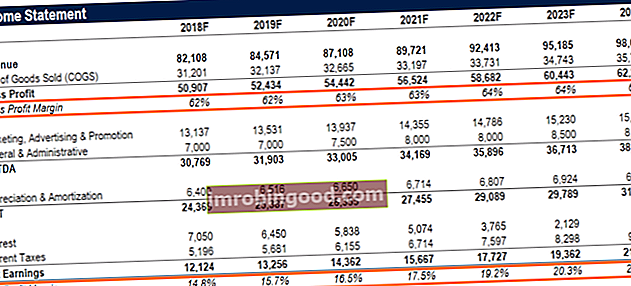

Хоризонтална анализа подразумева узимање неколико година финансијских података и њихово међусобно упоређивање како би се утврдила стопа раста. Ово ће помоћи аналитичару да утврди да ли компанија расте или пропада и идентификује важне трендове.

Када се граде финансијски модели Шта је финансијско моделирање Финансијско моделирање се врши у програму Екцел како би се предвиделе финансијске перформансе компаније. Преглед шта је финансијско моделирање, како и зашто градити модел. , обично ће бити најмање три године историјских финансијских информација и пет година предвиђених информација. Ово пружа 8+ година података за обављање значајне анализе трендова, која се може упоредити са другим компанијама у истој индустрији.

Слика: Курс финансијске анализе финансија.

Анализа полуге

Односи полуге су једна од најчешћих метода које аналитичари користе за процену учинка предузећа. Појединачна финансијска метрика, попут укупног дуга, сама по себи можда није толико проницљива, па је корисно упоредити је са укупним капиталом компаније да бисте добили потпуну слику о структури капитала. Резултат је однос дуга и капитала Однос дуга према капиталу Однос дуга и капитала је однос полуге који израчунава вредност укупног дуга и финансијских обавеза према укупном капиталу акционара. .

Уобичајени примери односа укључују:

- Однос дуга и капитала Удео дуга и капитала Однос дуга и капитала је однос полуге који израчунава вредност укупног дуга и финансијских обавеза према укупном капиталу акционара.

- Однос дуга / ЕБИТДА Дуг / ЕБИТДА Однос нето дуга и зараде пре камата, пореза, амортизације и амортизације (ЕБИТДА) мери финансијску полугу и способност компаније да отплати свој дуг. У основи, однос нето дуга и ЕБИТДА (дуг / ЕБИТДА) даје показатељ колико дуго би компанији требало да послује на свом садашњем нивоу да би отплатило сав дуг.

- ЕБИТ / камата (Покривеност камата Однос покривености каматама Однос покривености камата (ИЦР) је финансијски однос који се користи за одређивање способности предузећа да плати камату на неизмирени дуг.)

- Дупонт анализа ДуПонт анализа 1920-их, менаџмент у компанији ДуПонт Цорпоратион развио је модел назван ДуПонт Аналисис за детаљну процену профитабилности компаније - комбинација показатеља, која се често назива пирамидом односа, укључујући анализу полуге и ликвидности

Стопе раста

Анализа историјских стопа раста и пројектовање будућих велики су део посла сваког финансијског аналитичара. Уобичајени примери анализе раста укључују:

- Из године у годину (Годишње Годишње (Годишње годишње) Годишње је скраћено од Година током године и представља врсту финансијске анализе која се користи за упоређивање података из временских серија. Корисно за мерење раста, откривање трендова)

- Регресијска анализа Регресијска анализа Регресијска анализа је скуп статистичких метода који се користе за процену односа између зависне променљиве и једне или више независних променљивих. Може се користити за процену снаге односа између променљивих и за моделирање будућег односа између њих.

- Анализа одоздо према горе (почевши од појединачних покретача прихода у послу)

- Анализа од врха надоле (почев од величине и удела на тржишту)

- Остале методе предвиђања Методе предвиђања Врхунске методе предвиђања. У овом чланку ћемо објаснити четири врсте метода предвиђања прихода које финансијски аналитичари користе за предвиђање будућих прихода.

Слика: Курс буџета и предвиђања за финансије.

Анализа профитабилности

Профитабилност је врста биланса успеха Биланс успеха Извештај о добити је један од основних финансијских извештаја компаније који приказује њихов добитак и губитак током одређеног временског периода. Добит или губитак се утврђује узимајући све приходе и одузимајући све трошкове како из оперативних тако и из ван оперативних активности. Овај извештај је један од три извештаја који се користе и у финансијама предузећа (укључујући финансијско моделирање) и у рачуноводству. анализа где аналитичар процењује колико је економија предузећа привлачна. Уобичајени примери мера рентабилности укључују:

- Коефицијент бруто марже Коефицијент бруто марже Коефицијент бруто марже, познат и као однос бруто профитне марже, однос је профитабилности који упоређује бруто добит предузећа са њеним приходом.

- ЕБИТДА маржа ЕБИТДА маржа ЕБИТДА маржа = ЕБИТДА / приход. Коефицијент профитабилности мери зараду коју компанија ствара пре опорезивања, камата, амортизације и амортизације. Овај водич садржи примере и образац за преузимање

- ЕБИТ маржа Водич кроз ЕБИТ ЕБИТ означава зараду пре камата и пореза и један је од последњих уноса у билансу успеха пре нето прихода. ЕБИТ се такође понекад назива оперативни приход и назива се тако јер се проналази одбијањем свих оперативних трошкова (производних и непроизводних трошкова) од прихода од продаје.

- Маржа нето добити Маржа нето добити Нето профитна маржа (такође позната као „Маржа добити“ или „Однос марже нето добити“) је финансијски однос који се користи за израчунавање процента добити коју компанија произведе од укупног прихода. Мери се износ нето добити коју компанија остварује по долару оствареног прихода.

Сазнајте више на курсу Основе финансијске анализе у финансијама.

Анализа ликвидности

Ово је врста финансијске анализе која се фокусира на биланс стања, посебно на способност предузећа да испуни краткорочне обавезе (оне које доспевају за мање од годину дана). Уобичајени примери анализе ликвидности укључују:

- Тренутни однос Формула тренутног коефицијента Формула тренутног коефицијента је = Обртна имовина / Краткорочне обавезе. Тренутни коефицијент, познат и као коефицијент обртног капитала, мери способност предузећа да испуни своје краткорочне обавезе које доспевају у року од годину дана. Однос узима у обзир тежину укупне текуће активе наспрам укупних текућих обавеза. Означава финансијско здравље предузећа

- Тест киселине Однос испитивања киселине Однос испитивања киселине, познат и као брзи однос, однос је ликвидности који мери колико краткорочна имовина компаније може покрити текуће обавезе

- Однос готовине Однос готовине Однос готовине, који се понекад назива и однос готовинске активе, показатељ је ликвидности који указује на способност компаније да исплати краткорочне дужничке обавезе готовином и готовинским еквивалентима. У поређењу са осталим показатељима ликвидности, као што су тренутни и брзи показатељ, показатељ готовине је строжа, конзервативнија мера

- Нето обртни капитал Нето обртни капитал Нето обртни капитал (НВЦ) је разлика између текуће активе предузећа (без готовине) и текућих обавеза (без дуга) у њеном билансу стања. То је мера ликвидности предузећа и његове способности да испуни краткорочне обавезе, као и да финансира пословање предузећа. Идеалан положај је да

Формула текућег коефицијента Формула текућег коефицијента је = Обртна имовина / Краткорочне обавезе. Тренутни коефицијент, познат и као коефицијент обртног капитала, мери способност предузећа да испуни своје краткорочне обавезе које доспевају у року од годину дана. Однос узима у обзир тежину укупне текуће активе наспрам укупних текућих обавеза. Означава финансијско здравље предузећа

Формула текућег коефицијента Формула текућег коефицијента је = Обртна имовина / Краткорочне обавезе. Тренутни коефицијент, познат и као коефицијент обртног капитала, мери способност предузећа да испуни своје краткорочне обавезе које доспевају у року од годину дана. Однос узима у обзир тежину укупне текуће активе наспрам укупних текућих обавеза. Означава финансијско здравље предузећа

Анализа ефикасности

Показатељи ефикасности су суштински део сваке робусне финансијске анализе. Ови показатељи разматрају колико добро компанија управља својом имовином и користи их за стварање прихода и новчаног тока.

Уобичајени показатељи ефикасности укључују:

- Коефицијент обрта активе Коефицијент обрта активе Коефицијент обрта активе, познат и као коефицијент укупног промета активе, мери ефикасност којом компанија користи своју имовину за производњу продаје. Предузеће са високим односом обрта имовине послује ефикасније у поређењу са конкурентима са нижим односом.

- Коефицијент обрта фиксне имовине Промет фиксне имовине Фиксни промет активе (ФАТ) је коефицијент ефикасности који показује колико добро или ефикасно предузеће користи основна средства за генерисање продаје. Овај однос дели нето продају на нето основна средства током једног годишњег периода. Нето основна средства укључују износ некретнина, постројења и опреме умањену за акумулирану амортизацију

- Однос конверзије готовине Однос конверзије готовине Однос конверзије готовине (ЦЦР), познат и као стопа конверзије готовине, је алат за финансијско управљање који се користи за одређивање односа између новчаних токова предузећа и његове нето добити. Другим речима, то је стопа којом компанија може одлив готовине претворити у прилив готовине. Компаније користе ЦЦР да би утврдиле да ли

- Коефицијент промета залиха Коефицијент промета залиха Коефицијент промета залиха, познат и као коефицијент промета залиха, је коефицијент ефикасности који мери ефикасно управљање залихама. Формула односа промета залихама једнака је трошковима продате робе подељеним са укупним или просечним залихама да би се показало колико је пута залиха „окренута“ или продата током периода.

Проток новца

Као што кажу у финансијама, готовина је краљ, и, стога, велики нагласак је стављен на способност компаније да генерише новчани ток. Аналитичари из широког спектра финансијских каријера проводе много времена гледајући профиле новчаног тока компанија.

Извештај о токовима готовине Извештај о токовима готовине Извештај о токовима готовине (такође се назива и извештај о токовима готовине) један је од три кључна финансијска извештаја који извештавају о готовини која је генерисана и потрошена током одређеног временског периода (нпр. Месец дана , квартал или година). Извештај о новчаним токовима делује као мост између биланса успеха и биланса стања и представља сјајно место за почетак, укључујући разматрање сваког од три главна одељка: оперативне активности, инвестиционе активности и финансијске активности.

Уобичајени примери анализе новчаног тока укључују:

- Оперативни новчани ток (ОЦФ) Оперативни новчани ток Оперативни новчани ток (ОЦФ) је износ готовине генерисан редовним оперативним активностима предузећа у одређеном временском периоду. Формула оперативног новчаног тока је нето добит (са дна биланса успеха), плус било који неготовински став, плус прилагођавање за промене у обртном капиталу

- Бесплатни новчани ток (ФЦФ) Бесплатни новчани ток (ФЦФ) Бесплатни новчани ток (ФЦФ) мери способност компаније да произведе оно до чега је инвеститорима највише стало: готов новац који је на располагању дистрибуира се на дискрециони начин

- Бесплатни новчани ток предузећу (ФЦФФ) Бесплатни новчани ток предузећу (ФЦФФ) ФЦФФ или бесплатни новчани ток предузећу је новчани ток доступан свим добављачима финансирања у предузећу. имаоци дуга, приоритетни акционари, заједнички акционари

- Бесплатни новчани ток у капитал (ФЦФЕ) Бесплатни новчани ток у капитал (ФЦФЕ) Бесплатни новчани ток у капитал (ФЦФЕ) је износ готовине који предузеће створи и који је доступан за потенцијално дистрибуцију акционарима. Израчунава се као Новац од пословања умањен за капиталне трошкове. Овај водич ће пружити детаљно објашњење зашто је то важно и како то израчунати и неколико других

Сазнајте више на курсу Основе финансијске анализе у финансијама.

Стопе поврата

На крају, инвеститори, зајмодавци и стручњаци за финансије, генерално, усредсређени су на то коју врсту поврата прилагођеног ризику могу зарадити од свог новца. Као таква, процена стопа поврата улагања (РОИ) је пресудна у индустрији.

Уобичајени примери мера повраћаја укључују:

- Повраћај на капитал (РОЕ) Повраћај на капитал (РОЕ) Повраћај на капитал (РОЕ) је мера профитабилности предузећа која узима годишњи принос (нето приход) компаније подељен са вредношћу укупног капитала акционара (тј. 12%) . РОЕ комбинује биланс успеха и биланс стања пошто се нето приход или добит упоређује са капиталом акционара.

- Повраћај на имовину (РОА) Повраћај на имовину и РОА формула РОА формула. Поврат на имовину (РОА) је врста метрике повраћаја улагања (РОИ) која мери профитабилност предузећа у односу на његову укупну имовину. Овај однос показује колико добро предузеће ради поређењем добити (нето добити) коју генерише са капиталом који је уложено у имовину.

- Повраћај уложеног капитала (РОИЦ) РОИЦ РОИЦ означава повраћај уложеног капитала и представља коефицијент профитабилности који за циљ има мерење процента поврата који компанија заради од уложеног капитала.

- Принос дивиденде Формула приноса дивиденде Принос дивиденде је финансијски однос који мери годишњу вредност примљених дивиденди у односу на тржишну вредност по акцији хартије од вредности. Израчунава проценат тржишне цене акције компаније која се акционарима плаћа у облику дивиденде. Погледајте примере како израчунати

- Капитални добитак Капитални добитак Принос Капитални добитак (ЦГИ) је апрецијација цене улагања или хартије од вредности изражена у процентима. Будући да израчунавање приноса на капитални добитак укључује тржишну цену хартије од вредности током времена, може се користити за анализу колебања тржишне цене хартије од вредности. Погледајте прорачун и пример

- Рачуноводствена стопа поврата (АРР) АРР - Рачуноводствена стопа поврата Рачуноводствена стопа поврата (АРР) је просечни нето приход који се очекује да ће неко средство поделити подељен са просечним капиталним трошковима, израженим као годишњи

- Интерна стопа поврата (ИРР) Интернал Рате оф Ретурн (ИРР) Интерна стопа поврата (ИРР) је дисконтна стопа која чини нето садашњу вредност (НПВ) пројекта нула. Другим речима, то је очекивана сложена годишња стопа приноса која ће се зарадити на пројекту или инвестицији.

Анализа процене

Процес процене вредности предузећа је главна компонента финансијске анализе, а професионалци у индустрији проводе много времена градећи финансијске моделе Врсте финансијских модела Најчешћи типови финансијских модела укључују: 3 модел извода, ДЦФ модел , М&А модел, ЛБО модел, буџетски модел. Откријте 10 најбољих врста у програму Екцел. Вредност предузећа може се проценити на много различитих начина, а аналитичари морају да користе комбинацију метода да би дошли до разумне процене.

Приступи вредновању укључују:

- Приступ трошковима

- Трошкови изградње / замене

- Релативна вредност (тржишни приступ)

- Упоредна анализа предузећа Упоредна анализа предузећа Како извршити упоредну анализу предузећа. Овај водич вам показује корак по корак како да направите упоредиву анализу предузећа („Цомпс“), укључује бесплатан образац и много примера. Цомпс је релативна методологија процене која проучава показатеље сличних јавних предузећа и користи их за добијање вредности другог посла

- Претходне трансакције Анализа претходних трансакција Анализа претходних трансакција је метода вредновања предузећа где се прошле трансакције спајања и преузимања користе за вредновање упоредивог посла данас. Обично се назива „преседанима“, овај метод вредновања користи се за вредновање целог посла као део спајања / припајања који обично припремају аналитичари

- Суштинска вредност

- Анализа дисконтованог новчаног тока Бесплатни водич за обуку за модел ДЦФ Модел ДЦФ је посебна врста финансијског модела који се користи за вредновање предузећа. Модел је једноставно прогноза слободног новчаног тока компаније

Сазнајте више на курсу за моделовање процене вредности у финансијама.

Анализа сценарија и осетљивости

Друга компонента финансијског моделирања и процене је извођење анализе сценарија и осетљивости Шта је анализа осетљивости? Анализа осетљивости је алат који се користи у финансијском моделирању да би се анализирало како различите вредности за скуп независних променљивих утичу на зависну променљиву као начин мерења ризика. Будући да је задатак изградње модела за вредновање предузећа покушај предвиђања будућности, он је у основи врло неизвестан.

Изградња сценарија и извођење анализе осетљивости могу помоћи да се утврди како би могла изгледати најгора или најбоља будућност компаније. Менаџери предузећа која раде у финансијском планирању и анализи (ФП&А) Улога ФП&А Улога финансијског планирања и анализе (ФП&А) данас добија све већу важност јер помаже у доношењу кључне анализе пословних перформанси. Улога ФП&А више није ограничена на извештавање менаџмента, већ захтева и пуно пословних увида, тако да ће највише руководство често припремити ове сценарије како би помогло компанији да припреми буџете и прогнозе.

Инвестициони аналитичари ће погледати колико је осетљива вредност предузећа док промене претпоставки пролазе кроз модел користећи функцију Гоал Сеек Гоал Сеек Циљ Екцел Сеек функције (Вхат-иф-Аналисис) је метода решавања жељеног резултата променом претпоставка која га покреће. Функција користи приступ покушајима и грешкама за решавање проблема враћањем нагађања док не добије одговор. Користи се за обављање анализе осетљивости у програму Екцел и табелама података Табеле података Табеле података користе се у програму Екцел да би се приказао опсег излаза с обзиром на низ различитих улаза. Обично се користе у финансијском моделирању и анализи за процену низа различитих могућности за компанију, с обзиром на неизвесност о томе шта ће се догодити у будућности. .

Погледајте курс за анализу осетљивости за финансије да бисте сазнали више!

Варијација Анализа

Анализа варијансе Анализа варијанце Анализа варијанце може се сажети као анализа разлике између планираних и стварних бројева. Збир свих одступања даје слику укупног прекомерног учинка или слабог учинка за одређени извештајни период. За сваку појединачну ставку компаније процењују њену повољност упоређивањем стварних трошкова поступак је упоређивања стварних резултата са буџетом Врсте буџета Постоје четири уобичајене врсте буџетских метода које компаније користе: (1) инкрементални, (2) заснован на активностима, (3) предлог вредности и (4) заснован на нули. Финансијско предвиђање или предвиђање Финансијско предвиђање је поступак процене или предвиђања како ће се пословање одвијати у будућности. Овај водич за прављење финансијске прогнозе. Веома је важан део интерног процеса планирања и буџетирања у оперативној компанији, посебно за професионалце који раде у рачуноводственим и финансијским одељењима.

Процес обично укључује испитивање да ли је варијанса била повољна или неповољна, а затим је разбити како би се утврдило шта је главни узрок. На пример, компанија је имала буџет од 2,5 милиона долара прихода и стварне резултате од 2,6 милиона долара. То резултира повољном варијансом од 0,1 милиона долара, која је била последица већих количина од очекиваних (за разлику од виших цена).

Сазнајте више на курсу буџета и предвиђања за финансије.

Најбоље праксе финансијске анализе

Све горе наведене методе се обично изводе у програму Екцел помоћу широког спектра формула, функција и пречица на тастатури Пречице Водич за пречице за Екцел - све најважније Екцел пречице да бисте уштедели време и убрзали финансијско моделирање. Овладајте овим пречицама да бисте постали. Аналитичари морају бити сигурни да користе најбоље праксе приликом обављања свог посла, с обзиром на огромну вредност која је у питању и склоност великих скупова података да имају грешке.

Најбоље праксе укључују:

- Бити изузетно организован са подацима

- Одржавање свих формула Формуле и прорачуни финансијског моделирања што једноставнијим

- Прављење белешки и коментара у ћелијама

- Табеле за ревизију и тестирање отпорности на стрес

- Да неколико особа прегледа рад

- Уградња провере вишка

- Коришћење табела података и графикона / графикона Врсте графикона Топ 10 врста графикона за презентацију података које морате користити - примери, савети, форматирање, како користити ове различите графиконе за ефикасну комуникацију и у презентацијама. Преузмите Екцел образац са тракасти графикон, линијски графикон, тортни графикон, хистограм, водопад, распршени дијаграм, комбиновани графикон (тракасти и линијски), мерач графикона, да бисте представили податке

- Давање здравих претпоставки заснованих на подацима

- Изузетна пажња према детаљима, имајући у виду велику слику

Видео објашњење врста финансијске анализе

Погледајте овај кратки видео како бисте брзо разумели дванаест различитих врста финансијске анализе обухваћене овим упутством.

Додатна средства

Хвала вам што сте прочитали овај финансијски водич за врсте финансијске анализе. Финанце је званични добављач сертификата за финансијско моделирање и вредновање (ФМВА) ФМВА®. Придружите се 350.600+ ученика који раде у компанијама попут Амазона, ЈП Моргана и Феррари сертификата, осмишљеног да трансформише било кога у аналитичара светске класе. Да бисте сазнали више и наставили напредовати у каријери, ови додатни извори за финансије ће вам бити од помоћи:

- Упоредна анализа предузећа Упоредна анализа предузећа Како извршити упоредиву анализу предузећа. Овај водич вам показује корак по корак како да направите упоредиву анализу предузећа („Цомпс“), укључује бесплатан образац и много примера. Цомпс је релативна методологија процене која проучава показатеље сличних јавних предузећа и користи их за добијање вредности другог посла

- Финансијски коефицијенти Финансијски коефицијенти Финансијски коефицијенти креирају се коришћењем нумеричких вредности преузетих из финансијских извештаја како би се стекле значајне информације о предузећу

- Пројектовање ставки извештаја о приходу Пројектовање ставки извештаја о приходу Разговарамо о различитим методама пројектовања ставки биланса успеха. Пројектовање ставки биланса успеха започиње приходом од продаје, а затим трошком

- Методе вредновања Методе вредновања Када се компанија вреднује као временско неограничено пословање, користе се три главне методе процене: ДЦФ анализа, упоредива предузећа и претходне трансакције. Ове методе процене користе се у инвестиционом банкарству, истраживању капитала, приватном капиталу, корпоративном развоју, спајању и преузимању, откупу под леверажом и финансијама