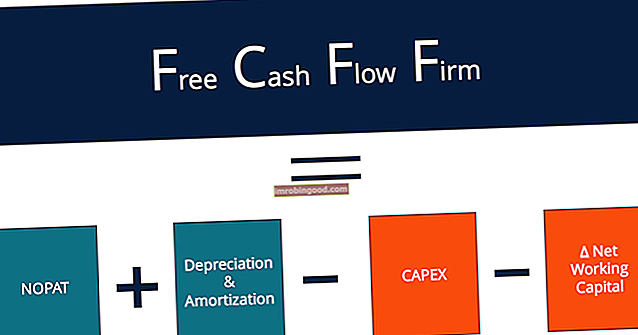

ФЦФФ, или Фрее Фасх Флов то Фирм, је новчани ток Извештај о новчаним токовима Извештај о новчаним токовима (такође се назива и извештај о новчаном току) један је од три кључна финансијска извештаја који извештавају о готовини која је генерисана и потрошена током одређеног временски период (нпр. месец, квартал или година). Извештај о новчаним токовима делује као мост између биланса успеха и биланса стања доступног свим даваоцима средстава (имаоци дуга, преференцијални акционари Префериране акције Префериране акције (преференцијалне акције, преференцијалне акције) су класа власништва над акцијама у корпорацији која има приоритет потраживања на имовини компаније у односу на обичне акције. Акције су старије од обичних акција, али су ниже у односу на дуг, као што су обвезнице, обични акционари, конвертибилна обвезница Конвертибилна обвезница Конвертибилна обвезница је врста дужничког осигурања која пружа инвеститор са правом или обавезом да замени обвезницу за унапред одређени број акција предузећа издаваоца у одређеним временима живота обвезнице. Конвертибилна обвезница је хибридни инвеститор у сигурност итд.). Ово се такође може назвати слободним новчаним током без расположења. Неосновани бесплатни новчани ток Неосновани бесплатни новчани ток је теоретска вредност новчаног тока за предузеће, под претпоставком да је компанија у потпуности без дуга, без трошкова камата. , а представља вишак новчаног тока који је на располагању предузећу ако није било дуга. Уобичајена полазна тачка за његово израчунавање је нето оперативна добит након опорезивања (НОПАТ), НОПАТ НОПАТ је кратица за нето оперативну добит након опорезивања и представља теоретски приход компаније од пословања. који се може добити множењем добити пре камата и пореза (ЕБИТ) ЕБИТ Водич ЕБИТ је кратица за Зараду пре камата и пореза и један је од последњих уноса у билансу успеха пре нето прихода. ЕБИТ се такође понекад назива оперативни приход и назива се тако јер се проналази одбијањем свих оперативних трошкова (производних и непроизводних трошкова) од прихода од продаје. по (1-пореска стопа). Од тога уклањамо све неновчане трошкове и уклањамо ефекат ЦапЕк-а и промене нето обртног капитала, јер су у средишту главне активности.

Да би се дошло до броја ФЦФФ-а, Ознаке финансијских аналитичара Водичи кроз ознаке финансијских услуга. Овај одељак покрива све главне назнаке у финансијама, од ЦПА до ФМВА. Ове истакнуте ознаке покривају каријере у рачуноводству, финансијама, инвестиционом банкарству, ФП&А, трезору, ИР-у, корпоративном развоју и вештине попут финансијског моделирања, мораће да пониште посао који рачуновође Рачуноводство Јавне рачуноводствене фирме чине рачуновође чији посао служи пословним лицима, појединци , владе и непрофитне организације припремајући финансијске извештаје, порези су то учинили. Циљ је добити стварне новчане приливе и одливе у пословање.

ФЦФФ у пословној процени

ФЦФФ је важан део двостепеног ДЦФ модела ДЦФ модел бесплатног водича за обуку. ДЦФ модел је специфична врста финансијског модела који се користи за вредновање посла. Модел је једноставно предвиђање слободног новчаног тока компаније без икаквог ефекта, који представља унутрашњу процену. Унутрашња вредност Унутрашња вредност предузећа (или било ког улагања у хартије од вредности) је садашња вредност свих очекиваних будућих новчаних токова, дисконтованих уз одговарајућу дисконтну стопу . За разлику од релативних облика процене који гледају на упоредива предузећа, унутрашња процена само посматра само инхерентну вредност предузећа. метода. Други корак, у којем израчунавамо терминалну вредност пословања, може да користи ФЦФФ са терминалном стопом раста, Терминал Гровтх Рате (Терминал Гровтх Рате) Терминална стопа раста је стална стопа по којој се претпоставља да ће неочекивано расти очекивани слободни новчани токови компаније . Ова стопа раста користи се након предвиђеног периода у моделу дисконтованог новчаног тока (ДЦФ), од краја периода предвиђања до претпоставке да ће се слободни новчани ток предузећа наставити или чешће, можемо користити излазни вишеструки резултат и претпоставити пословање је продато.

ДЦФ анализа је драгоцена техника оцењивања пословања, јер она процењује суштинску вредност предузећа гледајући способност предузећа да генерише новац. Супротно томе, Цомпс Цомпс - упоредиви трговачки вишеструки Анализа упоредивих трговачких вишеструких (Цомпс) укључује анализу компанија са сличним оперативним, финансијским и власничким профилима како би се добило корисно разумевање: пословања, финансија, стопа раста, кретања марже, капиталне потрошње, вишеструке процене, ДЦФ претпоставке и референтне вредности за ИПО и претходне трансакције Анализа претходних трансакција Анализа претходних трансакција је метода процене предузећа где се прошле трансакције спајања и преузимања користе за вредновање упоредивог пословања данас. Обично се назива „преседанима“, овај метод вредновања користи се за вредновање целокупног посла као део спајања / припајања који обично припремају аналитичари, а користе и приступ релативне процене, који је уобичајен у Привате Екуити-у, Финансијско моделирање у Привате Екуити-у. на ограничени приступ информацијама.

Пример како израчунати ФЦФФ

У наставку имамо кратки одломак из нашег курса за моделирање пословних процена, који садржи детаљни водич за изградњу ДЦФ модела. Део ДЦФ модела у два корака је израчунавање ФЦФФ за предвиђене године.

Слика: Курс за моделовање пословних процена

ФЦФФ Формула

ФЦФФ = НОПАТ + Д&А - ЦАПЕКС - Δ Нето ВЦ

НОПАТ = Нето оперативна добит

П&А = Трошкови амортизације

КАПЕКС = Капитални издаци

Δ Нето ВЦ = Промене нето обртног капитала

Дакле, користећи бројеве из 2018. године на горњој слици, имамо НОПАТ, који је еквивалентан ЕБИТ-у, умањеном за готовински порез, једнак 29.899. Додајемо Д&А, који су неновчани трошкови НОПАТ-а, и добијамо укупно 43.031. Затим одузмемо све промене на ЦАПЕКС-у, у овом случају 15.000, и долазимо до међузброја од 28.031. На крају, одузимамо све промене нето обртног капитала, у овом случају 3.175, и добијамо ФЦФФ вредност од 24,856.

3 алтернативне ФЦФФ формуле

Када се финансијски аналитичар ФМВА® сертификација придружи 350.600+ студентима који раде у компанијама попут Амазона, ЈП Моргана и Феррарија моделују посао, они могу имати приступ делимичним информацијама из одређених извора. Ово се посебно односи на Привате Екуити, јер приватне компаније немају ригорозне захтеве за извештавањем као јавне компаније. Ево неких других еквивалентних формула које се могу користити за израчунавање ФЦФФ.

ФЦФФ = НИ + Д&А + ИНТ (1 - ПОРЕСКА СТОПА) - ЦАПЕКС - Δ Нето ВЦ

Где:

НИ = нето приход

П&А = Амортизација

Инт = трошак камате

КАПЕКС = Капитални издаци

Δ Нето ВЦ = Нето промена обртног капитала

ФЦФФ = ЦФО + ИНТ (1-пореска стопа) - ЦАПЕКС Где:

ЦФО = Новчани ток из пословања

ИНТ = Расход камате

КАПЕКС = Капитални издаци

ЕБИТ * (1 - Пореска стопа) + П&А - Δ Нето ВЦ - КАПЕКСГде:

ЕБИТ = Зарада пре камата и пореза

П&А = Амортизација

КАПЕКС = Капитални издаци

Δ Нето ВЦ = Нето промена обртног капитала

Слободни новчани ток без икаквог ефекта

ФЦФФ насупрот ФЦФЕ ФЦФФ насупрот ФЦФЕ Постоје две врсте бесплатних новчаних токова: бесплатни новчани ток према предузећу (ФЦФФ), који се обично назива неосновани бесплатни новчани ток; и бесплатни новчани ток према капиталу (ФЦФЕ), који се обично назива слободним новчаним токовима (Левераге Фрее Фасх Флов). Важно је разумети разлику између ФЦФФ и ФЦФЕ као дисконтне стопе и бројила процене или слободног новчаног тока без дозвољеног тока у поређењу са слободним новчаним токовима. Разлика између њих две може се пратити до чињенице да Фрее Фасх Флов то Фирм искључује утицај плаћања камата и нето повећања / смањења дуга, док се ове ставке узимају у обзир за ФЦФЕ. Бесплатни новчани ток према капиталу Бесплатни новчани ток према капиталу (ФЦФЕ) Бесплатни новчани ток према капиталу (ФЦФЕ) је износ готовине који предузеће створи и који је доступан за потенцијално дистрибуцију акционарима. Израчунава се као Новац од пословања умањен за капиталне трошкове. Овај водич ће пружити детаљно објашњење зашто је то важно и како то израчунати, а неколико је такође популаран начин за процену учинка предузећа и његове способности стварања готовине искључиво за власнике капитала. Посебно се користи у моделима откупа са полугом (ЛБО).

Видео објашњење новчаног тока

Погледајте овај кратки видео како бисте брзо разумели различите врсте новчаних токова које се често виде у финансијским анализама, укључујући зараду пре камата, порез, амортизацију (ЕБИТДА), новчани ток (ЦФ), бесплатни новчани ток (ФЦФ), бесплатни новчани ток фирма (ФЦФФ) и Слободни новчани ток до капитала (ФЦФЕ).

Додатна средства

Хвала вам што сте прочитали овај водич за Бесплатан новчани ток до предузећа. Финансије имају курс специфичан за ову индустрију који вас води кроз то како направити ДЦФ модел вредновања за рударство. Курс за финансијски модел и процену рударства је изборни предмет за ФМВА сертификат ™ ФМВА® сертификација Придружите се 350.600+ ученика који раде у компанијама попут Амазона, ЈП Моргана и Феррарија. Ево неких других финансијских извора:

- ЕБИТДА ЕБИТДА ЕБИТДА или Зарада пре камата, пореза, амортизације је добитак компаније пре него што се изврши било који од ових нето одбитка. ЕБИТДА се фокусира на пословне одлуке предузећа јер гледа на профитабилност предузећа из основних операција пре утицаја структуре капитала. Формула, примери

- ЕБИТ Водич за ЕБИТ ЕБИТ је кратица за Зараду пре камата и пореза и један је од последњих укупа у билансу успеха пре нето прихода. ЕБИТ се такође понекад назива оперативни приход и назива се тако јер се проналази одбијањем свих оперативних трошкова (производних и непроизводних трошкова) од прихода од продаје.

- Ценовни модел цене капиталне имовине (ЦАПМ) Модел утврђивања цене капиталне имовине (ЦАПМ) је модел који описује однос између очекиваног приноса и ризика од хартије од вредности. ЦАПМ формула показује да је повраћај хартије од вредности једнак ризику без поврата плус премија за ризик, заснован на бета верзији те хартије од вредности

- Унлеверед Бета Унлеверед Бета / Ассет Бета Унлеверед Бета (Ассет Бета) је променљивост приноса за предузеће, без узимања у обзир његове финансијске полуге. Узима у обзир само његову имовину. Поређује ризик компаније без ризика са тржишним ризиком. Израчунава се узимајући сопствени капитал бета и делећи га са 1 плус порезно прилагођени дуг капиталу