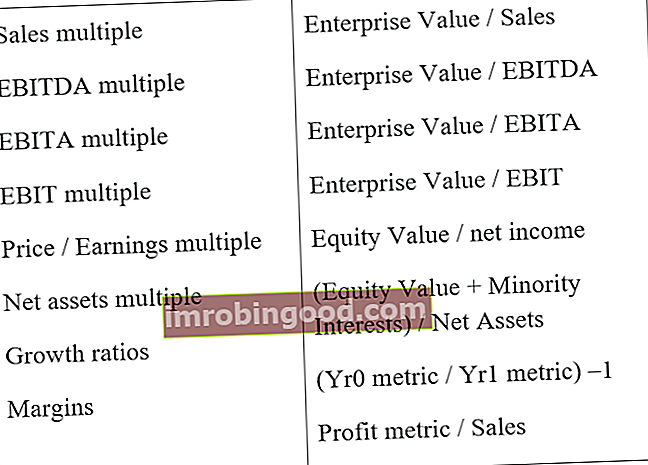

Метода директне капитализације добија се узимањем прихода евидентираним током времена и дељењем са одговарајућим стопама капитализације узетих током истог периода. Стопа лимита добија се дељењем нето оперативног прихода. Нето оперативни приход (НОИ) Нето оперативни приход (НОИ) је вредност имовине која доноси приход када се од укупних оперативних трошкова и губитака из празних просторија одузме вредност вредности средства.

Метода директне капитализације није прикладна за просторе у којима живе власници због превелике зависности од прихода од имовине. Повећање стопе ограничења стопе ограничења (РЕИТ) Стопа ограничења је финансијска метрика коју инвеститори у некретнине користе за анализу улагања у некретнине и утврђивање њихове потенцијалне стопе поврата на основу значајно смањује вредност количника. Дакле, смањење стопе ограничења значи да тржишна вредност имовине расте. Стога је тржишна вредност која се одређује индиректно пропорционална стопи ограничења.

С друге стране, нето оперативни приход је пропорционалан тржишној вредности Фер тржишна вредност Фер тржишна вредност (робе или услуге која се размењује) односи се на цену по којој обе уговорне стране (купац и продавац тог добра). или. Повећање нето оперативног прихода (НОИ) резултира значајним повећањем тржишне вредности. Смањена тржишна вредност значи да је НОИ низак и захтева стратешко повећање.

Кратак сажетак

- Метода директне капитализације је метода процене некретнина која помаже у претварању прихода у вредност.

- Метода директне капитализације постиже се дељењем дохотка који генерише имовина са њеном стопом ограничења.

- За разлику од осталих метода процене, метод је једноставан за употребу и тумачење када временом има довољно података и за приход и за висину ограничења.

Капитализација приноса насупрот директној

За разлику од директне капитализације, капитализација приноса се у великој мери ослања на средства од некретнина за процену, док се прва ослања у потпуности на приход остварен од имовине. Доносите банке капитализације на чињеници да је некретнина као инвестиција дугорочни циљ, од којег би инвеститор у будућности требало бескрајно да жање.

Обично се очекује да би се у будућности приход од закупа имовине постепено повећавао због предвидљиве инфлације. Инфлација такође доводи до пораста трошкова одржавања и поправки, посебно када претходни власник није правилно одржавао имовину.

Приход од имовине може се разликовати у будућим периодима услед различитих фактора. Метода капитализације приноса намерава инвеститору да предвиди очекиване промене. То чини узимајући у обзир све факторе, као што је инфлација Инфлација Инфлација је економски концепт који се односи на повећање нивоа цена робе током одређеног временског периода. Пораст нивоа цена значи да валута у датој економији губи куповну моћ (тј. Мање се може купити са истом количином новца). , одржавање, трошкови и поправке, како би се осигурало да имовина буде у најбољем облику.

Због својих могућности казивања будућности, брокери, регулаторне агенције, комерцијални проценитељи, инвеститори и шира јавност у великој мери се ослањају на метод капитализације приноса за процену некретнина. Међутим, метода најбоље функционише када се користи заједно са другим методама вредновања како би се добили најбољи резултати.

Који је најбољи метод процене?

Уобичајено је неколико метода писања великих слова / процене. Методе процене прате различите приступе процени имовине. Сви они су у редовној употреби, било појединачно или заједнички, од стране брокера, проценитеља комерцијалних некретнина, инвеститора и шире јавности.

Када се врши процена имовине, не препоручује се употреба једне методе оцењивања због јединствености ситуација у проценама некретнина. Две или више метода процене треба да се користе наизменично или појединачно када се врше процене, али најприкладније методе зависе од специфичне ситуације.

Методе директне и капитализације приноса су две најпопуларније методе које се користе у процени некретнина. Међутим, две методе се користе у различитим случајевима, у зависности од ситуације. На пример, у објектима са нестабилним токовима дохотка, метода капитализације приноса је најприкладнија. Метода ограничења приноса проучиће вероватну будућу стабилност имовине узимајући у обзир будућу зараду, пружајући тако бољи увид у потенцијал раста имовине.

Мање стабилна својства пружају ограничене податке који се могу користити за анализу њихове зараде, па је стога метода директне капитализације неприкладна. С друге стране, утврђена имања са стабилном месечном или годишњом зарадом нуде одговарајуће тачке података које се могу користити за анализу њихове зараде. Стога је метода директне употребе великих слова најпожељнија у таквим ситуацијама.

Фактори које треба узети у обзир приликом вредновања некретнина

Процена вредности некретнина које инвеститор намерава да стекне може помоћи инвеститору да утврди да ли ће стећи имовину или прекинути план инвестирања. Инвеститори би се требали усредсредити на тражење скривених фактора који можда нису видљиви током процене вредности, али се могу појавити у будућности.

1. Финансијске потешкоће или нерешени правни спорови око власништва

Значајан станар се може суочити са финансијском кризом, што може довести у сумњу способност да испуни своје месечне обавезе закупа. Имовина такође може бити предмет правних спорова око власништва који могу захтевати од компаније да ангажује адвокате и изазвати додатне правне трошкове.

2. Обрасци слободних радних места

Још један фактор који инвеститори могу узети у обзир током процене имовине су обрасци слободних места у просторијама, који могу објаснити потенцијалне обрасце будуће зараде. Ако обрасци слободних радних места наставе да се колебају током времена, то је можда због фактора, као што је лоше одржавање зграде, посебно необојени зидови, сломљени елементи, блокирани канализациони водови итд.

Скривени фактори у почетку могу изгледати безначајно, али ће утицати на одрживост пројекта у будућности. Питања су обично невидљива за метод вредновања, као што је метода директне капитализације, и инвеститори би требало да покушају да истраже таква питања пре доношења коначне одлуке да ли да инвестирају или не.

Сродна читања

Финанце је званични добављач глобалног сертификованог банкарског и кредитног аналитичара (ЦБЦА) ™ ЦБЦА ™ сертификација Акредитација сертификованог банкарског и кредитног аналитичара (ЦБЦА) ™ је глобални стандард за кредитне аналитичаре који покрива финансије, рачуноводство, кредитну анализу, анализу новчаног тока , моделирање савеза, отплата кредита и још много тога. програм сертификације, осмишљен да вам помогне да постанете финансијски аналитичар светске класе. Да бисте наставили напредовати у каријери, корисни ће вам бити додатни финансијски ресурси у наставку:

- Текући доходак (улагања у некретнине) Текући доходак (улагања у некретнине) Текући доходак је инвестициона стратегија која инвеститорима даје изложеност доследним изнадпросечним исплатама. Најчешћи тренутни приход усредсређен

- Функционално застаревање Функционално застаревање (некретнине) У некретнинама, функционално застаревање односи се на умањење корисности архитектонског дизајна тако да се мења тако да одговара тренутном

- Модел развоја некретнина Модел развоја некретнина Модел развоја некретнина обично се састоји од два одељка: Резиме договора и Модел новчаног тока. Унутар сажетка договора, све важне претпоставке

- Трошкови замене Трошкови замене (некретнине) Трошкови замене односе се на цену коју би коштало замена постојећег средства сличним средством по тренутној тржишној цени. Дотично средство