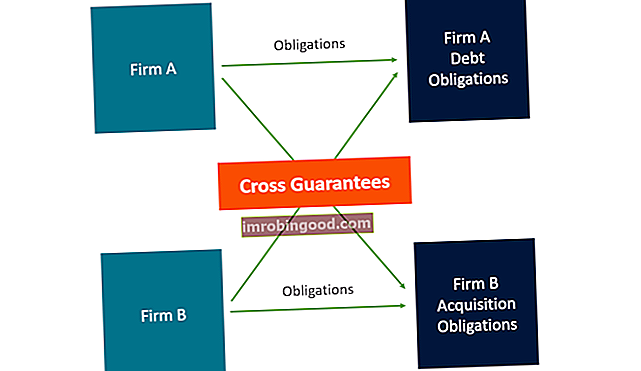

Унакрсна гаранција односи се на аранжман између две или више повезаних компанија за пружање гаранције за обавезе једна друге. Таква гаранција се обично даје међу компанијама које тргују у истој групи или између матичног предузећа и његових зависних предузећа. Унакрсна гаранција штити компанију која је преузела обавезу (као што је зајам Бридге зајам Бридге зајам је краткорочни облик финансирања који се користи за подмиривање текућих обавеза пре осигурања трајног финансирања. Обезбеђује тренутни новчани ток када је потребно финансирање, али још увек није доступан. Премостни зајам долази са релативно високим каматним стопама и мора бити потпомогнут неким обликом осигурања) од губитка имовине ако не испуни своје обавезе.

Ако се једна компанија у групи предузећа позајмљује код банке, а друге повезане компаније дају унакрсну гаранцију, зајмодавац добија уверење да ће кредит бити враћен. Ако зајмопримац не изврши плаћање главнице и камата, трошак камата Трошкови камата настају из компаније која финансира путем дуга или закупа капитала. Камата се налази у билансу успеха, али се такође може израчунати кроз распоред дуга. У распореду би требало да буду наведени сви главни делови дуга које предузеће има у билансу стања, а израчунавање камате помножавањем на време, зајмодавац може тражити од жираната да врате зајам у име зајмопримца.

Како функционише унакрсна гаранција

У уговору о унакрсној гаранцији давалац гаранције назива се „јемац“, док се лице или субјект коме се даје гаранција назива „обвезником“ или „повериоцем“. Физичко или правно лице чија је исплата обезбеђена гаранцијом назива се „главница“ или „обвезник“. За јавно предузеће Приватно против јавног предузећа Главна разлика између приватног и јавног предузећа је у томе што се акцијама јавног предузећа тргује на берзи, док се акцијама приватног предузећа не. , од акционара се може тражити да одобре унакрсну гаранцију пре него што она ступи на снагу.

Један од начина на који унакрсна гаранција функционише је када је матично предузеће и његово зависно предузеће зависно предузеће зависно предузеће (под) подружница пословни субјект или корпорација која је у потпуности у власништву или делимично под контролом друге компаније, која се назива матично или холдинг предузеће. Власништво је одређено процентом удела у поседу матичне компаније, а тај власнички удео мора бити најмање 51%. гарантују једни другима финансијске обавезе. Матично предузеће се обавезује да ће платити зајмодавце ако подружница не изврши договорене исплате у складу са споразумом са зајмодавцем. Гарант понекад може да одлучи да гарантује само део зајма.

Такође, када је зајам превелик да би га једна компанија могла да гарантује, неколико повезаних компанија може да понуди да покрије пропорционални део укупног зајма. Ако дужник није у могућности да изврши уговорене отплате, сваки од жираната биће одговоран за испуњење отплате кредита.

Уговор о гаранцији

Уговор о гаранцији је споразум према којем се гарант слаже да преузме одговорност за финансијске обавезе другог субјекта у случају да тај ентитет није у стању да испуни обавезе у договорено време. Споразум такође наводи конкретне области за које гарант обећава да ће дати гаранцију, у случају да не гарантује цео зајам.

Уговор о гаранцији даје зајмодавцу предност у трансакцији, а уговор се може извршити на суду. У суштини, суд може на уговор о гаранцији гледати као на гаранцијску обвезницу која надокнађује обвезнику све губитке настале услед пропуста налогодавца да изврши периодична плаћања по потреби. Стога уговор о гаранцији служи као додатни облик осигурања.

Захтеви за откривање унакрсних гаранција

Према Тумачењу 45 Одбора за стандарде финансијског рачуноводства (ФАСБ), гаранти финансијских обавеза дужни су да обелодане и евидентирају таква обећања. Гарант је дужан да евидентира фер вредност гаранције као обавезу у својим пословним књигама. Унос треба извршити на почетку периода када је компанија другом гарантовала гаранцију. Међутим, Тумачење 45 изузима одређене врсте компанија, као што су лизинг и осигуравајућа друштва која пружају гаранције у свом редовном пословању.

Захтев ФАСБ-а такође ослобађа матичне компаније које пружају гаранције својим зависним предузећима од евидентирања таквих обећања као обавеза у њиховом билансу стања. Матично предузеће мора, међутим, открити природу гаранције, максималну одговорност ако је предузеће дужно да плати дуг дужника и кораке које ће гарант употребити за поврат новца од дужника. Ако су јемац и дужник неповезана предузећа, трансакција треба да се евидентира у билансу стања као обавеза.

Практични пример унакрсне гаранције

Компанија АБЦ је матична компанија компаније КСИЗ. Подружница КСИЗ намерава да набави нову власничку технологију за своју фабрику за склапање мотоцикала. Технологија ће компанију коштати приближно 10 милиона долара. НМН банка је већ пристала да позајмљује 10 милиона долара зависном предузећу КСИЗ, под условом да компанија добије гаранцију од друге компаније.

Као резултат, КСИЗ се обратио својој матичној компанији АБЦ како би постао њен гарант за зајам. АБЦ се затим сложио са захтевом и потписао уговор о гаранцији у којем су наведени загарантовани износ и услови гаранције.

Гаранција низводно од гаранције узводно

Гаранције низводно и узлазно су главни облици унакрсних гаранција који укључују матичну компанију и њене подружнице.

А. низводна гаранција је гаранција коју је матична компанија обезбедила за своју подружницу, како би осигурала зајмодавцима да ће подружница испунити своје финансијске обавезе. У случају да зависно предузеће не може да отплати зајам, матично предузеће се обавезује да ће вратити зајам у име зависног предузећа.

С друге стране, ан узводна гаранција је облик гаранције у којој зависно предузеће гарантује дугове своје матичне компаније. Гаранција узводно настаје када матична компанија не поседује довољно имовине да би се заложила као залог за кредит и укључује имовину подружнице за проширење колатерала.

Сродна читања

Хвала вам што сте прочитали финансијско објашњење унакрсне гаранције. Финанце нуди Финансијско моделирање и вредновање аналитичара (ФМВА) ™ ФМВА® сертификат Придружите се 350.600+ ученика који раде у компанијама попут Амазона, ЈП Моргана и Феррари сертификационог програма за оне који желе да своју каријеру подигну на виши ниво. Да бисте наставили учити и напредовати у каријери, следећи финансијски извори ће вам бити од помоћи:

- Мост зајам Бридге зајам Бридге зајам је краткорочни облик финансирања који се користи за подмиривање текућих обавеза пре него што се обезбеди трајно финансирање. Пружа тренутни новчани ток када је потребно финансирање, али још увек није доступно. Кредит за премошћавање долази са релативно високим каматним стопама и мора бити потпомогнут неким видом осигурања

- Уговори о дугу Уговори о дугу Уговори о дугу су ограничења која зајмодавци (повериоци, имаоци дуга, инвеститори) стављају на уговоре о зајму ради ограничавања акција зајмопримца (дужника).

- Финансирање непредвиђених околности Финансирање непредвиђених околности У уговору о купопродаји куће, непредвиђени случај финансирања односи се на клаузулу која изражава да је понуда зависна од тога да ли купац обезбеђује финансирање имовине. Непредвиђени случајеви финансирања пружају купцу заштиту од потенцијалних правних последица у случају да посао не успе да се закључи.

- Лична добра воља Лична добра воља Лична добра воља је нематеријална вредност која произилази из напора или репутације власника предузећа или другог појединца. То значи да је вредност повезана само са особом која ради у организацији, а не и са самим послом. У рачуноводству и финансијама, гоодвилл је нематеријална имовина