Вредност капитала, која се обично назива тржишна вредност капитала или тржишна капитализација Чланци о финансијама Финанце Финанце су направљени као водичи за самостално учење како бисте научили важне финансијске концепте на мрежи својим ритмом. Прегледајте стотине чланака! , може се дефинисати као укупна вредност предузећа која се може приписати капиталним инвеститорима. Израчунава се множењем цене акција предузећа помноженим бројем акција у оптицају Пондерисане просечне акције Неизмирене пондерисане просечне акције у односу на број акција предузећа израчунато након прилагођавања за промене у основном капиталу током извештајног периода. Број пондерисаних просечних издатих акција користи се за израчунавање показатеља као што је зарада по акцији (ЕПС) у финансијским извештајима компаније.

Као алтернативу, може се извести тако што ће се од вредности предузећа предузети вредност предузећа или вредност предузећа представља целокупну вредност предузећа једнаку вредности капитала, плус нето дуг плус било који мањински удео који се користи у процени. Сагледава се целокупна тржишна вредност, а не само вредност капитала, тако да су укључени сви власнички удели и потраживања од имовине и из дуга и из капитала. како је приказано испод.

Да би се израчунала вредност капитала од вредности предузећа, одузме се дуг и еквиваленти дуга, неконтролисана камата и преференцијалне акције и дода готовина и готовински еквиваленти. Вредност капитала односи се на оно што је на располагању акционарима капитала. Еквиваленти дуга и дуга, неконтролни удели и преференцијалне акције одузимају се јер ове ставке представљају удео осталих акционара. Новац и готовински еквиваленти се додају пошто је сав готов новац који остане након исплате осталих акционара доступан акционарима капитала.

Тржишна вредност капитала у односу на књиговодствену вредност капитала

Вредност капитала предузећа није иста као његова књиговодствена вредност. Израчунава се множењем цене акције предузећа са бројем издатих акција, док је књиговодствена вредност или капитал акционара једноставно разлика између имовине и обавеза предузећа. Биланс стања Биланс стања је један од три основна финансијска извештаја. Ови извештаји су кључни и за финансијско моделирање и за рачуноводство. Биланс стања приказује укупну имовину компаније и како се та имовина финансира било кроз дуг или кроз капитал. Имовина = Обавезе + Капитал За здраве компаније вредност капитала далеко премашује књиговодствену вредност пошто тржишна вредност акција компаније током година цени. Увек је већа или једнака нули, јер и цена акције и број издатих акција никада не могу бити негативни. Књиговодствена вредност може бити позитивна, негативна или нула.

Основна вредност капитала у односу на разређену вредност капитала

Вредност основног капитала се једноставно израчунава множењем цене акције предузећа са бројем основних акција у оптицају. Основне акције компаније могу се наћи на првој страници њеног 10К извештаја. Израчун основних издатих акција не укључује ефекат разблажења који може настати услед разводњивих хартија од вредности као што су деонице, ограничене акције и јединице деоница, пожељне акције, варанти и конвертибилни дуг. Одељак о овим хартијама од вредности такође се може наћи у извештају 10К. Ефекат разводњавања ових хартија од вредности може се израчунати методом трезорских акција. Да бисте израчунали издвојене разређене акције, додајте додатни број акција створених због разводњавајућег ефекта хартија од вредности на основне неисплаћене хартије од вредности.

С обзиром да купац све новчане хартије од вредности отплаћује током куповине, из перспективе процене Методе вредновања Када се компанија вреднује као временско неограничено, користе се три главне методе процене: ДЦФ анализа, упоредива предузећа и претходне трансакције. Ове методе процене користе се у инвестиционом банкарству, истраживању капитала, приватном капиталу, корпоративном развоју, спајањима и преузимањима, откупима и финансијама под левериџом, при употреби вредности капитала или израчунавању вредности предузећа треба користити разводњене акције јер тачније одређује трошкове стицање фирме. Даље, када купац исплати ове хартије од вредности, они претварају у додатне акције купца, што додатно повећава трошкове стицања компаније.

Вредност капитала у односу на вредност предузећа

Веома је важно разумети разлику између вредности капитала и вредности предузећа у односу на вредност предузећа у односу на вредност капитала у односу на вредност капитала. Овај водич објашњава разлику између вредности предузећа (вредности фирме) и вредности капитала предузећа. Погледајте пример како израчунати сваки и преузети калкулатор. Вредност предузећа = вредност капитала + дуг - новац. Научите значење и како се сваки користи у процени вредности, јер су то два врло важна концепта која се скоро увек појављују у финансијским интервјуима. Једноставно речено, вредност предузећа је вредност основног пословања компаније која је доступна свим акционарима (дуг, капитал, приоритет итд.), Док је вредност капитала укупна вредност предузећа која је доступна само капиталним инвеститорима.

Да бисте израчунали вредност предузећа од вредности капитала, одузмите новац и готовинске еквиваленте и додајте дуг, преференцијалне акције и мањински удео. Новац и новчани еквиваленти се не улажу у посао и не представљају основну имовину предузећа. У већини случајева одузимају се и краткорочне и дугорочне инвестиције, међутим, то захтева процену аналитичара и зависи од тога колико су хартије од вредности ликвидне. Дуг, преференцијалне акције и мањински интерес се додају јер ове ставке представљају износ који дугују друге групе инвеститора. Будући да је вредност предузећа доступна свим акционарима, ове ставке треба вратити.

С обзиром на вредност предузећа, може се радити уназад да би се израчунала вредност капитала.

Вишеструка процена: Вредност капитала наспрам вредности предузећа

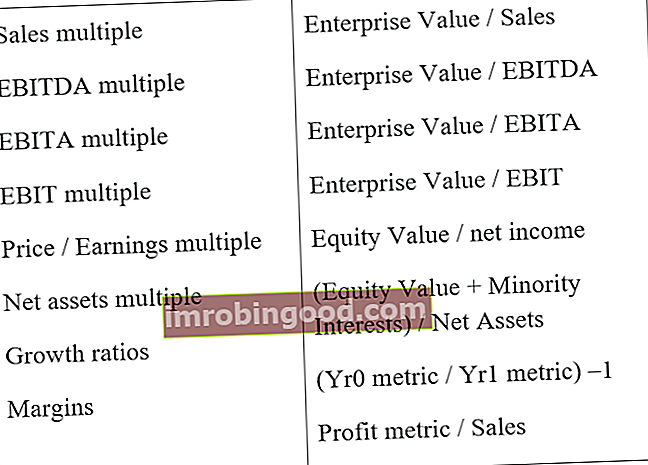

И вредност капитала и вредност предузећа Вредност предузећа наспрам вредности капитала Вредност предузећа наспрам вредности капитала. Овај водич објашњава разлику између вредности предузећа (вредности фирме) и вредности капитала предузећа. Погледајте пример како израчунати сваки и преузети калкулатор. Вредност предузећа = вредност капитала + дуг - новац. Научите значење и како се свака користи у процени вредности за вредновање компанија, са изузетком неколико индустрија као што су банкарство и осигурање, где се користи само вредност капитала. Важно је разумети када се користи вредност капитала, а када вредност предузећа. Зависи од метрике која се користи за вредновање предузећа. Ако метрика укључује нето промену дуга, прихода од камата и расхода, тада се користи вредност капитала; ако не укључује нето промену дуга, прихода од камата и расхода, користи се вредност предузећа. Разлог због којег се користи вредност предузећа пре него што се одузму било какве камате или дугови је тај што је тај новчани ток доступан и акционарима дуга и капитала.

Анализа упоредивих предузећа Како извршити упоредиву анализу предузећа. Овај водич вам показује корак по корак како да направите упоредиву анализу предузећа („Цомпс“), укључује бесплатан образац и много примера. Цомпс је релативна методологија процене која проучава показатеље сличних јавних предузећа и користи их за добијање вредности другог посла

Анализа упоредивих предузећа Како извршити упоредиву анализу предузећа. Овај водич вам показује корак по корак како да направите упоредиву анализу предузећа („Цомпс“), укључује бесплатан образац и много примера. Цомпс је релативна методологија процене која проучава показатеље сличних јавних предузећа и користи их за добијање вредности другог посла

Сазнајте више о упоредивој анализи предузећа и различитим врстама вишеструких процењивача упоредне анализе предузећа Како извршити упоредну анализу предузећа. Овај водич вам показује корак по корак како да направите упоредиву анализу предузећа („Цомпс“), укључује бесплатан образац и много примера. Цомпс је релативна методологија процене која проучава показатеље сличних јавних предузећа и користи их за добијање вредности другог посла.

Дисконтна стопа: Вредност капитала у односу на вредност предузећа

Приликом израчунавања вредности капитала, ослобођени новчани токови (новчани ток доступан акционарима капитала) дисконтирају се трошковима капитала, из разлога што се обрачун односи само на оно што преостаје власницима капитала.

Слично томе, приликом израчунавања вредности предузећа, несуђени слободни новчани токови Неосновани бесплатни новчани ток Неосновани бесплатни новчани ток је теоретска цифра новчаног тока за предузеће, под претпоставком да је предузеће у потпуности без дуга без трошкова камата. (новчани ток доступан свим акционарима) дисконтовани су пондерисаним просечним трошковима капитала ВАЦЦ ВАЦЦ је пондерисани просечни трошак капитала предузећа и представља његов комбиновани трошак капитала, укључујући капитал и дуг. Формула ВАЦЦ је = (Е / В к Ре) + ((Д / В к Рд) к (1-Т)). Овај водич ће пружити преглед шта је то, зашто се користи, како се израчунава, а такође нуди и ВАЦЦ калкулатор који се може преузети, јер сада прорачун укључује оно што је доступно свим инвеститорима.

Индустрије у којима се вредност капитала обично користи

Најчешћа употреба вредности капитала је израчунавање односа зараде цена Однос зараде цене Однос зараде цена (П / Е Ратио) однос је између цене акција компаније и зараде по акцији. Инвеститорима даје бољи осећај вредности предузећа. П / Е показује очекивања тржишта и представља цену коју морате платити по јединици тренутне (или будуће) зараде. Иако је овај вишеструки најпознатији широј јавности, банкарима није омиљени. Разлог за ово је што однос П / Е није структура капитала Структура капитала Структура капитала односи се на износ дуга и / или капитала који фирма користи за финансирање свог пословања и финансирање имовине. Структура капитала предузећа је неутрална и на њу утичу безготовински и периодични трошкови и различите пореске стопе. Међутим, постоје одређене индустрије у којима су однос П / Е и вредност капитала значајнији од вредности предузећа и њених вишеструких вредности. Ове индустрије укључују банке, финансијске институције и осигуравајуће компаније.

Разлог коефицијента П / Е Термински однос П / Е Коефицијент терминских П / Е дели тренутну цену акције процењеном будућом зарадом по акцији. Пример односа П / Е, формула и Екцел образац. је значајније од вишеструких вредности предузећа да банке и финансијске институције користе дуг другачије од других компанија и камата је главна компонента прихода банке. Поред тога, изузетно је тешко разликовати оперативне и финансијске активности таквих институција. Ове институције се вреднују помоћу показатеља као што су Цена / Зарада и Цена / Књиговодствена вредност.

За унутрашњу процену користе се модели попуста на дивиденде уместо традиционалног модела ДЦФ-а Бесплатни водич за обуку модела ДЦФ-а Модел ДЦФ је специфична врста финансијског модела који се користи за вредновање предузећа. Модел је једноставно прогноза слободног новчаног тока компаније (облик финансијског моделирања Шта је финансијско моделирање. Финансијско моделирање се изводи у програму Екцел да би се предвиделе финансијске перформансе предузећа. Преглед шта је финансијско моделирање, како и зашто градити модел .). Модел попуста на дивиденду заснован је на пројектовању дивиденди компаније по акцији коришћењем пројектованог ЕПС-а. Укључује дисконтовање ових дивиденди користећи трошак капитала да би се добио НПВ будућих дивиденди. Следећи корак укључује израчунавање вредности терминала на основу П / БВ вишеструког у последњој години и враћање натраг у свој НПВ НПВ Формула А водич за НПВ формулу у Екцелу приликом извођења финансијске анализе. Важно је тачно разумети како НПВ формула функционише у програму Екцел и математика која стоји иза тога. НПВ = Ф / [(1 + р) ^ н] где је, ПВ = Садашња вредност, Ф = Будућа уплата (новчани ток), р = Дисконтна стопа, н = број периода у будућности. На крају, сумирајте садашње вредности дивиденди и садашњу вредност терминалне вредности Терминална вредност Терминална вредност се користи за процену вредности предузећа. Вредност терминала постоји и након предвиђеног периода и претпоставља постојаност предузећа. за израчунавање нето садашње вредности компаније по акцији. Понекад се користи и будућа процена цене акција, која се опет заснива на пројектовању цене акције компаније на основу П / Е вишеструких упоредивих компанија, а затим је враћамо на садашњу вредност.

Сродно читање

Хвала вам што сте прочитали овај водич за израчунавање тржишне вредности капитала предузећа. Да бисте наставили да учите и напредовали у својој каријери, Финанце је створио широк спектар ресурса који ће вам помоћи да постанете финансијски аналитичар светске класе ФМВА® Цертифицатион Придружите се 350.600+ ученика који раде у компанијама попут Амазона, ЈП Моргана и Феррарија:

- Повраћај на капитал Повраћај на капитал (РОЕ) Повраћај на капитал (РОЕ) је мера профитабилности предузећа која узима годишњи принос (нето приход) предузећа подељен са вредношћу укупног капитала акционара (тј. 12%). РОЕ комбинује биланс успеха и биланс стања пошто се нето приход или добит упоређује са капиталом акционара.

- Акционарски капитал Акционарски капитал Акцијски акционарски капитал (познат и као акционарски капитал) је рачун у билансу стања предузећа који се састоји од акцијског капитала и задржане добити. Такође представља резидуалну вредност имовине умањене за обавезе. Преуређивањем оригиналне рачуноводствене једначине добијамо Акцијски капитал = Актива - Обавезе

- Методе вредновања Методе вредновања Када се компанија вреднује као временско неограничено пословање, користе се три главне методе процене: ДЦФ анализа, упоредива предузећа и претходне трансакције. Ове методе процене користе се у инвестиционом банкарству, истраживању капитала, приватном капиталу, корпоративном развоју, спајању и преузимању, откупу под леверажом и финансијама

- Прилагођена садашња вредност Прилагођена садашња вредност (АПВ) Прилагођена садашња вредност (АПВ) пројекта израчунава се као његова нето садашња вредност плус садашња вредност споредних ефеката финансирања дуга. Погледајте примере и преузмите бесплатни образац. Зашто користити прилагођену садашњу вредност уместо НПВ? Морамо да разумемо како одлуке о финансирању (дуг у односу на капитал) утичу на вредност пројекта