Премија тржишног ризика је додатни повраћај који ће инвеститор добити (или очекује да ће добити) од држања ризичног тржишног портфеља уместо без ризичне имовине.

Премија тржишног ризика део је Модела одређивања цена капиталне имовине (ЦАПМ) Модел одређивања цена капиталне имовине (ЦАПМ) Модел цене капитала (ЦАПМ) је модел који описује везу између очекиваног приноса и ризика хартије од вредности. ЦАПМ формула показује да је повраћај хартије од вредности једнак безризичном приносу плус премија за ризик, заснован на бета верзији тог папира који аналитичари и инвеститори користе за израчунавање прихватљиве стопе поврата улагања. У средишту ЦАПМ-а је концепт ризика (колебљивост приноса) и награде (стопа приноса). Инвеститори увек више воле да имају највећу могућу стопу поврата у комбинацији са најнижом могућом колебљивошћу приноса.

Концепти који се користе за одређивање премије за тржишни ризик

Три су примарна концепта везана за одређивање премије:

- Потребна премија тржишног ризика - минимални износ који инвеститори треба да прихвате. Ако је стопа поврата инвестиције нижа од захтеване стопе поврата, тада инвеститор неће инвестирати. Назива се и дефиницијом стопе препрека. Стопа препрека, која је такође позната и као минимално прихватљива стопа поврата (МАРР), представља минималну потребну стопу поврата или циљану стопу коју инвеститори очекују од инвестиције. Стопа се одређује проценом цене капитала, укључених ризика, тренутних прилика за ширење пословања, стопа поврата за сличне инвестиције и других фактора поврата.

- Историјска премија тржишног ризика - мерење учинка повраћаја у прошлости од инвестицијског инструмента који се користи за одређивање премије. Историјска премија ће дати исти резултат за све инвеститоре, јер се обрачун вредности заснива на прошлим перформансама.

- Очекивана премија тржишног ризика - на основу очекивања приноса инвеститора.

Потребне и очекиване премије тржишног ризика разликују се од инвеститора до инвеститора. Током израчунавања, инвеститор треба узети у обзир трошкове потребне за стицање инвестиције.

Са историјском премијом тржишног ризика, принос ће се разликовати у зависности од тога који инструмент аналитичар користи. Већина аналитичара користи С&П 500 као репер за израчунавање прошлих тржишних перформанси.

Обично је принос државних обвезница инструмент који се користи за идентификовање безризичне стопе поврата, јер она представља мали или никакав ризик.

Формула и калкулација премиум тржишног ризика

Формула је следећа:

Премиум за тржишни ризик = Очекивана стопа поврата - стопа без ризика

Пример:

С&П 500 је претходне године остварио принос од 8%, а тренутна каматна стопа Трезорски записи Трезорски записи (трезорски записи) Трезорски записи (или скраћено Државни записи) су краткорочни финансијски инструмент који издаје америчко трезор са роком доспећа од неколико дана до 52 недеље (једне године). Сматрају се једним од најсигурнијих улагања, јер су подржани пуном вером и заслугама владе Сједињених Држава. је 4%. Премија је 8% - 4% = 4%.

Преузмите бесплатни образац

Унесите своје име и адресу е-поште у доњи образац и преузмите бесплатни образац одмах!

Коришћење премије за тржишни ризик

Као што је горе речено, премија тржишног ризика део је Модела одређивања цена капиталне имовине (ЦАПМ) Модел одређивања цена капиталне имовине (ЦАПМ) је модел који описује везу између очекиваног приноса и ризика хартије од вредности. ЦАПМ формула показује повраћај хартије од вредности једнак је ризику без поврата плус премија за ризик, на основу бета верзије те хартије од вредности. У ЦАПМ-у, повраћај имовине је безризична стопа, плус премија, помножена са бета бета имовине. Бета неоснована бета / имовина Бета неоснована бета (Ассет Бета) је променљивост приноса за предузеће, без разматрања његове финансијске полуге. Узима у обзир само његову имовину. Поређује ризик компаније без ризика са тржишним ризиком. Израчунава се узимајући сопствени капитал бета и делећи га са 1 плус порезно прилагођени дуг капиталу, мерило је колико је неко средство ризично у поређењу са укупним тржиштем. Премија се прилагођава ризику имовине.

За имовину са нултим ризиком и, према томе, нултом бета, на пример, поништава се премија за тржишни ризик. С друге стране, високо ризична имовина, са бета од 0,8, преузела би готово пуну премију. Са 1,5 бета, имовина је за 150% нестабилнија од тржишта.

Волатилност

Важно је поновити да је веза између ризика и награде главна премиса за премије за тржишни ризик. Ако хартија од вредности врати 10% сваки временски период без грешке, она има нула волатилност поврата. Ако се друга хартија од вредности врати 20% у првом периоду, 30% у другом и 15% у трећем периоду, она има већу волатилност приноса и стога се сматра „ризичнијом“, иако има већи просечни профил поврата .

Овде се појављује концепт приноса прилагођених ризику. Да бисте сазнали више, прочитајте Финансијски водич за израчунавање Схарпе-овог односа Схарпе-ов однос Схарпе-ов однос је мера приноса прилагођеног ризику, који упоређује вишак поврата улагања са стандардном девијацијом од приноса. Шарпов однос се обично користи за мерење перформанси инвестиције прилагођавањем њеног ризика. .

Сазнајте више

Надамо се да је ово био користан водич за разумевање односа између ризика и награде у корпоративним финансијама. Финанце је званични глобални добављач сертификата за финансијско моделирање и вредновање аналитичара (ФМВА). ФМВА® сертификација Придружите се 350.600+ ученика који раде у компанијама попут Амазона, ЈП Морган и Феррари програма. Да бисте наставили да учите више о корпоративним финансијама и финансијском моделирању, предлажемо да прочитате чланке о финансијама у наставку да бисте проширили базу знања.

- Пондерисани просечни трошак капитала ВАЦЦ ВАЦЦ ВАЦЦ је пондерисани просечни трошак капитала предузећа и представља његов комбиновани трошак капитала, укључујући капитал и дуг. Формула ВАЦЦ је = (Е / В к Ре) + ((Д / В к Рд) к (1-Т)). Овај водич ће пружити преглед шта је то, зашто се користи, како се израчунава, а такође нуди и ВАЦЦ калкулатор који се може преузети

- Схарпе Ратио Калкулатор Схарпе Ратио Калкулатор Схарпе Ратио Калкулатор вам омогућава да мерите принос прилагођен ризику улагања. Преузмите Екцел-ов образац Финанце и калкулатор Схарпе Ратио. Шарпов однос = (Рк - Рф) / СтдДев Рк. Где: Рк = Очекивани принос портфеља, Рф = Безризична стопа приноса, СтдДев Рк = Стандардна девијација приноса / волатилности портфеља

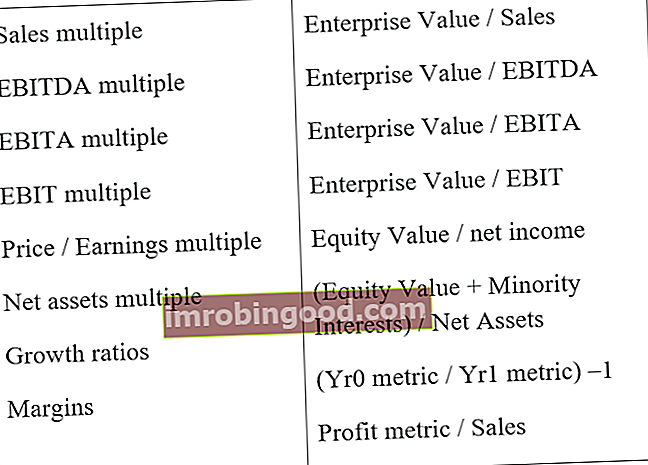

- Методе вредновања Методе вредновања Када се компанија вреднује као временско неограничено пословање, користе се три главне методе процене: ДЦФ анализа, упоредива предузећа и претходне трансакције. Ове методе процене користе се у инвестиционом банкарству, истраживању капитала, приватном капиталу, корпоративном развоју, спајању и преузимању, откупу под леверажом и финансијама

- Инфографика за вредновање Инфографска процена Током година провели смо много времена размишљајући и радећи на процени вредности предузећа у широком спектру трансакција. Ова процена инфографика