Кредитни ризик је ризик од губитка који може настати услед пропуста било које стране да се придржава одредби и услова било ког финансијског уговора, првенствено пропуста да изврши потребна плаћања по кредитима Старији дуг Старији дуг је новац који дугује компанија која има прва потраживања од новчаних токова предузећа. Сигурнији је од било ког другог дуга, као што је подређени дуг који има ентитет.

Као финансијски посредник, одељење за пројектно финансирање банке изложено је ризицима који су посебни за његово пословање са позајмицама и трговином и окружење у којем послује. Главни циљ пројектног финансирања у управљању ризицима Дефиниција која спречава ризик Неко ко се плаши ризика има карактеристику или особину да више воли да избегава губитак него да оствари добитак. Ова карактеристика се обично везује за инвеститоре или учеснике на тржишту који преферирају инвестиције са нижим приносима и релативно познатим ризицима у односу на улагања са потенцијално већим приносима, али такође са већом неизвесношћу и већим ризиком. је осигурати да разуме, мери и надгледа различите ризике који се јављају и да се организација стриктно придржава политика и процедура успостављених за адресирање ових ризика. Фирме имају структуриран поступак одобравања кредита који укључује добро успостављену процедуру за свеобухватну процену кредита.

Да бисте сазнали више, погледајте финансијски програм за сертификацију кредитних аналитичара ЦБЦА ™ сертификација Акредитација сертификованог банкарског и кредитног аналитичара (ЦБЦА) ™ је глобални стандард за кредитне аналитичаре који покрива финансије, рачуноводство, кредитну анализу, анализу новчаног тока, моделирање уговора, отплате кредита , и још. .

Који фактори се користе за процену кредитног ризика?

Да би се проценио кредитни ризик повезан са било којим финансијским предлогом, одељење за пројектно финансирање предузећа прво процењује низ ризика који се односе на зајмопримца и релевантну индустрију.

Кредитни ризик зајмопримаца процењује се узимајући у обзир:

- Биланс стања финансијског стања Биланс стања је један од три основна финансијска извештаја. Ови извештаји су кључни и за финансијско моделирање и за рачуноводство. Биланс стања приказује укупну имовину компаније и како се та имовина финансира било кроз дуг или кроз капитал. Актива = Обавезе + Капитал зајмопримца, анализом квалитета његових финансијских извештаја Три финансијска извештаја Три финансијска извештаја су биланс успеха, биланс стања и извештај о новчаним токовима. Ова три основна извештаја су сложена, његови прошли финансијски резултати Биланс успеха Извештај о приходу је један од основних финансијских извештаја компаније који приказује њихов добитак и губитак током одређеног временског периода. Добит или губитак се утврђује узимајући све приходе и одузимајући све трошкове како из оперативних тако и из ван оперативних активности. Овај извештај је један од три извештаја који се користе и у финансијама предузећа (укључујући финансијско моделирање) и у рачуноводству. , његова финансијска флексибилност у погледу способности прикупљања капитала и његова адекватност капитала

- Релативна тржишна позиција зајмопримца и оперативна ефикасност

- Квалитет управљања, анализом његових досадашњих евиденција, евиденције плаћања и финансијског конзервативизма

Кредитни ризик специфичан за индустрију процењује се узимајући у обзир:

- Одређене карактеристике индустрије, као што је значај индустрије за економски раст привреде и владине политике које се односе на индустрију

- Конкурентност индустрије

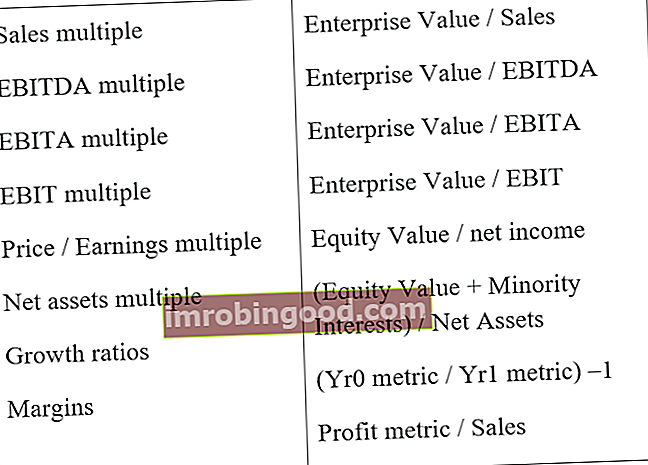

- Одређене финансијске финансије, укључујући повраћај уложеног капитала, оперативне марже, оперативна маржа Оперативна маржа једнака је оперативном приходу подељеном приходом. То је однос профитабилности који мери приход након покривања оперативних и ван-оперативних трошкова предузећа. Такође се назива повратом од продаје и стабилношћу зараде

Како се користе кредитне оцене?

Након спровођења анализе конкретног ризика дужника, група за управљање кредитним ризиком додељује кредитну оцену зајмопримцу. Генерално, компаније прихватају скалу рејтинга у распону од ААА до ББ (варира од фирме до фирме) и додатну подразумевану оцену Д. Кредитне оцене С&П - Стандард анд Поор'с Стандард анд Поор'с (С&П) је лидер на тржишту у пружању финансијских услуга анализа тржишта, посебно у обезбеђивању референтне вредности и оне који се могу инвестирати, су пресудни улазни подаци за поступак одобравања кредита, јер помажу предузећу да утврди жељени кредитни ризик, распоређен на трошкове финансирања, узимајући у обзир кредитни рејтинг зајма и задати образац што одговара кредитном рејтингу.

Одговарајући стручњаци из индустрије у групи за управљање кредитним ризиком преиспитују сваки предлог за објекат пре него што се подносе на одобрење одговарајућем органу за одобравање. Генерално, поступак одобравања за нефинансијске објекте сличан је оном за објекте засноване на фондовима.

Колико често се процењују кредитне оцене?

Кредитни рејтинг за сваког зајмопримца преиспитује се најмање једном годишње и обично се чешће преиспитује због високог кредитног ризика и велике изложености. Генерално, оцене свих зајмопримаца у одређеној индустрији такође се преиспитују након појаве било ког значајног догађаја који утиче на индустрију.

Нето обртни капитал Нето обртни капитал Нето обртни капитал (НВЦ) је разлика између текуће активе предузећа (без готовине) и текућих обавеза (без дуга) у њеном билансу стања. То је мера ликвидности предузећа и његове способности да испуни краткорочне обавезе, као и да финансира пословање предузећа. Идеална позиција је да се кредити углавном одобравају на период од 12 месеци. На крају 12-месечног периода важења, преиспитују се аранжмани зајма и кредитни рејтинг зајмопримца и фирма доноси одлуку о наставку аранжмана и променама у уговорима о зајму које могу бити потребне.

Сазнајте више

Финанце је званични добављач глобалног сертификованог банкарског и кредитног аналитичара (ЦБЦА) ™ ЦБЦА ™ сертификација Акредитација сертификованог банкарског и кредитног аналитичара (ЦБЦА) ™ је глобални стандард за кредитне аналитичаре који покрива финансије, рачуноводство, кредитну анализу, анализу новчаног тока , моделирање савеза, отплата кредита и још много тога. програм сертификације, осмишљен да помогне свима да постану финансијски аналитичари светске класе. Да бисте наставили напредовати у каријери, корисни ће вам бити додатни финансијски ресурси у наставку:

- Распоред дугова Распоред дугова Распоред дугова распоређује сав дуг који предузеће има у распореду на основу његове доспелости и каматне стопе. У финансијском моделирању, трошак камата тече

- Револвер дебт Револвер Дебт Револвер дебт је облик кредита који се разликује од кредита на рате. У револверском дугу, зајмопримац има сталан кредитни приступ до максимума

- Финансијски извештаји банака Финансијски извештаји за банке Финансијски извештаји за банке разликују се од оних код небанкарских банака по томе што банке користе много више полуге од осталих послова и зарађују распон (камату) између зајмова и депозита. Овај водич ће размотрити ставке биланса стања и биланса успеха које има већина банака, заједно са примерима њиховог рада

- ФИЦО резултат ФИЦО резултат ФИЦО резултат, познатији као кредитни резултат, је троцифрени број који се користи за процену вероватноће да особа врати кредит ако појединцу даје кредитну картицу или ако му га зајмодавац позајмљује новац. ФИЦО резултати се такође користе за одређивање каматне стопе на било који одобрени кредит