Финансијска имовина односи се на имовину која произлази из уговорних споразума о будућим токовима готовине Извештај о новчаном току Извештај о новчаном току (званично назван Извештај о новчаним токовима) садржи информације о томе колико је готовине компанија генерисала и користила у датом периоду. Садржи 3 одељка: новац од пословања, новац од улагања и новац од финансирања. или од поседовања капиталних инструмената другог ентитета. Финансијски инструменти се односе на уговор којим се генерише финансијско средство једној од укључених страна, а инструмент капитала или финансијска обавеза другом ентитету.

Кључна разлика између финансијске имовине и ПП&Е имовине ПП&Е (некретнине, постројења и опрема) ПП&Е (некретнине, постројења и опрема) једна је од основних дугорочних имовине која се налази у билансу стања. На ПП&Е утичу капитална улагања, амортизација и аквизиције / отуђења основних средстава. Ова имовина игра кључну улогу у финансијском планирању и анализи пословања предузећа, а будући издаци - који обично укључују земљиште, зграде и машине - постојање друге уговорне стране. Финансијска средства могу се категорисати као текућа или дугорочна средства у билансу стања предузећа Биланс стања Биланс стања је један од три основна финансијска извештаја. Ови извештаји су кључни и за финансијско моделирање и за рачуноводство. Биланс стања приказује укупну имовину компаније и како се та имовина финансира било кроз дуг или кроз капитал. Актива = Обавезе + Капитал.

Мерење финансијске имовине

Најважније рачуноводствено питање за финансијску имовину укључује како се извештавају вредности у билансу стања Биланс стања Биланс стања је један од три основна финансијска извештаја. Ови извештаји су кључни и за финансијско моделирање и за рачуноводство. Биланс стања приказује укупну имовину компаније и како се та имовина финансира било кроз дуг или кроз капитал. Актива = Обавезе + Капитал. Узимајући у обзир сву финансијску имовину, не постоји јединствена техника мерења која је погодна за сву имовину. Када су инвестиције релативно мале, тренутна тржишна цена је релевантна мера. Међутим, за компанију која поседује већину акција друге компаније, тржишна цена није нарочито релевантна, јер инвеститор не намерава да прода своје акције.

У ствари, кључни фактор у презентацији финансијских извештаја је намера менаџмента за улагање. На пример, вредност инвестиције компаније у акције друге компаније приказала би се другачије да су купљене са намером да их неко време држе, а затим продају (нпр. Трговање), у поређењу са поседовањем значајног процента (75%) Компанија.

Флексибилност и јединственост различитих финансијских средстава, међутим, не значе да компаније могу да одаберу било који метод који желе. Рачуноводствени стандарди утврђују опште смернице за рачуноводство различитих финансијских средстава. Неколико смерница утврђених МСФИ је приказано у наставку.

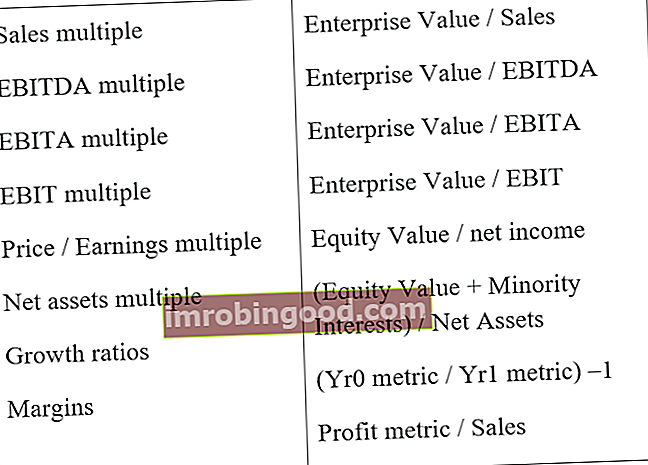

Рачуноводствена класификација финансијске имовине према МСФИ

| Врста финансијског инструмента | Пословни модел | Класификација рачуноводства | Рачуноводствени третман |

|---|---|---|---|

| Капитал | Контрола | Подружница | Консолидација |

| Капитал | Заједничка контрола имовине и обавеза | Заједничке операције | Пропорционална консолидација |

| Капитал | Заједничка контрола нето имовине | Заједничко улагање | Метод капитала |

| Капитал | Значајан утицај | стручни сарадник | Метод капитала |

| Капитал / дуг | Остварити промене у вредности | Фер вредност кроз биланс успеха (ФВПЛ) | Фер вредност, промене евидентиране кроз нето добит |

| Дуг | Прикупити уговорне новчане токове | Амортизовани трошак | Метода амортизоване цене |

Капитална улагања у прва четири реда односе се на стратешка улагања. Први ред односи се на инвестиције у којима компанија врши контролу (тј. Обично поседује> 50% гласачког удела) над другом компанијом. Одговарајући рачуноводствени третман је обједињавање финансијских извештаја инвеститора и зависног предузећа у јединствени скуп финансијских извештаја.

Поред тога, заједничка контрола у редовима 2 и 3 односи се на било који уговорни аранжман између две или више компанија. За заједничке операције, одговарајући третман је пропорционална консолидација у којој се финансијски извештаји састављају у зависности од процента власништва. С друге стране, класификације заједничких улагања и значајне инвестиције утичу на капиталну методу.

Метод капитала

Метод капитала користи се или за заједничка улагања или за инвестиције са значајним утицајем (тј. Поседовање 20% -50% гласова). Или повећава или смањује инвестициони рачун на основу зараде од дохотка и исплате дивиденде. То је најбоље илустровано на примеру.

1. јануара 2017. године, компанија КСИЗ стекла је 10.000 акција компаније АБЦ, што представља 30% акција компаније АБЦ, за 100.000 долара. За годину која се завршила 31. децембра 2017. године, АБЦ зарађује 300.000 америчких долара нето прихода. 1. јануара 2018. године АБЦ изјављује и исплаћује дивиденду компанији КСИЗ од 20.000 долара.

1. јануара 2017

| ДР улагање у АБЦ (значајан утицај) | 100,000 |

| ЦР Цасх | 100,000 |

31. децембра 2017

| ДР улагање у АБЦ (значајан утицај) | 90,000 |

| ЦР Приход од инвестиција | 90,000 |

Будући да је АБЦ придружени члан КСИЗ-а, КСИЗ може укључити свој део нето прихода (300.000 * 30%) у своју књигу.

1. јануара 2018

| ДР Цасх | 20,000 |

| ЦР инвестиција у АБЦ (значајан утицај) | 20,000 |

Када се приме дивиденде, инвестициони рачун се смањује.

Фер вредност кроз добитак или губитак

Рачуноводствени третман ФВПЛ користи се за све финансијске инструменте који су намењени задржавању на продаји, а НЕ за одржавање власништва. Када се та имовина држи, она се увек евидентира по фер вредности у билансу стања, а све промене у фер вредности евидентирају се кроз биланс успеха, што евентуално утиче на нето добит, а не на други свеобухватни приход (ОЦИ). Сви трансакцијски трошкови повезани са инвестицијом одмах се троше.

Пример: Компанија КСИЗ купила је инвестицију 1. новембра 2016. године за 1.000 УСД. На дан 31. децембра 2016. године, фер вредност инвестиције износи 3.000 УСД. Трошкови трансакције чине 4% куповине. Који су уноси у часопису?

1. новембра 2016

| ДР инвестиција (ФВПЛ) | 1,000 |

| ЦР Цасх | 1,000 |

| Трошкови трансакција ДР | 40 |

| ЦР Цасх | 40 |

31. децембра 2016

| ДР инвестиција (ФВПЛ) | 2,000 |

| ЦР неостварени добитак | 2,000 |

Метод амортизоване цене

Коначно, за обрачун дужничких инструмената користи се метода амортизоване вредности. Ова финансијска имовина намењена је прикупљању уговорених новчаних токова до доспећа. Дужнички инструменти се разликују од улагања у ФВПЛ, јер је предвиђено да се ФВПЛ држи одређени период, а затим продаје.

Дужни инструмент се евидентира по трошку стицања; било која премија или попуст амортизују се током века трајања инвестиције применом методе ефективне каматне стопе, а трансакциони трошкови, ако постоје, капитализују се.

Додатна средства

Хвала вам што сте прочитали Финансијски водич за финансијску имовину. Финанце је званични добављач ФМВА сертификата за финансијско моделирање. ФМВА® сертификација Придружите се 350.600+ студената који раде у компанијама попут Амазона, ЈП Моргана и Феррарија, осмишљених да трансформишу било кога у финансијског аналитичара светске класе. За напредак у каријери биће вам корисни ови додатни финансијски ресурси:

- Класа активе Класа активе Класа активе је група сличних инвестиционих средстава. Различите класе или врсте инвестиционих средстава - попут инвестиција са фиксним приходом - групишу се заједно на основу сличне финансијске структуре. Обично се њима тргује на истим финансијским тржиштима и подлеже истим правилима и прописима.

- Стицање имовине Стицање имовине Стицање имовине је куповина предузећа куповином њене имовине уместо залиха. У већини јурисдикција, стицање имовине обично укључује и преузимање одређених обавеза. Међутим, будући да се странке могу преговарати око тога која ће се имовина стећи и које ће се обавезе преузети, трансакција може бити далеко флексибилнија

- Повраћај на имовину и РОА формула Повраћај на имовину и РОА формула РОА формула. Поврат на имовину (РОА) је врста метрике повраћаја улагања (РОИ) која мери профитабилност предузећа у односу на његову укупну имовину. Овај однос показује колико добро предузеће ради поређењем добити (нето добити) коју генерише са капиталом који је уложено у имовину.

- Акционарски капитал Акционарски капитал Акцијски акционарски капитал (познат и као акционарски капитал) је рачун у билансу стања предузећа који се састоји од акцијског капитала и задржане добити. Такође представља резидуалну вредност имовине умањене за обавезе. Преуређивањем оригиналне рачуноводствене једначине добијамо Акцијски капитал = Актива - Обавезе