Амерички порезни кредит за прилике (АОТЦ) је порески кредит који студентима или њиховим родитељима пружа могућност смањења трошкова школовања на факултету. Помаже у плаћању квалификованих трошкова Фиксни и променљиви трошкови Трошкови су нешто што се може класификовати на неколико начина у зависности од његове природе. Једна од најпопуларнијих метода је класификација према фиксним трошковима и променљивим трошковима. Фиксни трошкови се не мењају са повећањем / смањењем јединица производње, док су променљиви трошкови зависни само током прве четири године након завршетка средњег образовања.

АОТЦ пружа олакшице до 2.500 америчких долара пореских олакшица на првих 4.000 америчких долара трошкова квалификованог образовања и повраћај од 40% или 1.000 америчких долара ако студент не дугује порез, подлежући приходу Накнада је било која врста накнаде или исплате коју појединац или запослени прима као плату за своје услуге или посао који обавља за организацију или компанију. Обухвата основну плату коју запослени прима, заједно са осталим врстама исплате које настају током рада, што су ограничења. Квалификовани трошкови образовања садрже материјале који су потребни за школарину и друге трошкове у вези са уписом на факултет.

Историја америчког пореског кредита за опортунитет

Амерички кредит за опорезивање прилика уведен је у оквиру дела америчког Закона о опоравку и поновном улагању из 2009. године. Примењен је као мера пружања финансијске помоћи студентима, јер је америчко пост-средње образовање постајало све неприступачније.

Пре АОТЦ-а постојале су две пореске олакшице након средњошколског образовања - Лифетиме Леарнинг Цредит и Хопе Цредит. АОТЦ је заменио кредит Хопе, помажући у повећању укупног и пореског износа по глави становника доступних америчким студентима.

Испуњавање услова за амерички порески кредит

Америчка служба за унутрашње приходе даје смернице о подобности студената за АОТЦ програм. Студенти обично морају да испуне следеће услове да би имали право на порески кредит:

- Да стекнете диплому или неку другу признату образовну квалификацију

- Нису осуђивани ни за једно кривично дело дроге на крају пореске године Фискална година (ФГ) Фискална година (ФГ) је временски период од 12 месеци или 52 недеље који владе и предузећа користе у рачуноводствене сврхе за формулисање годишњих финансијских извештаја. Фискална година (ФГ) не прати нужно календарску годину. То може бити период као што је 1. октобар 2009. - 30. септембар 2010.

- На почетку пореске године мора бити уписан најмање половина најмање једног академског периода

- Бити уписани у признату вишу средњу институцију

- Нису тражили АОТЦ током претходних пореских година

Такође, један порески обвезник мора да има модификовани прилагођени бруто приход (МАГИ) од највише 80.000 УСД да би се квалификовао за пуни кредит. Порески обвезник са МАГИ већим од 80.000 УСД, али мањим од 90.000 УСД, квалификује се за делимични кредит по сниженој стопи. Порески обвезници са МАГИ већим од 90.000 УСД немају право да полажу право на АОТЦ.

Брачни парови који заједнички подносе пријаве и имају МАГИ мање од 160.000 америчких долара испуњавају услове за пуне пореске олакшице, док они с МАГИ-ом у распону од 160.000 до 180.000 америчких долара испуњавају услове за делимични кредит. С друге стране, брачни парови који подносе пријаве заједнички и са приходом који прелази 180.000 америчких долара нису подобни за порески кредит.

Квалификовани трошкови образовања

Пореска управа захтева да искуство квалификованог образовања укључује школарину која се плаћа школи и специфичне трошкове настале при куповини књига, залиха, софтвера Нематеријална улагања Према МСФИ, нематеријална имовина је идентификована немонетарна имовина без физичке супстанце. Као и сва имовина, и нематеријална имовина је она од које се очекује да ће у будућности генерирати економски повраћај компаније. Као дугорочна имовина, ово очекивање се протеже дуже од једне године. и други материјали потребни за упис курса. На пример, од студента рачунарства може се затражити да купи преносни рачунар, софтвер и технолошке књиге пре него што се упише на курс, а ови трошкови ће бити укључени у обрачун пореских олакшица.

Међутим, ако софтвер и лаптоп нису потребни током уписа, али су током факултетског образовања, тада се ови трошкови искључују приликом израчунавања америчког порезног кредита за прилику.

Још један захтев који је поставила ИРС је да школарине и трошкове образовања треба платити студентским зајмовима да би се квалификовало. Школарина и трошкови плаћени стипендијама и грантовима не испуњавају услове за пореске олакшице. Остали трошкови који не испуњавају услове за АОТЦ укључују медицинске трошкове, осигурање, трошкове собе и исхране, као и трошкове плаћене бесцаринском помоћи у образовању.

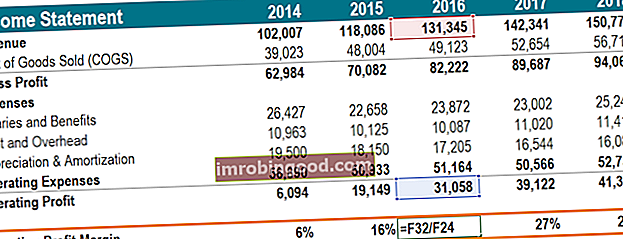

Израчунавање износа АОТЦ

При израчунавању АОТЦ, важно је схватити да је сваком студенту који испуњава услове доступан само један порески кредит по пореској години. Такође, сваки студент не може захтевати више од једног пореског кредита по пореској години. Кредит АОТЦ доступан је студентима који испуњавају услове до 100% за првих 2.000 америчких долара квалификованих трошкова школовања и образовања, и 25% трошкова који премашују 2.000 америчких долара. Максимални порески кредит који студент може да затражи у АОТЦ-у је 2.500 УСД.

Ако се пореска обавеза студента смањи на нулу са АОТЦ-ом, он / она може да прими повраћај пореза до 40% преосталих кредита, до највише 1.000 УСД. Студенти могу да користе образац 8963 добијен од Пореске управе за израчунавање износа пореских олакшица које могу да потраже и да га прикаче уз пријаву пореза на доходак грађана.

Узмимо пример два квалификована студента, А и Б. Студент А је потрошио 2.500 УСД на школарину и 1.500 УСД на образовне материјале, док је Студент Б током претходне пореске године потрошио 1.000 УСД на школарине. То значи да је захтев студента А са АОТЦ (100% к 2.000 УСД) + (25% к 2.000 УСД) = 2.500 УСД. Смањује њихов рачун за порез на 1.500 УСД (4.000 - 2.500 УСД).

С друге стране, потраживање студента Б са АОТЦ-ом може се свести на нулу и даље задржати преостали кредит који се може користити за повраћај пореза. Преостали кредит је - 1.500 УСД (1.000 - 2.500 УСД). То значи да ће студент Б добити повраћај пореза у износу од 600 УСД (40% к 1.500 УСД).

Америцан Оппортунити Цредит вс. Лифетиме Леарнинг Цредит

Амерички кредит за прилику и Лифетиме Леарнинг Цредит (ЛЛЦ) два су главна пореска кредита која су доступна студентима у Сједињеним Државама. За разлику од АОТЦ-а који је ограничен на студенте који завршавају диплому, ЛЛЦ је доступно за било које пост-средње образовање, као што је постдипломско и додипломско образовање, укључујући и оне које прелазе четири године.

Такође, студенти могу да захтевају највише 20% од 10.000 УСД трошкова образовања. Међутим, када се порески рачун пореског обвезника смањи на нулу, он / она неће добити повраћај пореза као што је случај са АОТЦ.

Додатна средства

Финанце је званични добављач глобалног аналитичара за финансијско моделирање и вредновање (ФМВА) ™ ФМВА® сертификација Придружите се 350.600+ ученика који раде у компанијама попут Амазона, ЈП Моргана и Ферраријевог сертификационог програма, осмишљеног да помогне свима да постану финансијски аналитичари светске класе . Да бисте наставили учити и напредовати у каријери, корисни ће вам бити додатни ресурси за финансије у наставку:

- Рачуноводство пореза на доходак Рачуноводство пореза на доходак Порез на доходак и његово рачуноводство је кључно подручје корпоративних финансија. Појмовно разумевање рачуноводства пореза на добит омогућава компанији да одржи финансијску флексибилност. Порез је сложено поље за навигацију и често збуњује чак и најспособније финансијске аналитичаре.

- Порез на ад Валорем Порез на ад валорем Термин „ад валорем“ је латински за „према вредности“, што значи да је флексибилан и зависи од процењене вредности средства, производа или услуге.

- Како се користи веб локација ИРС.гов Како се користи веб локација ИРС.гов ИРС.гов је званична веб локација Управе за унутрашње приходе (ИРС), америчке агенције за наплату пореза. Веб локацију користе предузећа и

- Порески штит Порески штит Порески штит је дозвољени одбитак од опорезивог дохотка који резултира смањењем дугованих пореза. Вредност ових штитова зависи од ефективне пореске стопе за корпорацију или појединца. Уобичајени трошкови који се могу одбити укључују амортизацију, отплату хипотеке и трошкове камата