Некаматни трошак је оперативни трошак Оперативни трошкови Оперативни трошкови, оперативни трошкови или „опек“ се односе на трошкове настале у вези са оперативним активностима предузећа. Другим речима, настала је у банци и одвојена је од трошкова камата на депозите клијената. Обухвата оперативне и режијске трошкове банке, као што су плате и бонуси запослених, порез на незапосленост, рад и одржавање објеката, изнајмљивање опреме, маркетинг, осигурање, намештај и амортизација нематеријалних улагања.

Генерално, некаматни трошкови су од суштинског значаја за свакодневно пословање банке, те стога банка треба да одржи своје оперативне трошкове на оптималном нивоу да би максимизирала годишњу добит.

Ако се оперативним трошковима не управља правилно, они ће директно утицати на добит. Некаматни трошак банке обично се надокнађује накнадама за услуге Накнада за услугу Накнада за услугу, која се назива и накнада за услугу, односи се на накнаду прикупљену за плаћање услуга које се односе на производ или услугу који се купују. од одобрења кредита, годишњих накнада, накнада за кредитне олакшице и закаснелих накнада по кредитима.

Компоненте некаматних трошкова

Некаматни трошак представља оперативне трошкове банака. Већина некаматних трошкова укључује трошкове особља, трошкове информационе технологије, правне таксе, консултантске услуге, поштарину и канцеларијски материјал, компоненте трошкова материјала и трошкове повезане са изнајмљивањем или закупом зграда и других основних средстава. Банка са нижим оперативним трошковима ужива у економији обима Економија обима Економија обима односи се на трошковну предност коју компанија доживљава када повећава ниво своје производње. Предност настаје услед обрнутог односа између фиксних трошкова по јединици и количине произведено. Што је већа количина произведене производње, нижи је фиксни трошак по јединици. Врсте, примери, смернице у банкарству, јер могу расподелити оперативне трошкове на велике приходе.

Будући да су некаматни трошкови главна компонента укупних трошкова банке, они се сматрају опћим банкарским трошковима и користе се за израчунавање коефицијента општих трошкова. Коефицијент општих трошкова израчунава се тако што се некаматни расход подели просечном активом. Пожељан је низак однос општих трошкова јер показује да компанија сноси ниже оперативне трошкове.

Међутим, када банка дуго извештава о високом опсегу општих трошкова, то значи да се суочава са високим оперативним трошковима, што може утицати на њену пријављену зараду. Банке се баве проблемом минимизирајући трошкове особља, јер на њих отпада већина некаматних трошкова.

Који је коефицијент ефикасности банке?

Однос ефикасности банке је финансијско средство које се користи за одређивање финансијских перформанси банке. То је однос некаматних трошкова и нето оперативног прихода.

Формула за однос банкарске ефикасности је следећа:

Коефицијент ефикасности показује оперативни трошак који је настао да би се зарадио сваки долар прихода и он варира у зависности од банкарских фирми. Типично, однос ефикасности варира од 50% до 80%. Коефицијент ефикасности од 50% је оптималан однос, што значи да на сваких 1 УСД трошкова банка зарађује 2 УСД прихода.

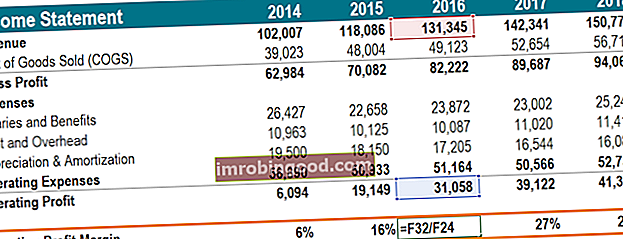

Већи однос ефикасности указује на то да се банка суочава са вишим оперативним трошковима, што може директно утицати на крајњи резултат. При израчунавању коефицијента ефикасности банке, бројеви потребни за израчунавање коефицијента добијају се из биланса успеха банке.

Оперативни приход

Банке користе свој пословни приход Оперативни приход Оперативни приход, који се назива и оперативни профит или добитак пре камата и пореза (ЕБИТ), износ је прихода који остаје након одбитка директних и индиректних трошкова пословања. Расходи од камата, приходи од камата и други неоперативни извори прихода не узимају се у обзир при израчунавању оперативног прихода да би се надокнадили њихови некаматни трошкови. Оперативни приход укључује нето приход од камата на зајмове и некаматни приход.

1. Нето приход од камата

Нето приход од камата је приход који банке остварују на кредитима, а добија се проналажењем разлике између камата на кредите и камата на депозите клијената. Обично, када купци положе новац код банке, банка тај новац улаже издавањем различитих врста зајмова, као што су лични зајмови, МСМЕ зајмови и хипотеке Хипотека Хипотека је зајам - који даје хипотекарни зајмодавац или банка - омогућава појединцу да купи дом. Иако је могуће подићи зајмове како би се покрили целокупни трошкови куће, уобичајеније је зајам обезбедити за око 80% вредности куће. .

Банка такође може новац улагати у акције, обвезнице и друге инвестиције на различитим финансијским тржиштима. Камате зарађене на зајмове и инвестиције на финансијском тржишту евидентирају се као приход од камата у билансу успеха банке. Банка тада плаћа камате на депозите клијената, обично по нижој стопи од оне која се наплаћује на кредите дане зајмопримцима. Разлика између прихода од камата и расхода од камата је нето приход од камата.

2. Некаматни приход

Некаматни приход је приход остварен од накнада које нису приходи од камата на кредите. Примери некаматних прихода укључују провизије на хипотеке, казне за закашњела плаћања и накнаде за прекорачење, накнаде за замену картица издате од банака и месечне накнаде за одржавање рачуна. Приходи помажу у допуњавању прихода од камата на зајмове и инвестиције на финансијским тржиштима.

Некаматни расходи код различитих врста банака

Инвестиционе банке теже да имају веће некаматне трошкове од комерцијалних банака. Генерално, инвестиционе банке се баве захтевнијим инвестиционим активностима, као што су управљање имовином, питања ИПО-а, савети о тржиштима капитала итд., Које захтевају веће учешће запослених.

Према томе, накнаде за запослене чине већину укупних некаматних трошкова, док остале оперативне активности чине преостали део некаматних трошкова. С друге стране, комерцијалне банке се углавном фокусирају на држање депозита клијената и стварање зајмова потенцијалним зајмопримцима, што не захтева исти ниво укључености и компензације запослених у поређењу са инвестиционим банкама.

Такође, комерцијалне банке су ограничене регулаторним захтевима о инвестиционим активностима у које могу да се укључе и како користе средства депонената.

Више ресурса

Финанце нуди сертификованог банкарског и кредитног аналитичара (ЦБЦА) ™ ЦБЦА ™ сертификат Цертифиед Банкинг & Цредит Аналист (ЦБЦА) ™ акредитација је глобални стандард за кредитне аналитичаре који покрива финансије, рачуноводство, кредитну анализу, анализу новчаног тока, моделирање уговора, зајмове отплате и још много тога. програм сертификације за оне који желе да своју каријеру подигну на виши ниво. Да бисте наставили да учите и развијате своју базу знања, истражите додатне релевантне ресурсе у наставку:

- Трошкови осигурања Трошкови осигурања Трошкови осигурања су износ који компанија плаћа да би добила уговор о осигурању и све додатне исплате премије. Уплата коју је извршило предузеће наведена је као трошак за обрачунски период. Ако се осигурање користи за покривање производње и рада

- Општи трошкови Опћи трошкови су пословни трошкови који су повезани са свакодневним вођењем посла. За разлику од оперативних трошкова, општи трошкови се не могу пратити до одређене јединице трошкова или пословне активности. Уместо тога, подржавају свеукупне активности пословања које доносе приход.

- Пројектовање ставки извештаја о приходу Пројектовање ставки извештаја о приходу Разговарамо о различитим методама пројектовања ставки биланса успеха. Пројектовање ставки биланса успеха започиње приходом од продаје, а затим трошком

- Листа водећих инвестиционих банака Листа најбољих инвестиционих банака Листа топ 100 инвестиционих банака на свету поређана по абецеди. Главне инвестиционе банке на листи су Голдман Сацхс, Морган Станлеи, БАМЛ, ЈП Морган, Блацкстоне, Ротхсцхилд, Сцотиабанк, РБЦ, УБС, Веллс Фарго, Деутсцхе Банк, Цити, Мацкуарие, ХСБЦ, ИЦБЦ, Цредит Суиссе, Банк оф Америца Меррил Линцх